「EU市場へのビジネス展開を考えている」「EUから商品を輸入したい」――。そんな方々にとって、日欧EPAの活用は大きなビジネスチャンスです。

2019年2月に発効した日欧EPAにより、世界のGDPの約3割を占める巨大な自由貿易圏が誕生。関税の撤廃や引き下げにより、日本とEUの企業にとって新たなビジネスの可能性が広がっています。

この記事では、貿易初心者の方でも理解できるよう、日欧EPAの基礎から実務手続きまで、わかりやすく解説します。EPAのメリット・デメリット、対象品目、関税、原産地規則など、実務に必要な知識を段階的に学んでいきましょう。

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

日欧EPA

日欧EPAの基礎知識

日欧EPA(経済連携協定)は、日本とEU(欧州連合)の間で2019年2月1日に発効した包括的な貿易協定です。この協定により、人口6億人以上、世界のGDPの約3割を占める巨大な自由貿易圏が誕生しました。

EPAは単なる関税の引き下げだけでなく、サービス貿易、投資、知的財産権など幅広い分野での協力を含む経済関係の強化を目指しています。なお、イギリスのEU離脱(Brexit)後は、日英EPAが別途締結され、2021年1月1日から発効しています。

日欧EPAの加盟国数

| アイルランド | ルクセンブルク | イタリア | エストニア |

| オーストリア | オランダ | キプロス | ギリシャ |

| クロアチア | スウェーデン | スペイン | スロバキア |

| スロベニア | チェコ | デンマーク | ドイツ |

| ハンガリー | フィンランド | フランス | ブルガリア |

| ベルギー | ポーランド | ポルトガル | マルタ |

| ラトビア | リトアニア | ルーマニア |

イギリスとは、日英EPAが有効です!

日欧EPAのメリット・デメリット

メリット

- 関税の大幅な削減・撤廃により、輸出入コストが低減

- 日本企業のEU市場へのアクセスが改善

- EUからの輸入品の価格低下による消費者メリット

- 相互の投資促進と技術協力の活性化

主な業界への影響

自動車産業

- EU向け完成車の関税が段階的に撤廃(8年目にゼロに)

- 自動車部品の即時または段階的な関税撤廃

食品・農産品

- EUからのワイン輸入の関税即時撤廃

- チーズなどの乳製品の段階的な関税引き下げと輸入枠の設定

考えられる課題

- 欧州企業との競争激化

- 国内農業への影響

- 新しい制度への対応コスト

具体的な品目と関税

EPAによる関税削減は、品目によって異なり、以下の区分があります。

- 即時撤廃:協定発効と同時に関税がゼロに

- 段階的撤廃:数年かけて徐々に関税を引き下げ

- 関税割当:一定数量までは低税率または無税で輸入可能

主な品目例:

- ワイン:即時関税撤廃(15%→0%)

- チーズ:関税割当制度の導入と段階的な関税引き下げ

- 自動車部品:最大で即時関税撤廃

原産地規則を理解する

原産地規則とは、日欧EPAを適用できる商品かを判断する基準です。

主な原産地基準

- 完全生産品:その国で完全に生産された産品

- 原産材料のみから生産される産品

- 品目別原産地規則(PSR)を満たす産品

品目別規則の例

- 関税分類変更基準:使用する非原産材料のHSコードと、最終産品のHSコードが一定桁数以上異なること

- 付加価値基準:一定以上の付加価値がEPA締約国で付与されること

- 加工工程基準:特定の加工が行われることを判定基準にすること

- 自動車及び自動車部品に対する特別規定

実務に必要な手続き

原産地証明の方法

EPAの特恵税率を利用するためには、対象となる商品が原産地規則を満たすことを証明する必要があります。この証明をするために、日欧EPAでは、輸出者自身又は輸入者の知識により原産地申告書を作成する「自己申告制度」を採用しています。

必要書類

次の事項を記載する原産品申告書を用意します。

- 定められた文言の記載

- 輸出者による署名

- 原産地基準の明記

- 製造工程表

- 原材料一覧

- 価格計算書類等

活用のためのステップ

輸出と輸入、どちらも輸入国側の税率、原産規則を確認することが重要です。その上で、輸出者側が原産地に関する申告文を作成するか、輸入者側の知識に基づき申告をするのかのどちらかです。

- 対象品目の確認(HSコードの特定)

- 適用される関税率を確認する

- 原産地規則の確認

- 必要書類を準備する。

- 指定期間、書類を保管しておく。

どちらの場合も輸入国側の税関が根拠書書類を要求した際、遅滞なく提出できるよう、書類を適切に保管する義務があります。

小型貨物(通販商品など)

一定の金額以下の取引(例:海外通販)などは、原産品に関する証明等は不要で日欧EPAを適用してくれます。(例:郵便等で自動的に適用)証明書不要で適用してくれる基準は、日本側への輸入とヨーロッパ側の輸入で基準が違います。

EU側への輸入

小包は500ユーロ以下(又は相当額)、手荷物は1,200ユーロ以下(同)

日本側への輸入

課税価格の総額が20万円以下の貨物

実務上の注意点

- HSコードの確認は慎重に行う

- 原産地規則の確認は複数の担当者でダブルチェック

- 根拠書類は適切に保管(一般的に5年間)

- 定期的に情報をアップデートする。

実務上、特に気を付けることは、原産品でない物を原産品として申告することです。また、原産品であったとしても原産品基準に合っていない物、又は、品目のHSコードの認識が誤っていて納税額に過不足が発生するなどです。

輸入国側の税関は、徴税の観点から、できるだけ免税や減税にしたくないのが本音です。となると、必然と申告内容は正しいのか?のチェックが強化されると理解できます。

日欧EPAは、ヨーロッパ製品に対する関税を大幅に削減できる一方、誤った使い方をすると、致命的なダメージにつながることもあります。輸入申告内容には、細心の注意を払い、効率的な貿易ができるようにしましょう!

なお、分からない点は、各地の商工会議所やJETROなどに相談することをお勧めします。

日欧EPA×チーズ&ワインの関税率(2024年現在)

2024年現在のチーズとワインの関税率をご紹介します。

チーズの関税率

- 0406.10-020(フレッシュチーズ): 12.6%(関税割当内)

- 0406.10-090(その他のフレッシュチーズ): 16.8%

- 0406.20-100(おろしチーズ>>プロセス): 22.5%(関税割当内)

- 0406.20-200(おろしチーズ>>その他): 14.8%

- 0406.30-000(プロセスチーズ): 22.5%(関税割当内)

- 0406.90-090(その他のチーズ): 16.8%

ワインの関税率

- 2204.10: スパークリングワイン 無税

- 2204.21: 2リットル以下の容器入りのぶどう酒 無税

- 2204.22: 2リットルを超え10リットル以下の容器入りのぶどう酒 無税

- 2204.29: その他の容器入りのぶどう酒 無税

- 2204.30: その他のぶどう搾汁 無税

ゼロから日欧EPAを学ぶときは、日欧EPAを活用するためのハンドブックを活用されると良いと思います

参考情報1.日欧EPAの用語集

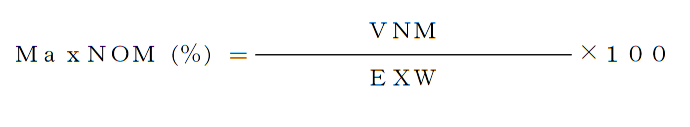

- MaxNOM(非原産材料が占められる最大の割合)

- RVC(最少の域内原産品の割合)

- VNM(非原産材料)

1.MaxNOM(非原産材料が占められる最大の割合)

MaxNOMとは、完成品に使われている原材料の内、非原産材料が占められる最大の割合を基準に考えます。

例えば、一つ100ドル(EXW)の商品があります。この商品のMaxNOVは、30%に設定されているとします。使われている部材は、以下の通りです。

・部品A(原産材料) 20ドル

・部品C(原産材料) 30ドル

・部品C(非原産材料)35ドル

この場合、MaxNOMを計算すると…

35/100*100=35%です。

よって、商品に決められているMaxNOMの値30%を超えているため、この商品は「協定上の原産品」にはできません。

MaxNOMを求める公式

実際のEPA協定書には、次のように記述されています。

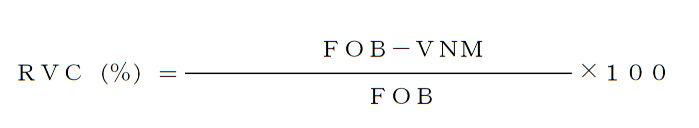

2.RVC(最少の域内原産品の割合)

RVCとは、完成品に含まれる域内原産割合の最小値を指します。この域内原産割合とは、次の費用の合計額を指します。この合計額が完成品価格に対して、一定の割合を超えている物を原産品と判断するルールです。

これらの合計が「RVC」に含まれます。RVCの公式は、次の通りです。

RVCの公式

また、RVCも同じく協定上には、次のように示されています。

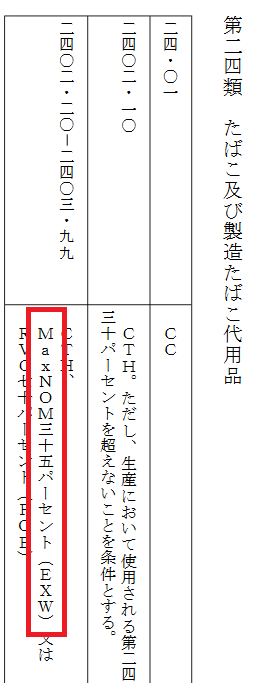

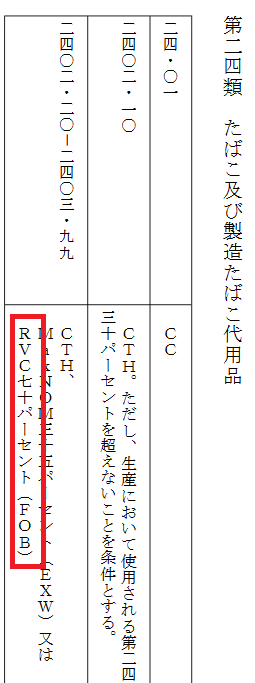

日欧EPAでは、2402.20-2403.99に該当する産品は…..

- CTH

- MaxNOM35%

- RVC70%

など、一つの産品に対して複数の基準が設定されています。このように複数の原産地規則がある場合は、いずれか一つを満たせばいいです。

原産部分の対象になる物

- 完成品を作るときに使用した原産部材

- 工場の設備費用(電気、水道、重油など)

- 製造するために必要な人件費

- 工場の利益

- 製造経費

- 販売促進費

- 工場から輸出港までの輸送費用

3.VNM(非原産材料)

完成品に占められている部材を分解した後、日欧EPA上の原産部材か、非原産部材かを判断します。このとき、非原産部材と判断した物を「VNM」といいます。VNMとは、商品の中に含まれる非原産材料の合計価格です。

参考情報2.ヨーロッパのVAT一覧

| 国名 | 標準課税率 | 国名 | 標準課税率 |

| イギリス | 20 | キプロス | 19 |

| イタリア | 22 | エストニア | 20 |

| フランス | 20 | フィンランド | 24 |

| ドイツ | 19 | ハンガリー | 27 |

| オランダ | 21 | アイルランド | 23 |

| オーストリア | 20 | ラトビア | 21 |

| スペイン | 21 | リトアニア | 21 |

| ギリシャ | 24 | ルクセンブルク | 17 |

| デンマーク | 25 | マルタ | 18 |

| ポーランド | 23 | ポルトガル | 23 |

| ベルギー | 21 | ルーマニア | 20 |

| チェコ共和国 | 21 | スロバキア共和国 | 20 |

| ブルガリア | 20 | スロベニア | 22 |

| クロアチア | 25 | スウェーデン | 25 |

ヨーロッパにおけるVATの特徴

ヨーロッパにおけるVATには、次の特徴があることがわかりました。

- これが無くては生きてはいけない物

- 情報を伝達する物

- 芸術、知識、文化レベルを向上させる物

には、どの国も低い税率をかしています。

具体的には、「これがなくては~」であれば、食料品や医薬品、身体補助具が該当します。また「情報を伝達~」であれば、雑誌、新聞、図書、定期刊行物などが該当します。

最後の「芸術~」であれば、骨とう品、アート作品など、文化・知識レベルを向上させる幅広い物に減税が設定されています。「なぜ、ヨーロッパは芸術が優れいているのか?」を考えると、もしかすると、このような税負担の恩恵も一理あるのかなと考えております。いずれにしろ、素晴らしい制度ですね。

そして、これら以外のいわゆる「贅沢品」は、極めて高い税率が設定されています。何を軽減税率の対象にするのか?は、議論の余地がありますが、軽減税率の制度自体は、とても良い物だと思います。では、最後にVATの観点で、税負担が重い国と、軽い国をそれぞれご紹介します。

VATの負担が重い国

VATの負担が重い国は、以下の三か国です。選定基準は、VATの課税標準が高いこと、かつ、食料品に軽減税率がないことの2つです。これらの国は、そのどちらの条件も満たします。

デンマーク 標準課税率:25%

ブルガリア 標準課税率:20%

フィンランド 標準課税率:24%

VATの税負担が軽い国

一方、VATが軽い国は、ルクセンブルクとドイツです。この選定基準は、VATの課税標準が低いこと、かつ、食料品に軽減税率が設定されていることです。

ルクセンブルク 標準課税率:17% 食料品:3%

ドイツ 標準課税率:19% 食料品:7%

この記事を登録

この記事を登録

目次

目次