海外通販の関税や消費税の計算方法をご紹介していきます。

- 海外で購入した商品の関税は、海外ショップの所在地と輸入する金額による。

- 関税や消費税は、課税価格を基準にして求める。

- 課税価格は、ネットショップ表示価格×0.6倍

- 関税額=課税価格(0.6倍)×関税率で求める。

- 輸入する合計の価格が20万円以下は、簡易税率を適用

個人輸入の関税の計算

個人輸入の関税について簡単説明版と本格説明版の2つを用意しています。

個人輸入の関税計算ツール

個人輸入×簡単説明

個人輸入とは、個人が使用する前提で輸入することです。

例えば、以下の場合は、商業輸入(小口輸入)に該当します。

- 輸入した商品を売る。

- 無償で人にあげる。

- 誰かの代理で輸入する

- 誰かと共同で輸入する

個人輸入2つの方法

個人輸入には、大きく分けて2つの方法があります。

- 海外ネットショップ

- 持ち込み輸入

ネットショップとは、日本にいながら海外の通販サイトに注文して輸入する方法です。有名なのは、アマゾンアメリカなどでの購入です!

持ち込み輸入は、海外旅行時に現地のお店で購入。それを自身で携帯(別送もある)して輸入する方法です。(空港の税関職員に口頭で申告をして輸入)これら2つの決定的な違いは「免税枠」です。

日本にいながら、海外ネットショップから購入(輸入)する方法には、免税枠は有りません。一方、海外で購入した物をお土産(手荷物)として持ち帰るときには免税枠があります。

この記事では、海外ネットショップで輸入する方法を説明していきます。

【簡易版説明】個人輸入の諸費用

個人輸入の費用は、次の2つに大別されます。輸入品の価格は、下記の金額の合計です。もし、日本と海外の価格を見比べる場合は、下記の費用の合計と日本の販売価格を比較しましょう!

| 海外ショップ側 | 商品の購入代金 送料・保険代金 転送代金(任意) |

| 日本側の費用 | 関税や消費税 通関手数料 |

【簡易版説明】輸入諸税(関税・消費税)

日本側でかかる税金(関税や消費税)、通関手数料に注目します。輸入商品には、関税と消費税の2つの税金がかかる可能性があります。可能性の表記通り、かからないこともあります。

関税は、商品ごとに細かく設定されています。

例えば、リンゴだったら10%、梨だったら無税など。消費税のように「一律10%」と決まっているわけではなく、商品ごと、又は輸出国ごとに細かく設定されています。

また、消費税もかかります。こちらは、日本国内と同じように食料品関連には、8%(軽減税率)、それ以外には、10%の税率が設定されています。

関税率は、原産国、品目、輸入目的に応じて設定されているため、例えば、以下の疑問は不適切です。

- アメリカからの関税は?

- フランスからの関税は?

- イギリスからの関税は?

- 中国からの関税は?

- シンガポールからの関税は?

- amazonからの関税は?

- ASOSからの関税は?

- B&Hからの関税は?

- セカイモンからの関税は?

- 20000円の関税はいくら?

【簡易版説明】関税と消費税の決まり方

関税と消費税は、次の式で求めます。

- 関税額=商品価格×関税率

- 消費税額=(商品価格+関税額)×0.1又は0.08(食料品)

上記の式を正しく理解するには、次の2つのポイントが重要です。

- 個人使用目的で輸入する商品は、海外販売価格の0.6倍が商品価格(課税価格)

- 関税率は、輸入する国と輸入する額により異なる。

1.個人使用目的の輸入=0.6倍

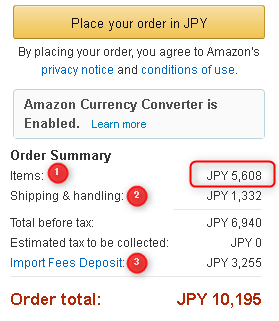

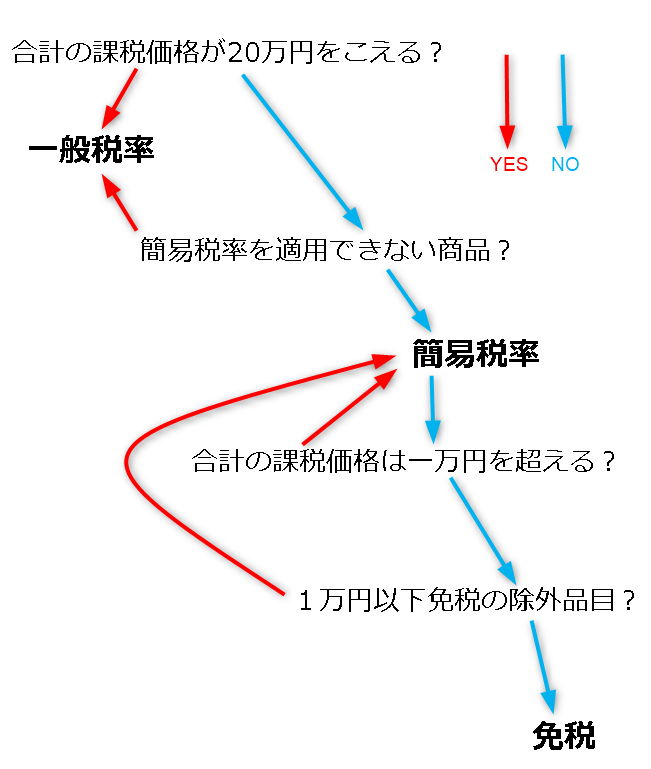

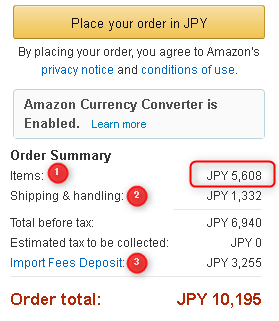

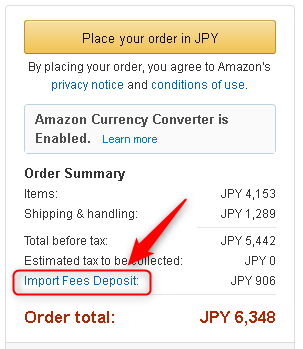

例えば、米・アマゾンで商品を購入する場合、カートなどに商品を入れると、以下の画面が表示されます。赤枠部分には、商品価格が表示されています。

個人使用目的の輸入は、この価格を0.6倍した物が課税価格です。仮に10000円の商品であれば、6000円。10000円×3個であれば、18000円として計算ができます。これが「0.6掛けルール」です。

支払う関税額=課税価格×関税率

2.関税率は輸入する国と価格で変わる。

1の課税価格に対して関税率をかけると、納めるべき関税額がわかります。

では、関税率は、どのように確認すれば良いのでしょうか? 一つの基準として、輸入する合計の商品価格が20万円以下は「簡易税率」を確認すればいいです。

簡易税率は、非常に複雑な関税率をたった7つの税率にしている物です。輸入する商品価格の合計が20万円以下に収まる場合に適用されます。

海外通販の多くは、20万円以下に収まる場合が多いと思うので、個人輸入の関税率=簡易税率だと覚えれば良いです。また、海外ショップが日本とEPA(自由貿易協定)を結んでいる国の場合は、特別な優遇税率が設定されています(無税など)

ネットショップの所在地がEPA国なら無税になるかも!?

海外ショップの所在地が以下の国にあると、EPA税率が適用されます。

| 2025年2月現在 | |

| 発効済(利用できる国) | シンガポール、メキシコ、マレーシア、チリ、タイ、インドネシア、ブルネイ、ASEAN、フィリピン、スイス、ベトナム、インド、ペルー、オーストラリア、モンゴル、TPP12、TPP11、日EU・EPA、米国、英国、RCEP(韓国+中国+アセアン+オーストラリアなど) |

| 交渉中 | トルコ、コロンビア、GCC、日中韓 |

| その他(交渉中断等) | カナダ、韓国 |

【簡易版説明】税金(関税・消費税)の納付方法

関税等は、税関による課税又は、民間運送会社の代理申告&納税の仕組みにより、あなたが税関に対して、何かの手続きをしなくても良いです。ネットショップで注文をしたら、荷物が届くのを待つだけです。

- 海外ネットショップに注文

- 自宅で待つ。

- 配達員に関税や消費税等を支払う。

- 又は後送される請求書で支払う。

以上、個人輸入に関する「かんたんな説明」でした。より詳しい解説を見たい方は、先の記事を読み進めて下さい。

個人輸入関税×本格説明版

簡易版で説明をした要点は、次の2つです。ここから先は、さらに深堀をしていきましょう!

- ネットショップの表示価格に0.6をかける。計算後の合計価格*1が一万円以下のときは、関税と消費税は免税。

- 0.6掛け後の価格の合計が一万円を超えるときは「簡易税率*2」に基づき課税される。(合計課税価格が20万円まで)

*1 合計価格:一回の注文(一つのダンボール)の合計価格(0.6倍後の価格)節税のため、輸入回数を複数に分けても同じ輸入とみなされる。

*2 簡易税率:関税税率表を7つの区分に限定した物。輸入合計価格が20万円までは自動的に適用される。関税率の所属に迷ったら、10%ほどで計算をしておくと良い。なお、「無料関税計算ツール」を利用すると、0.6倍計算に基づく、関税や消費税を求められる。

【本格説明版】個人使用と商売の区別が重要

輸入にも商売目的と、個人使用目的の二種類があります。ネット上では、どちらも「個人輸入」と表現されています。しかし、一般的には、個人輸入=個人使用目的、商売目的の輸入を「小口輸入」といいます。

あなたの目的は、どちらですか? この目的により、下記で示す関税の計算方法が変わります。

【本格説明版】目的による関税計算の違い

個人使用と商売使用では、関税の計算方法が違います。

- 個人使用目的の場合=商品価格×必要な調整×関税率

- 商売目的の場合=(製品価格+送料+保険代金+その他、加算要素)×関税率

上記2つのポイントは、商品価格に調整ができるのか? 送料などを含めるのか?です。

| 商品価格 | 送料や保険代金 | |

| 個人使用目的 | 必要な調整ができる。 | 計算に加えない |

| 商売目的 | できない。 | すべて加える |

商売目的の方が関税を計算の母体が大きくなり、納める税金が増えます。これが個人使用目的と商売目的を区別して考える大きな理由です。では、さらに、この関税の計算部分を見ていきましょう!

【本格説明版】関税は、いくらからかかる?いつ、どのように支払う?

個人使用目的で輸入するときの関税は、次の2つの基準があります。輸入金額に応じて、関税が無税になったり、簡易税率や一般税率の適用の境があったりします。

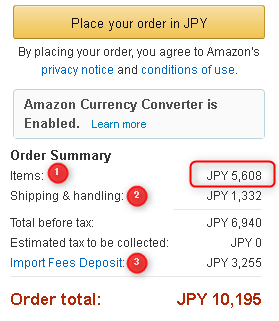

ポイント1.輸入する合計課税価格が20万円を超える?

- 超える場合→ 一般税率

- 超えない場合→ 簡易税率

ポイント2.輸入する合計課税価格が一万円以下?

- 一万円を超える→ 課税

- 一万円を超えない→ 免税

個人輸入における適切な課税価格の求め方(0.6掛けルール)

関税や消費税率をかける価格(課税価格)は、個人輸入の場合、海外ネットショップに表示される金額に「0.6」をかけた価格を基準とします。

例えば、アマゾンの画面でです。以下の赤枠部分の金額の合計=一回で輸入する商品の価格です。ここに表示される金額に0.6をかけた価格が「課税価格」です。そして、この課税価格に関税率をかけると、あなたが納めるべき税額がわかります。(関税定率法基本通達 4-6-2)

個人使用目的の輸入に対する関税は、必要な調整をした価格(課税価格)×関税率

例えば、上記赤枠の5608円は、5608×0.6=約3000円と考えます。そして、関税は、この3000円に対して、関税率をかけます。これが個人輸入の「課税価格」の考え方です。次にこの課税価格にかける「関税率」を考えてみましょう。

個人使用目的の輸入における関税は、一回で輸入する価格が……

- 一万円以下なのか?

- 20万円以下なのか?

- 20万円をこえるのか?

などによって、適用される「関税率」が変わります。

- 課税価格の合計が一万円以下のときは、関税と消費税は免税(一万円以下免税ルール/関税定率法14条-18:無条件免税)

- 単品の課税価格が一万円以下のときも上記と同じ

- 課税価格の合計が20万円以下=簡易税率

- 課税価格の合計が20万円をこえる=一般税率

【本格説明版】簡易税率・20万円以下の関税率

一般的な海外通販は、おそらく一回の輸入が20万円以下に収まる場合が多いと思います。よって、関税は「簡易税率」をかけられることが多いはずです。

簡易税率とは、輸入する商品の合計課税価格が20万円以下の場合に適用する関税率です。およそ7つの関税率から、最も当てはまる税率が適用されます。なお、この作業は、税関職員が担当するため、輸入者であるあなたが何らかの税金の計算等はしなくても良いです。

簡易税率は、20%、15%、10%、3%、無税、5%などの税率があり、多くの場合は、無税~5%の関税率を適用されます。(日本が保護したい品目は税率が高く(農産物、調製品業界、革業界など)、世界的に競争力がある品目は、税率が低いです。ただし、以下に示すように、一部の品目は、価格の大きさに関わらず、一般税率しか適用できない物もあるため注意しましょう。

- 調整食料品

- たばこ

- 塩

- 革製品(靴、携帯用時計バンドなど、一部又は全部に革を使う物

- ニット製衣類

- 履物

- 身辺用模造細貨類(卑金属製以外)

少し頭が混乱してきましたね? このフローを整理するために、以下の画像をご覧下さい。

■ここまでのまとめ

- 個人輸入は、個人が自身のために非商売で利用すること

- 課税価格とは、関税率をかける対象の価格。

- 個人課税価格=海外小売り価格×0.6(個人使用目的で輸入する物は、送料と保険料は含まない)

- 個人輸入には、課税価格20万円と一万円に基準がある。

- 合計の課税価格が20万円を超えるときは一般税率。

- 多くの海外通販は、20万円以下の「簡易税率」を適用する。

- 合計の課税価格が1万円以下の場合、関税と消費税は免税(個人・商売問わず)ただし、免税対象外品目がある。

- 支払う関税額=課税価格×既定の関税率

- 関税を支払うタイミングは、配送業者が自宅に貨物を届けてきたとき

【本格説明版】おさらい!個人輸入の関税額を考える3つの観点

ここまでのおさらいを兼ねて、もう一度、個人輸入の納めるべき関税額の求め方を確認しましょう。

- 海外販売価格に0.6を掛ける。

- 課税価格の「合計」を考える。

- 合計課税価格に適切な関税率をかける。

1.海外販売価格に0.6をかける。

海外ショップや店頭で販売されている本体価格に0.6をかけます。この計算には、送料や保険料金等を含めません。(商売目的は違います。)

例えば、海外アマゾンの場合は、画面に表示される価格に、税関の公示レートをかけた後、0.6をかけます。計算の結果、合計の課税価格が一万円以下は、関税と消費税は免税です。ただし、一万円以下であっても除外品目があるため注意しましょう。(一万円以下免税ルールの適用品目)

2.課税価格の「合計」に注目する。

海外通販でも一回の注文で何点も購入される場合があるかと思います。その場合は「一度の注文の合計課税価格」で判断します。

例えば、一つの小包の中に、課税価格10000円相当のものが一つだけ入っている。または、3000円相当のものが3つ入っているときなどがありますね。この場合、一つの小包の中の合計価格が20万円を超えるのか? それとも1万円以下になるのか?をチェックします。

- 一つのダンボールの中に一つの貨物が入っている。(単品)→免税

- 一つのダンボールの中に、複数の貨物が入っている(複数)→合計価格が1万円以下は免税

- 単品で課税価格が一万円=関税と消費税は免税(無条件免税)

- 合計課税価格が20万円を超える=一般税率/申告納税方式→特別な手続きが必要

3.合計課税価格に適切な関税率をかける。

一つの注文における「合計課税価格」を算出。その後、規定の関税率を掛けます。単品の課税価格ではなく、一回の注文における合計価格に注目します。

3-1.合計課税価格が一万円以下

一つの箱に16000円相当の商品が1つ入っているときは、箱の中の合計課税価格は、10000円です。(16000×0.6」)一方、一つ3000円、それが5つ入っていれば、15000円です。これに0.6をかけても同じく10000円以下です。どちらの場合も関税と消費税は、免税です。

3-2.合計課税価格が1万円を超える。かつ20万円以下

輸入する商品の合計課税価格が10001円以上、かつ20万円以下のときは、少額輸入貨物の簡易税率が適用されます。

例えば、輸入する商品Aが20,000円、Bが300,00円、Cが15,000円であれば、商品の合計課税価格は39000円(12000円+18000円+9000円)です。これら貨物価格の合計は、20万円以下(海外市価30万円相当)であるため「少額輸入貨物の簡易税率」が適用されます。

少額輸入貨物の簡易税率とは、一般税利率では「数千種類ある関税率」をざっくりと7つに区分している輸入税です。税区分は、20%、15%、10%、3%、無税、5%なの6つです。衣類(ニットを除く)系であれば、10%の関税率、その他は、5%の関税率が適用されることが多いです。(20%や15%などは、一部の嗜好品)

注意:合計が20万以下であっても簡易税率を適用できない物有り(例:コメ、ミルク、ハムなどの食肉製品、たばこ、塩、旅行用具、革製品、ニット類、履物など)

3-3.合計課税価格が20万円を超えるとき

大型家具など、0.6倍をしても20万円を超えるときは「一般税率」が適用されます。この場合は、個人使用手目的であっても、自分で通関手続き(自社通関)をするか、専門の通関業者に依頼します。つまり、20万円以下のように、自動的に自宅等へ荷物が運ばれてくるわけではないためご注意ください。

米・アマゾンから購入した場合の日本側の輸入諸税はどうなる?

海外アマゾンの場合「Import Fees Deposit」があり、商品購入時に、日本側の関税や消費税を事前に徴収してくれます。これにより、あなたは、日本側でかかる関税等を心配せず、ショッピングを楽しめます!

個人輸入の関税計算例

それでは、これまでの内容を踏まえて、実際に個人輸入の関税計算をしてみましょう!

海外のショップで商品A(30000円)、商品B(3000円)、商品C(5000円)が販売されているとします。このショップから商品を購入するときに、それぞれの組み合わせにおける課税方法を確認しておきましょう!

ケース1:商品A 30,000円の場合

0.6をかけると18000円です。この場合は、課税。簡易税率が適用されます。(簡易税率の除外品目に注意)

ケース2:商品C 3,000円と商品D 5,000円が一回で輸入する。

商品Cは3000円、商品Dは5000円です。一つの小包の中に含まれている価格の合計は8000円です。これを課税価格に直すと、4800円(1800円+3000円)です。この場合、関税と消費税は、免税です。ただし、除外品目を忘れてはなりません。(一万円以下免税ルールの除外品目に注意)

除外品目例:酒、たばこ、革製のバッグ、パンスト、タイツ、手袋、靴(革靴)、スキー靴

関税の計算例:

上記、2つの点を踏まえて、具体的な関税率とともに計算してみましょう!

例えば、衣類、靴、ジーンズなどを一つの小包で輸入するとします。この場合、支払うべき関税額はいくらなのでしょうか?

| 品名 | 関税率(実際の関税率と異なる。) | 海外価格価格 |

| 衣類 | 10% | 5000円 |

| 靴(革靴以外) | 3% | 20000円 |

| ジーンズ | 5% | 60000円 |

この場合は….

- 衣類が(5000×0.6×0.1)=300円

- 靴が(20000×0.6×0.03)=360円

- ジーンズが(60000×0.6×0.05)=1800円

合計額が2460円=2400円(300+360+1800)です。これが支払うべき関税額です。この他、消費税が徴収されます。ただし、これは、あくまで法律上の計算であり、実際は、もう少しざっくりと計算されることが多いです。

例えば、通関を担当する国際配送業者によっては「一つの梱包に含まれる20万円以下の品目の内、最も高い関税率をすべての品目に適用すること」も多いです。先ほどの例でいうと、最も関税率は、衣類の10%です。この関税率を靴やジーンズなどにも適用します。本来は、個別の品目ごとに関税率を計算することが正しいやり方です。

ただし、このような細かい計算をすると、日々、膨大な件数を処理する業者の負担が大きくなります。そのため「輸入する商品の内、最も高い関税率を全品目に適用」していることも多いです。輸入したときに「なんか関税額が違う!」と感じるのは、このようなざっくり計算も一つの原因です。

個人輸入のよくある疑問

Q.関税に計算間違いがあるときの対処方法

利用した配送会社により対応方法が違います。

- 日本郵便

- その他の国際宅配会社

日本郵便で荷物が届いたとき(国際郵便)は、荷物を受け取るときに必ず関税と消費税の欄をチェックします。そのさい、あらかじめ計算しておいた価格よりも明らかに多いときは、その場で荷物を受け取らず「拒否」します。荷物を受け取ると過大に請求されている関税等を取り戻すのが難しくなります。

Q.関税の計算に送料を含めるの?

個人使用目的で輸入するときは、海外の小売価格に0.6をかけた価格が課税対象です。よって、送料や保険代金等を含めなくてもよいです。一方、商売目的の輸入は、送料等を含めます。

まとめ

- 個人輸入は、商売目的か個人使用目的かが大きく違う。

- 個人使用目的の輸入は、海外の小売価格に0.6をかける。

- 0.6をかけた価格が課税価格

- この課税価格には、日本までの送料や保険料は含めない。

- 課税価格の合計が1万円以下であれば免税。

- この合計とは「輸入する小包の合計」を指す。

- 個人輸入するときの関税は、ざっくり計算が便利!

- 関税率は10%で計算しておこう!

その他の計算ツール

この記事を登録

この記事を登録