アマゾンアメリカ、セカイモンなど海外通販をすると、日本側で関税や消費税がかかることがあります。「かかる」と断言しないことからもわかる通り、関税等は、かからないときもあります。

一体、いくらから関税や消費税はかかるのでしょうか? これを理解するためのポイントが「16666円」と「一万円以下免税ルール」です。

■この記事の要点

- 個人×16666円以下の輸入→関税等がかからない根拠は、関税定率法14条-18項、関税定率法基本通達4-6-2

- 関税定率法14条=課税価格が一万円以下は免税

- 関税定率法基本通達4-6-2=個人使用目的で輸入する場合は、商品代金の0.6倍できる制度

- 上記2つの仕組みにより、個人使用目的×課税価格一万円以下(16666円以下の海外通販価格)であれば、免税

- 16666円でも関税がかかった!と言っている方は、一万円以下免税ルールの除外貨物を確認すること。革製品やニット類等、一万円以下でもに指定されている。

この記事では、個人輸入(海外通販)における関税のポイントを詳しくご紹介していきます。

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

輸入する合計価格と16666円以下の正しい理解

ネット上の記事には「価格が16666円以下であれば関税かからない」等の記述を目にすることがあります。また「16666円ルールは、個人使用目的のみに適用。商売用には適用されない」などもあります。一体、何が正しい情報なのでしょうか?

この記事では「輸入する価格が16666円以下のときは免税になる件」について根拠法令を交えながら説明しています。先に結論を申し上げると、次の通りです。

一万円以下(16666円以下免税)の根拠法令

輸入する商品の「合計課税価格」が一万円以下のときは、免税です。そして、この免税扱いになる理由は、2つの法令です。

- 関税定率法14条-18項

- 関税定率法基本通達4-6-2

関税定率法14条-18項は、個人使用目的で輸入するときの課税価格を「海外小売価格の0.6倍」にする根拠です。

一方、関税定率法基本通達4-6-2は「課税価格が一万円以下のときは免税」とする根拠です。それぞれの法令の引用は次の通りです。

1.関税定率法14条-18項

次に掲げる貨物で輸入される物については、政令で定めるところにより、その関税を免除する。課税価格の合計額が一万円以下の物品(本邦の産業に対する影響その他の事情を勘案してこの号の規定を適用することを適当としない物品として政令で定める物を除く)引用元:税関

2.関税定率法基本通達(第1、2節)4-6-2

(3) 「当該貨物の輸入が通常の卸取引の段階でされたとした場合の価格」とは、本邦の卸売業者が一般的に本邦における再販売等の商業目的のために当該貨物と同種の貨物を当該外国において卸取引の段階で購入するとした場合の価格をいい、「海外小売価格×0.6」により算出するものとする。

引用:税関・関税定率法基本通達

2つの法令から読み取る課税価格一万円以下の取り扱い

2つの法令(通達)の要約は、次の通りです。

- 個人使用目的の課税価格は、海外価格の0.6倍とする。(送料等は含めない。)

- 商売目的には、上記の0.6倍の取り扱いはない。課税価格に送料と保険代金を含める。

- 課税価格の合計金額が一万円以下の物には、関税と消費税が免除になる。

- 免税は、全ての貨物に適用されるのではなく除外品目がある

- 免税措置は、個人用貨物、商業用貨物問わず、等しく適用

- 一万円以下の免税は、商用・個人用問わず適用する。

- 但し、商用貨物は、商品価格+送料+保険代金の合計が一万円以下の場合のみ

それでは、上記のサマリーについて詳しく説明していきます。

課税価格とは?

課税価格とは、関税率をかける対象の価格です。

例えば、一つ100円の商品、これに10%の税率を計算するときは「100円×1.1」をしますね。このとき、1.1をかける対象の価格「100円」を課税価格と言います。

仮に、課税価格が1000円、10000円と変化すると、同じ税率でも100円、1000円と変化します。これが輸入商品の価格が重要である理由です。

輸入の課税価格は、次の2つの違いにより、変わります。

- 商売目的

- 個人使用目的

商売とは、規模の大小に関わらず、日本で売るために輸入することです。他方、売る気は全くなし。自分だけが使うときは「個人使用目的」です。そして、輸入の課税価格を決める上で、この個人使用と商売使用には、次の違いがあります。

- 商売=商品代+国際送料+海上保険代の合計が課税価格

- 個人使用目的=商品代金×0.6のみが課税価格

課税価格が変わると、同じ税率でも納めるべき関税額が変わります。個人使用目的で輸入するときは、海外の小売価格(店頭で購入したときの価格やアマゾンなどの通販サイトでの価格)に、0.6をかけた数字を課税価格にできます。このことが先に説明をした「関税定率法基本通達(第1、2節)4-6-2」に書かれています。

関税の計算方法は?

関税の計算は、この課税価格に「関税率表」の税率をかけて計算します。詳しくは「関税の計算方法」をご覧下さい。なお、HUNADEでは「個人輸入の関税計算ツール」も提供しています。無料で使えるため、ぜひ、ご利用ください。

個人通販など、個人使用目的の貨物は、海外価格を0.6倍した物が課税価格

課税価格の合計が一万円以下のときは免税

もう一つの法令「関税定率法14条の18項」を確認します。

次に掲げる貨物で輸入される物については、政令で定めるところにより、その関税を免除する。課税価格の合計額が一万円以下の物品(本邦の産業に対する影響その他の事情を勘案してこの号の規定を適用することを適当としない物品として政令で定める物を除く)

課税価格の”合計額”が”一万円以下”のときは、関税と消費税が免税扱いです。先ほども述べた通り、個人使用目的は、海外小売価格に0.6倍をした価格(課税価格)が一万円以下であれば免税。

他方、商売目的は、商品代金+国際送料+海上保険代金などの費用を合計した価格(課税価格)が一万円以下で免税です。

■免税扱いになる条件

- 個人使用目的=海外小売価格に0.6倍をした価格の合計額が一万円以下

- 商売目的=商品代金+国際送料+海上保険代金などのすべての費用を合計した価格(課税価格)が一万円以下

もう分かってきた方も多いかと思います。「16666円なら免税」は…..あなたが個人使用目的で輸入をする場合であり、海外の小売価格16666円相当(16666円×0.6=1万円以下)を輸入する免税の仕組みです。ただし、もう一度、関税定率法14条の18項の条文を見直すと、次の表記があることがわかります。

「課税価格の合計額が一万円以下の物品」

課税価格の合計が一万円以下のときに免税と記載されています。この意味を確認していきましょう。

課税価格の「合計」の意味

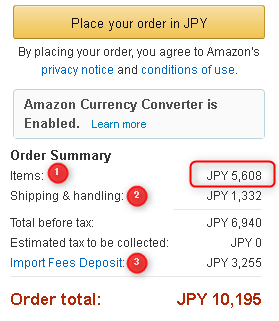

課税価格の合計とは、一つの梱包の中に入っている貨物の合計価格。アマゾン等の海外通販であれば、注文画面に表示される一つのオーダーの合計価格です。

例えば、一つの梱包の中に商品A 4000円、商品B 5000円、商品C 6000円であれば、15000円が合計価格です。そして、個人使用目的で輸入する場合は、この海外小売に0.6をかけるので、各商品の課税価格は次の通りに計算します。

- 商品A=4000円×0.6=2400円

- 商品B=5000円×0.6=3000円

- 商品C=6000円×0.6=3600円

よって、個人使用目的の課税価格は「8400円」となり、一万円以下免税ルールにより関税と消費税は免税扱いです。仮に1注文や一つの箱の中に一つの製品しか入っていないときは、商品単体の課税価格=合計の課税価格扱いです。

その他の計算例

計算例1.為替レート:一ドルが100円です。すべて個人使用目的で輸入します。貨物Aが20ドル、貨物Bが50ドル、貨物Cが100ドルです。

さて、このときの課税価格はいくらですか? 答えは、(20ドル+50ドル+100ドル)×100円×0.6=10200円です。よって一万円免税ルールは対象外です。

計算例2.為替レート:一ドルが100円です。すべて個人使用目的で輸入します。小包に160ドルの貨物が一つだけ入っています。

さて、このときの課税価格はいくらですか? 答えは、160ドル×100円×0.6=9600円よって一万円免税ルールの対象です。

計算例3.為替レート:一ドルが100円です。送料は10ドル。すべて商売目的で輸入します。小包に80ドルの貨物が一つだけ入っています。

このときの課税価格は、いくらですか? 答えは、(80ドル+10ドル×100円)=9000円です。よって、ギリギリ免税です。

課税価格の合計とは、一つの箱に梱包されている商品の合計。または、1つのオーダーの合計価格

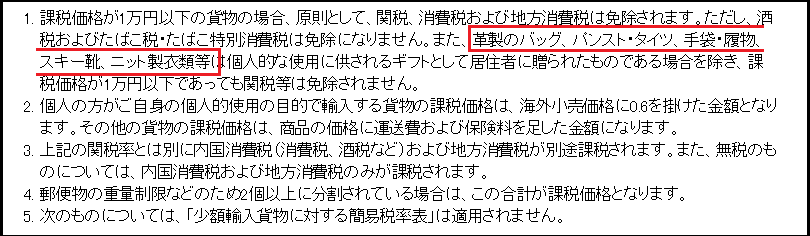

課税価格が一万円以下でも免税にならない貨物がある。

同じくネット上の書き込みを見ると「16666円以下でも関税がかかった」と嘆いている人がいます。実は、これには理由があります。もう一度、関税定率法14条の18項を確認してみましょう!

(本邦の産業に対する影響その他の事情を勘案してこの号の規定を適用することを適当としない物品として政令で定める物を除く)

一万円以下免税ルールを定義する後半の部分で「除外品目」が設定されています。16666円以下で輸入したのに、関税をかけられた人は、この除外品を輸入している場合が多いです。

具体的には「革製のバッグ、パンスト・タイツ・革靴・手袋など」などがあります。

関税がかかるのか?の見極め手順

- 海外で販売されている価格を課税価格に直す。

- 個人使用目的で輸入する人は、海外価格に0.6を掛けます。

- 課税価格に直した商品の合計金額(一つの梱包・一つの申告)を計算

- 計算の結果、その合計金額が一万円以下であれば、関税消費税は免税

- ただし、輸入する商品が除外品に設定されているときは、免税にはならない。

ちなみに、海外の小売り価格は、米ドル建てで表示されていることが多いです。この場合、換算するときのレートは、税関が発表する「外国為替レートの適用値」を使います。海外の米ドル価格を日本円に換算した後、一つの輸入合計金額が16666円以下であれば、免税です。(除外品あり)

一万円を超えた場合の関税の計算は?

輸入する課税価格が一万円を超えたときは「少額輸入貨物の簡易税率」が適用されます。この税率を適用する場合でも課税価格の算出方法は同じです。ちなみに、20万円までは簡易税率が適用されますが、20万円をこえるときは「一般税率」が適用されます。また、20万円を超えると、申告納税方式になるため「通関業者通関」や「自社通関」をして、税関に輸入申告と納税が必要です。

商売目的=(商品代金+送料+保険代金)×簡易税率

中国輸入通関もお任せ!DIGISHIPで全てがワンストップ!即時、見積可能!

まとめ

- 16666円以下であれば免税になるのは、「0.6掛けルール」と「一万円以下免税ルール」「除外商品」を組み合わせ

- 0.6掛けルールが適用できるのは、個人使用目的で輸入するものだけです。商売目的の場合は、全量が課税対象

- 免税制度自体は、個人使用目的、商売目的問わず、適用

- 商品の購入価格=課税の価格ではない。購入価格に必要な調整をした物が課税価格

この記事を登録

この記事を登録

目次

目次