個人輸入(海外通販)した商品は、日本国内で購入したときと同じように消費税が発生します。この記事では、個人輸入時にかかる消費税について詳しくご紹介していきます。

消費税・関税の計算ツールは、こちら!

- 輸入品にも消費税が発生

- 消費税の課税価格は、CIF価格+関税

- 個人使用目的の輸入は0.6の軽減あり

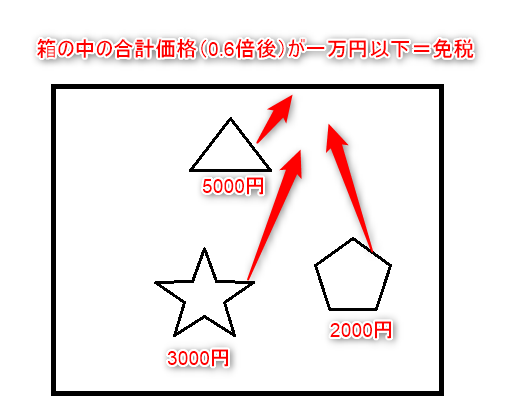

- 上記、合計が一万円以下の場合は、輸入目的問わず免税

- 関税定率法14条の無条件免税などが関係する

- 輸入消費税は、保税地域から貨物を引き取る人が納税義務者

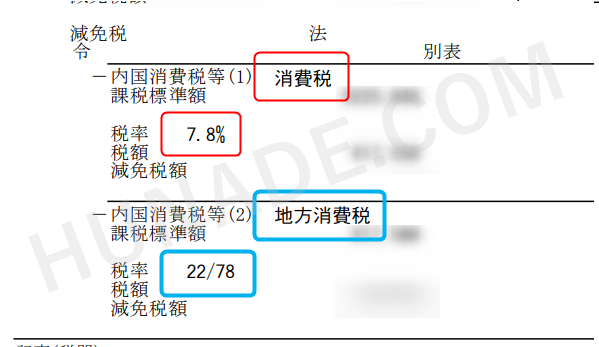

- 輸入消費税の区分けは、国税税が7.8%、地方税分が2.2%

- 輸入消費税にも軽減税率が適用される。

- 軽減税率の対象は、人の飲食を目的とする食べ物(添加物含む)

関連記事:

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

個人輸入(海外通販)と消費税

日本国内で商品を購入するときは、商品代金とは別に消費税が発生します。消費税は、商品価格に対して10%の税率が設定されています。100円のものを購入すれば、10円。1000円の物を購入すれば100円です。納めた税金は、各店舗を通して税務署へ送られます。実は、この消費税は、海外から商品を輸入するときにも適用されます。

輸入に消費税はかからないはウソ!?

ネット上では「輸入品には、消費税はかからない!」との間違った情報があります。残念ながら、輸入目的に関わらず、輸入品を引き取るときには、消費税が発生します。ただし、輸入条件等によっては、かからないこともあります。

- 原則:消費税は発生する

- 例外:一部条件を満たすと免税となる。

上記が輸入消費税のルールです。では、免税とは、どのようなケースが当てはまるのでしょうか? このあたりを含めながら、輸入消費税の仕組みを確認していきます。すべての義務には、必ず法的根拠があります。輸入品に対する消費税の根拠は、こちらです。

なぜ? 輸入品の消費税の課税根拠

上記の条文をもう少しかみ砕いた内容が国税庁のサイトにあります。この中で、輸入品の消費税は、次の通り課税すると記載しています。

- 課税標準=輸入価格(CIF)+消費税以外の個別消費税+関税

- 納税義務者=立場に関わらず、その貨物を引き取るすべての人

- 納付方法と時期=消費税の納付は、保税地域から貨物を引き取るとき。申請は、貨物を管理する税関長に対して行う。もし、担保等を差し出せば、担保額の分だけ「延納」もできる。

以上が輸入品に対する消費税の仕組みです。では、上記の内容をより丁寧に確認していきましょう!

消費税 課税の仕組み

輸入品に対する消費税を考える前に、まずは、日本国内品の消費税を復習します。 日本国内で何らかの商品やサービスを購入すると、商品価格に対して10%の税金が発生します。

例えば、500円の商品を購入する場合は…

500×0.1(10%)=50円が消費税

上記の内、500円の部分を消費税をかける対象の価格=「課税価格」といいます。後ほど、説明をしますが、輸入品の消費税を考えるときも、この課税価格がとても大切です。

消費税=課税価格×0.1(簡略化しています)

これが原則的な消費税の計算方法です。では、輸入品の場合は、何が課税価格、つまり、消費税の率をかける対象の価格となるのでしょうか?

輸入品の課税価格/二重課税?

国税庁のホームページにもある通り、輸入品における課税価格は、CIF価格+関税の合計とされています。CIF価格とは、日本港に到着するまでのすべての諸費用を合計した物です。

例えば、次の費用がCIF価格に参入するべき費用です。CIFの詳細は、リンク先でご確認ください。

- 商品価格

- 輸送費用

- 保険代金

- その他の費用

- 関税

上記の内、注目するべき項目は「関税」です。実は、輸入消費税は、CIF価格に関税を加えた合計価格に対して課税します。仮に、CIFが500円、関税が50円の場合、550円が消費税の課税価格です。よって、この場合の消費税は….

550×0.1=55円

関税を含めた上で消費税を課税しているため、人によっては、これを「ガソリン税のような二重課税だ!」と指摘する声も多いです

消費税=(商品価格+輸送費+保険代金+その他必要な費用+関税)×0.1(消費税率)

原則には例外あり!個人使用目的の特例措置と消費税の計算例

消費税の課税価格は、CIF価格+関税の合計です。この合計額の10%が消費税です。ただし、原則には例外があるように、消費税の課税価格にも例外があります。根拠は以下の2つです。

- 関税定率法14条の無条件免税

- 輸徴法第 13 条第 1 項第1 号

輸入商品の課税価格の合計が一万円以下の貨物は、関税定率法14条の無条件免税により関税は免除とする。また、関税の免除となる貨物は、輸徴法第 13 条第 1 項第1 号により消費税も免税とする。

なお、この仕組みは、あなたの輸入目的によって適用が変わるため注意しましょう。

目的1:個人使用目的

- 課税価格は、商品本体代金の60%相当とする。(送料を含めて、その他は対象外)

- 上記の合計が一万円以下の場合は、関税、消費税共に免税

目的2:商売目的

- 原則通り、CIF価格+関税の合計額を課税価格とする。

- ただし、1の課税価格が一万円以下の場合は、関税・消費税は免税

個人使用、商売目的問わず、課税価格の合計が一万円以下になる場合は、関税と消費税は、どちらも免税です。詳細は、「0.6がけルール」、少額輸入貨物の無条件免税(一万円以下免税)をご覧ください。

個人使用目的×消費税の計算例

では、実際の輸入で考えてみましょう!例えば、海外アマゾンから個人使用目的で商品を購入する場合は……

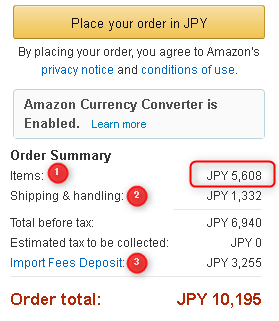

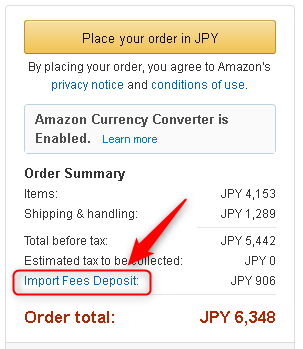

カート部分には、次の表記がありますね! なお、ここでは「個人使用目的」を前提にします。個人使用目的は、一回の輸入における商品代金の合計額の60%が一万円以下のときは免税です。※下記画像の場合は、赤枠部分の5608を0.6します。

仮に複数の商品を購入する場合は、一つの注文単位(合計)で考えます。

商売目的×消費税の計算例

- 輸入目的:商売

- 商品価格 5000円

- 国際配送料金 1000円(配送料は計算に含めない)

- 関税率 3%

- 海上保険 2000円

上記の場合は、次の手順で消費税を計算します。

- 課税価格=5000+1000+2000

- 関税額は、(5000+1000+2000)*0.03の240円

- 消費税の課税価格=(5000+1000+2000+240)*0.1=約800

よって、輸入者が納めるばき関税と消費税は、次の通りです。

関税=240円 消費税=800円

なお、正確には、端数処理や地方消費税等にわかれています。その辺りは、すべて省略して表示しているため、あらかじめご了承ください。実際に税額を計算するのは、通関士であるため、輸入者は、およその額がわかればいいと思います。

海外アマゾンでの購入と関税・消費税のお話

「○○のサイトから購入すれば、関税や消費税は免税になる」等の情報は誤りです。特定のサイトからの購入が関税や消費税に影響を与えることはありません。しかし、海外通販サイトによっては、商品の購入時に「日本側の関税や消費税を徴収する仕組み」を導入している所があります。その一つが海外アマゾンです。

海外アマゾンは「Import fees doposit」の名目で、カートの中に表示しています。商品の決済時に日本側の関税や消費税を支払えるため、注文後に、日本側で代金等がかかることはありません。

消費税計算ツールの案内

輸入消費税(関税)を計算できるツールです。よろしければ、ご利用ください。

なお、20万円以上の輸入や商売目的の輸入は、その他の関税・消費税計算ツールをご利用ください。

消費税の支払い方法

消費税の計算は(商品代金×0.6+関税)×0.1で求められます。では、この消費税は、どのように納めるのでしょうか? やはり、自身で税関等に出向く必要があるのでしょうか? 海外通販時と一般輸入時でケースわけして考えましょう!

海外通販時の消費税の納付方法

個人輸入は、この消費税の計算を自身で行う必要はありません。多くの場合、国際輸送を担当する業者が代理で通関、関税や消費税の納付手続きを済ませます。配送業者が代理で納税した分は、自宅等へ荷物が配送されたときに支払います。

- 海外から荷物が届く。(保税地域内にある倉庫)

- 保税倉庫に保管しながら関税、消費税が決定される(郵便)

- 郵便や民間配送業者が代理で納付する。

- 荷物を届けるときに、代理納付した関税と消費税を徴収する。

つまり、あなたは、各家庭の玄関先で、商品と税金(代理納付している分)を交換することにより、荷物の受け取り者は、間接的に消費税を納めます。

一般輸入時の消費税納付方法

一般的な輸入の場合、通関業者(乙仲)が代理で関税と消費税の計算をして納付してくれます。輸入後は、通関業者との約定通りに、立て替えてもらった消費税等を支払います。なお、「リアルタイム口座」を利用すれば、関税と消費税をご自身の口座から自動引き落としもできます。

以上が輸入消費税に関する基本的な知識です。以降は、消費税に関するワンポイント関連情報です。

関連:輸入消費税と保税転売

輸入許可を受けないまま保税地域で転売することが「保税転売」といいます。

例えば、アメリカから貨物を輸入。横浜港で保税している。これを第三者であるBさんに転売するなどです。この場合、保税地域から貨物を引き取るBさんが消費税の納税義務者です。

関連:関税はゼロでも消費税はかかる

「関税がゼロだと消費税もゼロになる」と思いがちですが、実は、関税がゼロでも消費税は発生します。そもそも関税とは、外国の商品に対して一定の税金をかけることにより国内産業を守るための税金です。一方、消費税は、日本国内で流通しているすべての商取引にかかる税金です。税の性質が異なるため、関税はかからなくても、消費税はかかります。

関税や消費税ともに免税になるケースは、関税定率法14条の無条件免税に当てはまる場合のみです。それ以外のケースは、関税がゼロでも消費税は発生します。

関連トピックス:個人輸入の関税を計算したい!

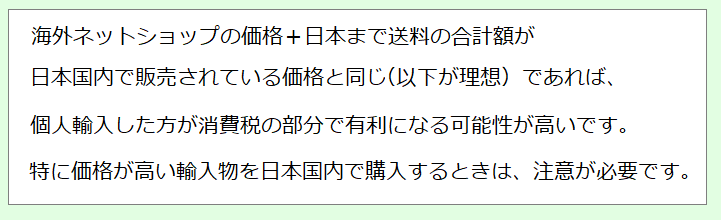

関連:消費税増税時は個人輸入がお得!特に価格が高い物はねらい目!

既に説明した内容を踏まえると、個人輸入における消費税のお得制度は、次の結論に至ります。

海外ネットショップの価格+日本までの送料<日本国内販売価格であれば、個人輸入した方が消費税部分でお得になる可能性高い。

計算例:

一つ100万円の輸入品を日本国内で購入すると…..10%の消費税(100×0.1)で10万円です。一つ100万円の同じ商品(海外販売価格)を個人輸入すると….100×0.6(課税価格算出)×0.1(消費税率)=6万円です。

よって、差額4万円の中で日本への送料が収まれば、日本国内で購入するときよりも安いです。今回は、話を簡単にするために、あえて関税の部分を省略しています。関税の部分を含めて説明する場合は(0.6(海外の販売価格)+関税)×消費税率の式が適用されます。昨今は、EPA(自由貿易)の普及により、関税部分がゼロになっている品目が多いため、関税部分を省略してお伝えしました。

よくある疑問

輸入貨物と軽減税率

以下の輸入貨物には、軽減税率が適用されます。

人の飲用または食用とするための飲食物(動物用、工業用は除外)

- 食品表示法の食品に該当する物

- 食品添加物

- 及び上記の食品に必要不可欠な包装容器

消費税の内訳を教えてください。

輸入許可書に内訳が記載されています。国税分が7.8%と地方税分が2.2%の合計10%です。軽減税率の対象品は、国税6.24%、地方税分が1.76%です。

消費税は、いつ、いくらかかりますか?

消費税は、課税価格の合計が1万円をこえるとかかります。また、支払い時期は、保税地域から貨物を引き取るときに、貨物を引き取る者が納付すると定められています。

消費税は、どこに支払いますか?

消費税は、税関長に対して申告をします。その後、消費税は、国税庁(税務署)の管轄にうつります。したがって、何らかの理由で消費税を還付を希望する場合、税務署に手続きをします。

関税と消費税は、どう違いますか?

関税は、日本国内の産業を守る目的があります。他方、消費税は、日本国内のすべての消費作業に対する課税です。意味が全く違います。

無償の貨物はどうなる?

「無償」といっても意味が幅広いです。いわゆる「ギフト扱い」の貨物の場合は免税です。他方、商用的な見本や無料で渡す貨物などは、金銭のやり取りに関わらず、貨物が持つ本来の価格を課税価格とみなします。よって、消費税も同じように課税価格から判断します。

他に消費税が免税になるケースはありますか?

内国消費税の免除/輸徴法13-3によると、次のケースに当てはまる場合は免税です。

- 関税定率法14条 無条件免税

- 関税定率法15条 特定用途免税

- 関税定率法16条 外交官貨物

- 関税定率法17条 再輸出免税

納めた消費税・関税等に誤りがある場合は?(更正の請求)

申告した税関長に対して、修正申告又は、更正の請求ができます。詳しくは税関ページをご覧ください。なお、修正は、納めた税金が少ない場合、更正は多い場合の手続きです。

関連記事

まとめ

- 個人輸入するときも消費税は発生

- 消費税の計算は(商品代金×0.6+関税)×0.1

- 商品の課税価格の合計(小包に入っている商品価格の合計)が一万円以下は免税

- 関税と消費税の両方が免税になるのは、限定的

- 個人使用目的の物は、0.6掛けルールや一万円以下免税ルールにより免税が多い。

この記事を登録

この記事を登録

目次

目次