海外の珍しいお酒を日本で楽しみたい、そんな夢を実現させる方法があります。海外からお酒を輸入し、販売するビジネスは、酒好きな方や起業家にとって魅力的な選択肢です。

しかし、法規制や手続きの複雑さに躊躇する方も多いでしょう。この記事では、海外からのお酒の輸入と販売に関する基本的な流れや注意点を分かりやすく解説します。なお、記事の後半は、ワインを個人使用目的で輸入する方法を解説しています。

関連記事:【日本酒の輸出ビジネス】ライセンス、関税、輸出先国、見込み客の開拓方法

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

酒類の輸入販売を始めよう!

スーパー等の酒類販売コーナーを見ると、最低298円~の低価格ワインから、数千円、数万円するワインなど、様々な物が販売されています。この記事を通してお酒の輸入ビジネスの概要、流れについてお伝えしていきます。なお、酒税免許の取得は、酒税に強い専門家に任せることをおすすめします。取得までの期間が圧倒的に短くなります。

酒類輸入ビジネスの全体像

- 国内の輸入酒の需要を確認

- 輸入法令の確認

- 輸入費用の試算

- 輸入諸税の試算(関税、消費税、酒税)

- 酒税免許の取得

- 輸入通関の準備

- 国内での販売方法

1.日本国内の輸入酒の需要を調査する。

まずは、日本国内の輸入酒の需要状況を調べます。調べる方法は、いくつかあります。

- アマゾン、その他、輸入酒の専門店を確認する。(かめやさんなど)

- 実店舗でのリサーチ

- 貿易データから調べる

小売店の人気商品から需要を探す。

まずは、酒類の需要を確認してみましょう。確認方法は、グーグルキーワードリサーチ、アマゾンや楽天等のランキング、サジェストリサーチの他、店頭リサーチなどがあります。

例えば、アマゾンでのリサーチであれば…..

実店舗でのリサーチ

実店舗でのリサーチなら、棚の広さ、常に目立つ位置に置いてあるお酒などに注目をします。これらから需要の大きさがわかります。また、あえて高い価格帯のお酒だけに絞ったり、希少種のお酒だけに絞ったりするのも良いと思います。

貿易データから調べる

酒類の輸出又は、輸入状況は、貿易統計で調べられます。貿易統計で調べるときはHSコードを使います。酒類(アルコール類)のHSコードは、22類です。そして、この22類の中に、さらに3~8の分類コードが定義されています。それらの一覧が以下の通りです。

- 2203.00.000: ビール

- 2204.10.000: スパークリングワイン

- 2204.21: 2リットル以下の容器入りのぶどう酒

- 2205.10.000: 2リットル以下の容器入りのベルモットその他のぶどう酒

- 2206.00: その他の発酵酒(例:りんご酒など)

- 2208.20.000: ブランデー

- 2208.30.000: ウイスキー

- 2208.40.000: ラム

- 2208.50.000: ジン及びジュネヴァ

- 2208.60.000: ウオッカ

- 2208.70.000: リキュール及びコーディアル

上記のHSコードを使えば、原産国、輸入価格等がわかります。

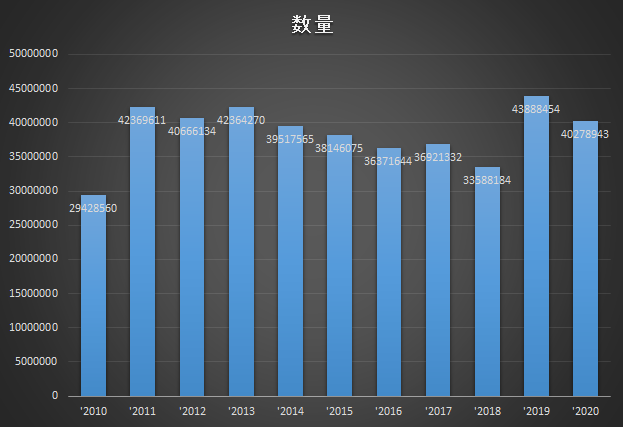

例えば、ビールは「2203.00.000」です。そして、このHSコードを使い、貿易統計を調べると………

2203.00.000(ビール)の推移がわかる。

ビールの輸入単価がわかる。

| 国名 | 輸入数量 (2020年累計)/L | 単価(L) |

| アメリカ合衆国 | 12022515 | 127 |

| メキシコ | 9365071 | 142 |

| ベルギー | 2904639 | 217 |

| ドイツ | 2762700 | 154 |

| 大韓民国 | 2747576 | 81 |

逆にビールの輸出数量と単価もわかる!

| 国名 | 輸出数量 (2020年累計)/L | 単価(L) |

| 台湾 | 17845874 | 106 |

| オーストラリア | 8442153 | 101 |

| 中華人民共和国 | 6974494 | 148 |

| 大韓民国 | 6593729 | 83 |

| シンガポール | 3156611 | 120 |

上記の価格は、輸入がCIF価格(日本の港に到着するまでの運賃や保険料等を含めた価格)、輸出がFOB価格を示しています。CIFやFOBは、インコタームズ入門をご覧ください。

上記の通り、貿易統計を使えば、様々な情報を調べられます。ぜひ、ご活用ください。

2.お酒の輸入法令の確認

お酒を輸入するときは、以下の国内法令が関係します。

- 関税法

- 食品衛生法

- 酒税法

食品衛生法とは、食品としての安全性を確認する法律です。管轄は、最寄りの食品検疫所です。通関業者を通しての申請の他、ご自身での申請も可能です。

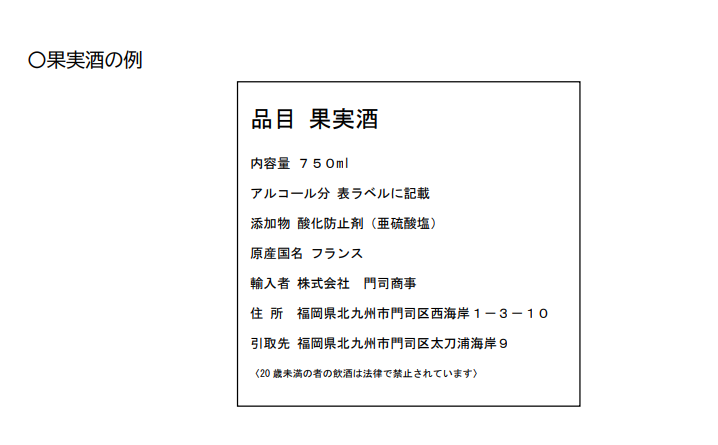

酒販ラベルの貼り忘れに注意

保税地から酒類を引き取る場合は、税関に対して表示ラベルを届ける義務あります。貼り付けるラベルは、輸入前、輸入後、どちらもOKです。しかし、保税地から引き取る前に届け出及び貼り付けをすること、貼り付けるラベルの内容に気を遣う必要があります。

例えば、コスト等の関係で、表示ラベルを輸出国側で作成及び貼り付け等をすることも可能です。ただし、輸出国側で貼り付けをする場合は、事前に表示ラベルの内容、記載例等等を輸入地を所管する税関に事前相談及び確認(届け出)を受けておきます。

例:東京港に入港する船で輸入する場合

- 表示方法届出書、酒類販売業免許証の写しを作成する。

- 1の資料を東京税関の収納課に提出する。

- 記載内容に問題がないことの確認を受ける。

- 確認を受けたラベル原本や指示書を輸出者に送付する。

- 輸出者に対して、届け出書に記載した貼り付け位置、サイズを守るように指示する。

酒税ラベルの貼り付け作業は非常に面倒!

酒販ラベルは、お酒を輸出する国で貼り付けることが多いです。(日本側では貼り付けない)日本側で貼り付ける場合は、お酒が保管されている倉庫(保税倉庫)に依頼して、貼り付けをお願いします。又は、倉庫のスペースを借りて輸入者が自ら貼り付けることもできます。

当然、この貨物は、輸入許可前の外国貨物のため、通関業者等の立会も必要です。輸入者によるラベルの貼り付けを認めてくれないときは、保税倉庫がラベルの貼り替え作業をします。この場合、業者の貼り替え費用は、言い値に近く、多額の作業代がかかると考えた方が良いです。

例えば、過去、あるお酒を輸入しようとしてラベルの貼り付け作業をした方がいます。

物量は、3~4パレットほどのお酒。数人で一本、一本、ラベルを貼り付けたそうです。この状況で、かかった時間は、約三日です。大人がラベルの貼り付けをするために、約三日も時間を消費します。

上記の通り、お酒の輸入には、酒税ライセンスの取得の他、酒販ラベルの貼り付けが必要です。もう一度、いいます。酒販ラベルの貼り付けです。これを忘れると、一気に赤字に転落します。

酒販ラベルの貼り付け作業=非常に重要

まずは、上記4つのポイントを覚えておきましょう! ここから先は、免許区分、輸入時に支払う税金や輸入の流れをご紹介していきます。[/hunade_toggle]

3.お酒の輸入費用の試算

お酒の輸入に関する費用を求めてみましょう。ポイントは、日本の港までの費用をすべて含めることです。費用には、次の1~3があります。

- 日本までの輸送費用:商品代金+輸送料金+海上保険代金

- 日本に輸入する費用:関税、消費税、酒税、検疫代金、税関検査代

- 輸入後の費用:国内配送料・保管料など

1.日本までの輸送費用

日本までの輸送費用があります。具体的には、商品その物の代金、輸送代金、海上保険代金などがあります。この内、輸送代金には、リーファーコンテナでの輸送を前提とした費用がかかります。

リーファーコンテナとは、コンテナの温度を一定に保ちながら外国間を輸送できる専用のコンテナボックスです。冷凍から20度くらいまで任意の温度帯を指定できるため、お酒を含めた「温度に弱い商品」を輸送するときに便利です。

※温度管理がされていないコンテナは、海洋上では、コンテナの内部温度が70度近くになる。

2.日本の輸入通関費用

日本に輸入するときの費用です。この中には、通関業者に依頼する手数料、関税、消費税、酒税、検疫代金、税関検査代などもあります。これらの費用を表にすると、次の通りです。

| 支払う費用 | 費用例 | 支払う先 |

| 通関手数料・取扱手数料 | 11800円/10000円 | 通関業者 |

| 関税・消費税・酒税など | 課税価格と関税率表・酒税税表によって異なる | 広義に通関業者 |

| 税関検査代金 | 10000円~20000円(X線検査)開封するときは、この価格に+5000円~10000円 | 広義に通関業者(運送会社に支払われます) |

| 検疫代金 | 一件50000円~10万円ほど | 広義に通関業者(食品検疫所の指定の分析機関) |

3.輸入した後の費用

無事に輸入許可に至ったら、お酒を国内配送する必要があります。このときにかかるのが国内配送料です。港からコンテナのまま輸送するときは、ドレーとよばれる専用のトラックで指定の橋まで移動します。また、指定の場所についたら、コンテナから取り出す作業が必要です。これをデバンと言います。このデバンの人件費も考えなければなりません。

例えば、ドレーの料金体系は、港→指定の納品場所→港のラウンド料金制です。仮に港と倉庫の距離が片道30キロなら、往復のラウンド60の料金がかかります。また、デバンの標準作業時間は、二時間です。これ以上は、追加の待機料金がかかります。以上の2つが、輸入した後にかかる費用です。その他、倉庫での保管費用もかかります。

国際輸送費、通関費、国内輸送費及び倉庫保管代金などは、通関業者又はフォワーダーに見積もり依頼をします。その他、酒販免許の取得は、行政書士に見積もりを依頼します。

4.輸入諸税の試算(関税、消費税、酒税)

お酒の輸入時に発生する税金は、関税、消費税、酒税です。支払い時期は、税関で輸入申告、許可を受けた後、保税地域からお酒を引き取るときです。なお、関税と酒税は、従量税(量を課税対象にする税金)。消費税は従価税(価格を課税対象にする税金)です。

- 関税

- 輸入消費税(軽減税率適用不可)

- 酒税

1~3の合計額=お酒を輸入するときに支払う税金です。

1.関税

関税制度は、輸入総額が20万超えるのか?で次の2つの仕組みがあります。

- 簡易税率(20万円以下)

- 一般税率(20万円超え)

一般税率は、一般税率の解説記事をご覧ください。簡易税率は、以下の通りです。一般税率、簡易税率問わず、お酒が所属する区分(HSコード)により税率が変わります。詳細は、HSコードの概要、事前教示制度及びEPA制度の記事をご覧ください。

- ワイン=70円/リットル

- 焼酎や蒸留酒=20円/リットル

- 清酒=30円/リットル

2.消費税

消費税は、お酒を輸入するときにもかかります。軽減税率不適用で10%です。

消費税額=(商品代金+送料+関税額+その他の輸入諸経費)×0.1倍

3.酒税

関税、消費税の他、酒税もかかります。酒税率は、国税庁が発表する酒税率一覧表に記載されています。

酒税額=輸入数量(L)×酒税(酒税率表に記載)=酒税額

関税・消費税・酒税の計算例

関税、消費税、酒税を計算してみましょう!今回の計算は、説明を簡単にするために端数処理をすべて無視します。

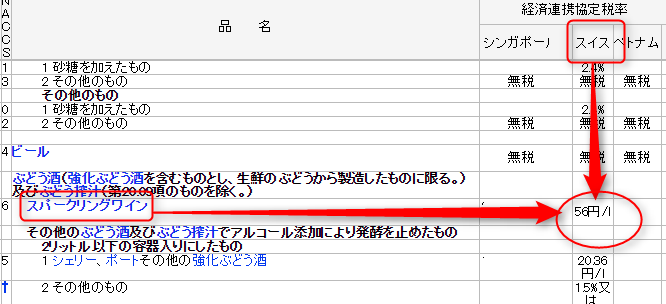

- 生産国:スイス

- 商品:スパークリングワイン

- 商品容量:1本=1L

- 商品の課税価格は、50万円(5000円×100本)

関税額

まず、関税率を調べます。商品の課税価格が50万円ですから、一般税率を適用します。ウェブタリフを開き、対象の部分を確認すると「56円/L」と書かれています。スイス産のスパークリングワインには、1リットル当たり56円の関税がかかります。

→ 56円×100L=5600円が関税額です。

酒税額

次に酒税です。ワインは、醸造酒の果実酒になるため、80000円/KLの酒税がかかります。1Lを100本輸入するので、輸入量は100Lです。よって、次の計算式で酒税額が決まります。

酒税額=80000*0.1=8000円

消費税額

最後は消費税額です。消費税の課税価格は、課税価格+関税額+酒税の合計額です。よって計算式は、次の通りです。

- 消費税の額は….513000×0.063=32000円

- 地方消費税は….32000×17/63=8600円

よって、この商品を輸入するときの納めるべき関税、消費税、酒税は次の通りです。※今回の一連の計算では、端数処理を完全に無視しています。実際の関税額等は、異なる可能性があります。

- 関税=5600円

- 消費税=40600円

- 酒税=8000円

合計納税額=54,200円

5.酒税免許の取得

酒類の輸入、輸出。又は、国内販売をするときは、酒税法に基づく酒類の販売免許が必要です。実際に酒の輸入を実行するときは、先に酒税免許の取得を検討しましょう!

酒税免許の取得→輸入→国内販売の流れです。

お酒の販売免許は、最寄りの税務署に「お酒の販売業免許」の申請します。しかし、申請をしたと言っても、誰でもすぐに許可されるわけではありません。税務署は、申請した人について様々な項目を審査して、問題がないこを確認した後、許可を出します。

- 人として大丈夫?

- しっかりお金はある?

- 販売場所は、しっかりと確保できている?

- 他の人との兼ね合いで需要関係は大丈夫かな?

という4つの側面から書類を基に審査していきます。およその審査期間は「2カ月」程です。審査の結果、無事に免許を取得できれば、晴れて外国のお酒を輸入して、国内で販売ができます。このあたりの詳しい説明は、国税庁の資料が便利です。販売方法によって確認するべき資料が異なるためご注意ください。実際に手続きをするところは、最寄りの税務署です。

酒類を取り扱うときの免許区分は次の通りです。免許区分は、卸売りと小売りに大別されます。卸売とは、酒を販売する人に対して、自らのお酒を販売することです。対して、小売りとは、酒を消費する人(一般消費者)に対して、販売することです。

酒の輸入販売は、輸出入酒類卸売業免許や一般酒類小売業免許又は、通信販売酒類小売業免許などが該当する可能性が高いです。

酒類の販売免許一覧

| 主な販売先 | 免許区分 |

| 酒類卸売業免許 | 全酒類卸売免許 |

| ビール卸売業免許 | |

| 洋酒卸売業免許 | |

| 輸出入酒類卸売業免許 | |

| 店頭販売酒類卸売業免許 | |

| 協同組合員間酒類卸売業免許 | |

| 自己商標酒類卸売業免許 | |

| 特殊酒類卸類業免許 | |

| 酒類小売業免許 | 一般酒類小売業免許 |

| 通信販売酒類小売業免許 | |

| 特殊酒類小売業免許 |

ケース別の酒類免許例

| 酒の販売方法例 | 必要な免許 |

| 自分が輸入したお酒を業者に売りたい。 | 輸出入酒類卸売業免許 |

| 自分でお酒を輸出して、海外の業者に売りたい。 | |

| 他社が輸入したお酒(輸入代行)を仕入れて販売したい。 | 輸出入酒類卸売業免許は対応不可。取り扱う酒類に応じた免許が必要。 |

| 海外向けのECで酒類を販売したい(越境ECによる酒の販売) | 通信販売酒類小売業免許 |

| 自分が輸入したお酒をネット販売(楽天、アマゾン、その他のネットショップ)、又は、カタログなどにして販売したい。 | |

| 自分が輸入したお酒を店頭販売したい | 一般酒類小売免許 |

| 自らが輸入したお酒を自社が経営するお店で提供する場合 | 酒類の免許不要。但し、レジ横などに酒を置き、店頭で販売することはNG行為。 |

酒販売免許の登録免許税(一部)

- 輸出入酒類卸売免許税 90,000円

- 通信販売酒類小売業免許 30,000円

- 一般酒類小売業免許 30,000円

6.輸入通関の準備

お酒の輸入通関には、次の3つの法律が関係してきます。輸入手続きは、ご自身でできる他、「通関業者」にも依頼ができます。

- 関税法=品目に応じた適切な申告と税の納入ができている

- 食品衛生法

- 酒税法

関税法は、輸入する品目に応じた適切な申告と税の納入ができているのか?の観点で審査を受けます。食品衛生法は、お酒が「食べ物としての基準を満たすのか?」又は、「禁止されている添加物が入っていないか?」などの観点で審査を受けます。

最後の酒税法は、酒の種類、輸入量に応じた適切な酒税を納めているのか?また、輸入予定のお酒に適切なラベルが貼り付けられているのか?などの観点で審査を受けます。これら3つの法律を全てクリアすることで、初めてお酒の輸入ができます。なお、審査や相談先は、次の通りです。

- 関税法=輸入地を所管する税関

- 食品衛生法=輸入地を所管する食品検疫所

- 酒税法=最寄りの税務署

輸入通関で用意するべき資料例

- インボイス

- パッキングリスト

- B/L

- 酒類の説明資料

- 特定原産地証明書(必要なとき)

その他、食品検疫所に提出するための原材料表、加工工程フロー図などがあります。なお、特定原産地証明書を入手すれば、日本とEPAを締結している国からのお酒の関税が無税になります。

7.国内での販売方法(マーケティング)

輸入後、お酒を国内販売する場合は、必ず取得した酒税免許の範囲で商売をします。店頭販売しかできないのに、ネット販売をしたり、その逆をしたりなど、免許区分から逸脱した販売は法令違反です。最初に販売方法を十分に検討してから、酒税免許を取得します。

代表的な酒の販売方法は、アマゾン販売、楽天販売、自社ネットショップ、リストマーケティングなどがあります。いずれの場合も、ターゲットとしている顧客層に応じた販売方法を取り入れましょう。HUNADEは、次の4つの販売方法をお勧めします。

- 自社ネットショップ販売

- リストマーケティング

- 地域の主マーケティング

- 保税転売

[/hunade_toggle]

酒税免許の取得を二人三脚で支援します。

【個人使用目的】ワインを個人輸入する方法

ワインを個人使用目的(非商売)で輸入して楽しむ方法を説明します。個人使用目的の場合は、食品衛生法等は非該当です。関税、消費税及び酒税を支払うことで、誰でも自由に輸入ができます。なお、輸入後、規模の大小に関わらず、販売する事は違法です。

以下は、個人的に楽しむワインを輸入する方法です。

日本までの送料

ヤマト運輸などが海外から日本へのワインの配送サービスを提供しています。(ワインダイレクト)欧州各地から、ご自身が好きなワインを少量で輸入できます。その他、以下の企業がワインの輸送サービスを提供しています。

- 株式会社ウィルフェアー

- 株式会社モンテビアンコ

- SBSロジコム

関税・消費税、酒税の納付

ワインを輸入するときは、3つの税金がかかります。

- 関税

- 消費税

- 酒税

関税は、EPAという協定に基づき無税になることが多いです。輸入消費税は、10%です。(アルコールは軽減税率適用不可)、その他、お酒の種別ごとに酒税がかかります。

例:ワイン=80円/Lの酒税

ワインにかかる税金の計算例

- 一本700ml

- 価格は5000円/本

- このワインを5本輸入する

- 日本までの送料+保険で1万円

関税と酒税

| 関税 | 酒税 | |

| ワイン | 70円×3.5l | 80円×3.5 |

| 税金 | 245円 | 280円 |

消費税

消費税は輸入する価格×0.6倍(個人輸入の特例)+関税+酒税に対して発生します。

ワイン一本の価格が5000円、それが5本あるので25000円ですね。これの0.6倍である1500円が課税価格です。日本までの送料+保険代金は、10,000円です。ですが、個人使用目的の輸入は加算しないです。=15000円が課税価格

15000円+関税(245円)+酒税(280円)を合算すると、15500円前後です。消費税は、この15500円に対して10%の1500円です。(端数処理は無視)

納税額の計算結果例

- 関税+酒税=約500円

- 消費税=1500円前後

- 合計:2000円

ワインの税金は、従量税の為、高級なワイン程、本体価格に占める税金が低くなります。

まとめ

今回の記事では、外国のお酒を輸入するときに必要になるポイントをご紹介してきました。まず何よりも先に「求められているお酒は何か?」を探します。次に商品情報がわかった所で、その商品を輸入するには、どのような諸経費が掛かるのか?を計算します。すると、およその輸入原価を把握することができて、商売として成立するのかを判断できます。

この記事を登録

この記事を登録

目次

目次