貿易ビジネスに限らず、ビジネスは商品代金を回収して完了します。海外取引では、どのような決済方法があるのでしょうか? 海外取引には「お金の回収ができない不安」が付きまといます。仮に商品は送ったのに代金が支払われなければ「全損」です。

この記事では、海外取引(貿易)の決済方法と選ぶときの基準などをご紹介します。貿易ビジネスに用いられる決済方法の一覧と、それぞれの特徴を「回収リスク」と合わせてご紹介します。

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

貿易ビジネス(海外取引)で使う決済方法

商品を輸出したのに、商品代金を回収できなければ、貿易ビジネスの目的を失います。取引当初から過度に相手を信用することなく「代金の回収は難しいこと」を前提として対策します。

貿易(海外取引)で利用する決済方法の一覧

輸入・輸出に限らず、貿易による決済方法は、大きく分けると次の2つです。

- 当事者同士の決済

- 銀行、民間機関(アリババ)などの第三者が入る決済

当事者同士の決済の代表例は、T/T、ペイパル。他方、銀行などを間に挟む代表例は、L/C決済、D/A決済、D/P決済、エスクローなどがあります。なお、郵便決済などもありますが、現実的にほとんどなくなっている物は全て省略します。

1.当事者同士の決済方法

ペイパル決済

ペイパルは、米国の会社が運営する決済方法です。国際取引の内、非常に少額な取引の決済方法として盛んに導入されている方法です。いわゆるEBAYやネットショップなどのB TO C取引のさいに利用することが多いです。

ペイパルには、売り手と買い手の双方を保護するプログラムがあります。そのため、万が一、双方でトラブルに遭ったとしても、ペイパルが仲介に入り、資金を停めたり、双方の言い分を聞いたりします。ペイパルが間に入っている安心の決済方法です。

使用基準は最大で1000万円までです。ただし、あまりに大きな金額決済すると、決済手数料が高くなるため、一回の取引が10万円~20万円以内の少額取引で活用することをおすすめします。

T/T決済(電信送金決済)

当事者同士の送金方法には、T/T、郵便送金、小切手送金などがあります。郵便や小切手送金などは実務上、使うことは少ないため、ここでは、T/T決済のみを取り上げます。

送金決済(T/T)は、銀行決済の手数料が低いのが特徴です。しかし、船積み書類と送金に関連がないため「代金を支払ったのに商品が届かない」や「商品を送ったのに、代金が支払われない」可能性があります。そのため、ある程度の取引回数を重ねている場合や海外現地関連企業などの取引の際に利用する場合に利用することが多いです。

ある程度、相手を信用して送金をする決済方法ですから少しでもリスクを小さくすることが求められます。これを行うために「商品を確実に船積みした」のを確認した後に送金することが多いです。これであれば、商品と代金がある程度、連動して動くためお互いのリスクを小さくできます。支払う時期は、契約書などで事前に取り交わすことで、輸入者との意思疎通を保ちます。

一般的なT/T決済の基準は、取引額が10万円以上、200万円未満です。工場との初期契約の段階で、総額の30%を支払い、残りの70%は、B/Lが発行された時点で支払うことが多いです。これでリスクを回避することができます。

T/T決済の内容は「Remittance after 60days from B/L DATE」などと表現されます。→船積み日から60日後に送金する意味

2.第三者が介在する決済方法

第三者が介在する決済方法には、次の3つがあります。

- L/C決済

- エクスクロー

- 為替手形

1.L/C決済

L/C決済とは、輸出者と輸入者の間に銀行が入り、貿易書類と資金を紐づけて、決済の安全性を高める決済方法です。導入基準は、一回の取引金額が200万円をこえる場合です。いわゆるプラント輸出、コンテナ単位で何十本の取引など、大きな貿易では、必ず利用します。

2.エスクロー

エスクローとは、L/C決済と同じく輸出者と輸入者の間に第三者が入ります。エスクローの代表例は「アリババ」です。銀行と同じく、又はそれをしのぐ資本力を武器にして輸出者と輸入者の間に立ち、安全な決済を後押ししています。

初めて「エスクロー」という言葉を聞いた方も多いと思います。ただ、実は意識をしないだけで、アリババやアリエクスプレスを使ったことがある方ならすでに利用しています。「荷物を受け取ったら受け取ったことを伝えるボタンを押す」まさにこれがエスクローの仕組みです。

アリババなどで取引をすれば、自動的にエスクローの仕組みで決済ができます。L/C決済なみに安心して決済ができます。

3.荷為替手形決済

為替手形は、送金決済よりも代金回収の安全性が高いです。しかし、銀行間の為替手形のやりとりが必要になるため、時間がかかります。過去の取引実績などを含めて検討しましょう。以下は荷為替手形で代金を受け取る場合の説明です。

輸出者を「手形の振出人」手形の名宛人部分を「輸入者」として代金を支払う方法が「荷為替手形決済」です。この中には、D/P決済、D/A決済、L/C決済の三種類があります。最も安全性が高いのが「L/C決済」です。これは銀行が間に入り、代金の決済を保証する「信用状」がついている唯一の支払い方法です。200万以上の商品をやり取りするときは、よく利用されます。

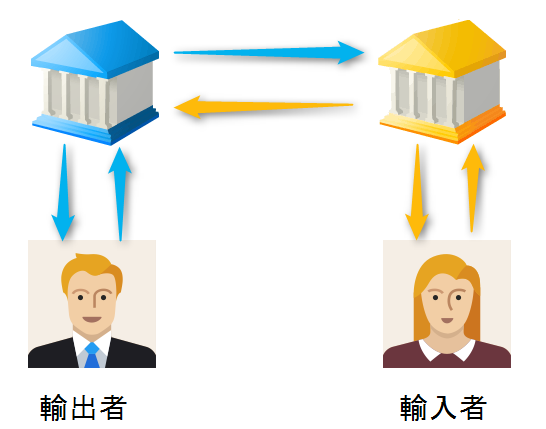

以下ではD/P決済を説明します。なお、D/A決済は、危険な決済方法であるため、説明を省かせていただきます。DA・DP・LCに関わらず、輸出者と輸入者の間には、以下の図のようにそれぞれの間に銀行が入ります。この図を頭に入れておき、以下の説明をご覧ください。

D/P決済の流れ

- 輸出者は、船積みの完了後、インボイス、パッキングリストなどの書類を添付して「荷為替手形」を作成。これを銀行に持ち込み代金の取り立てを依頼する。

- 輸出者側の銀行から輸入者側の銀行に「為替手形」が送付される。このとき、一緒に輸入者から代金の回収を依頼

- 輸入者側の銀行は、輸入者に手形(輸出国側の銀行から送付されたもの)の決済を求める。

- D/P決済の場合は、手形を決済した時点で船積み書類が渡される。

- 輸入者は入手した船積み書類を基にして輸入通関を行い許可になり次第、貨物を引き取れる。

- 輸入者側の銀行から、輸出者側の銀行へ銀行間の決済が行われる。

- 輸出者側の銀行から輸出者へ代金を受け取る

決済方法を検討するポイント

貿易取引における決済には「銀行が間に入るタイプ」と「輸出入者同士で行われるタイプ」の2種類があります。複数ある決済方法から、選ぶときの基準をお伝えします。

- 輸出者と輸入者のリスクは逆

- 船に航海日数と書類の到着日との関係

- 金額と相手との信頼関係

ポイント1.輸出者と輸入者のリスクは、常に真逆の関係

輸出者と輸入者のリスクは、常に逆です。一方のリスクが低くなれば、他方のリスクが高くなります。この事実をふまえて、お互いのリスクをどこまで受け入れられるかを考えます。

例えば、インボイス(仕入れ書)の価格が100万円だとします。この価格を輸入者が「全額前払い」をしてくれれば輸出者としては、リスクがゼロです。しかし、輸入者の立場から考えると「送金したのに商品が届かないかも」というリスクを抱えます。この逆も同じです。

では、お互いが抱えるリスクの「妥協案」は、どのような物があるのでしょうか。いくつかの方法がありますが、代表的な物が「分割払い」です。契約当初、輸入者にインボイス価格の半額(50万円)を支払ってもらいます。その後、船積みが完了したら残りの分を支払うなどにより、輸出者と輸入者がお互いに「ある一定のリスクを負う」ことに妥協ができます。

このように輸出者と輸入者のリスクは真逆の関係になることを意識した上で、どのような送金方法が良いのかをお互いで話し合います。現実的な方法は、やはり「T/T送金」を選択し後に、なるべく自分に有利になる送金のタイミングを設定します。(輸入者の場合)

ポイント2.船の航海日数と書類の到着日

T/T(電信送金)以外の決済方法を使う場合は「船の航海日数」と「銀行書類(船積み書類)」のスピード差を意識します。基本的に銀行を経由する書類は、スピードが遅く、昨今の船の高速化により、本船よりも遅く決済書類が届く可能性があります。

例えば、中国や東南アジアなどの日本の周辺国と貿易をする場合、船の航海日数がとても短いです。そのため送金の一環として郵送が必要になる送金方法(郵便送金、送金小切手、DP決済など)であると、本船の到着に間に合わない可能性があります。入金の確認ができないため輸入者に船積み書類を渡せない、しかし、貨物が港に到着しているので、保管料が発生します。

この状況をふまえると、船の航海日数が短い場合は「T/T送金」「ペイパル」以外を選ぶと、輸入者側に無駄な費用が発生する可能性が高くなります。もう少し平たく言うと、輸入者に嫌がられる可能性が高いです。

ポイント3.大きな金額?相手との信頼関係は?

送金決済と荷為替手形決済を比べると、送金は輸出相手に信用があるときに利用します。一方、荷為替手形は相手との信頼関係がないときに利用する方法です。特に大きな金額を取引する場合は「LC決済」を利用して、支払い代金が無駄にならないようにします。

LC決済は、輸出者と輸入者の間に銀行が入るため、取引の安全性が一気に高まります。さらに「銀行の支払い確約」も得られるため、輸出代金が回収できない可能性は極めて低いです。

取引の安全性と利便性を柔軟に考える

輸出取引で最もリスクが低い決済は「全額前払い」です。これは輸出貿易を説明する本では当たり前のように書かれていることです。しかし、もう少し深く考えてみると、これは「輸出者」の意向が最大限反映されいる決済方法であると言えます。輸出者と輸入者のリスクは、つねに真逆の関係であるため、どちらか一方のことを考えると、相手のリスクだけが最大となります。

全額前払いは、輸出者のリスクがゼロとなり、輸入者のリスク最大です。そのため、有力な輸入者であればあるほど、この部分を嫌う傾向にあります。つまり、輸出は「全額前払いでもらう」の原則が通用しない場合が多いのです。

また、取引の安全性を高める「LC決済」も輸入者側に嫌われやすいです。手続きが複雑であり、銀行に支払う手数料が高いためです。このようなことを考えると、実務上では「T/T決済」「ペイパル」「トランスファーワイズ」をうまく工夫して、お互いの妥協点を見つけることが現実的な方法であるといえます。

輸出した商品の代金が回収不可能になった場合に支払われる「貿易保険」なども利用して、できるだけ輸入者とのスムーズな決済ができるようにすることが大切です。

貿易取引における決済のまとめ

- 輸出者と輸入者のリスクとメリットは常に逆

- 安全性と機動性の2つを考えて適切な決済方法を選ぶ

- 最も安全な決済方法は「L/C決済」および「エスクロー」

- 少額の場合は、ペイパル決済。

- その他、広く使われているのは「T/T決済」

- どの決済方法を利用するにしも相手との関係が重要

この記事を登録

この記事を登録

目次

目次