貿易や国際物流に関心がある方なら「EPA(経済連携協定)」という言葉を耳にしたことがあるかもしれません。EPAは、貿易をスムーズにするために国同士が結ぶ協定で、関税をゼロまたは低く抑えられる仕組みです。これを上手に活用すれば、輸出や輸入のコストを削減し、ビジネスの競争力を高められます。

本記事では、EPAを活用して関税ゼロで貿易を行うための基礎知識(EPAのメリット、デメリット、TPP、日欧EPAとWTOとの関係等)を小規模事業者向けに分かりやすく解説します。

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

関税ゼロで貿易コストを削減

EPAとは?貿易にどう役立つのか

EPA(経済連携協定)は、特定の国同士が貿易を円滑にするために結ぶ協定です。国同士で関税を撤廃または引き下げる他、各国の投資のルールや人の移動の規制緩和など、幅広い部分で規制を緩和しています。

例えば、日本とヨーロッパの間には「日欧EPA」があります。これにより、日本とEU諸国の間の貿易では多くの商品が関税ゼロで取引されています。同様に、TPP(環太平洋パートナーシップ協定)や日米貿易協定など、日本はさまざまな国とEPAを結んでいます。これにより、多くの日本製品が海外での価格競争力を高めることができ、また海外製品が日本市場に入りやすくなっています。

2025年現在、日本とEPAを締結している国々

| 2025年2月現在 | |

| 発効済(利用できる国) | シンガポール、メキシコ、マレーシア、チリ、タイ、インドネシア、ブルネイ、ASEAN、フィリピン、スイス、ベトナム、インド、ペルー、オーストラリア、モンゴル、TPP12、TPP11、日EU・EPA、米国、英国、RCEP(韓国+中国+アセアン+オーストラリアなど) |

| 交渉中 | トルコ、コロンビア、GCC、日中韓 |

| その他(交渉中断等) | カナダ、韓国 |

FTAやTPPとの違い

EPAと似た言葉に「FTA(自由貿易協定)」や「TPP(環太平洋パートナーシップ協定)」があります。これらはどのように異なるのでしょうか?

FTA(自由貿易協定)

物品の関税撤廃やサービス貿易の自由化を目的とする協定です。EPAよりも範囲が狭く、主に貿易に焦点を当てています。

EPA(経済連携協定)

FTAの要素に加えて、投資、知的財産、人の移動など、幅広い経済連携を目的とする協定です。

TPP(環太平洋パートナーシップ協定)

環太平洋地域の多国間協定で、FTAの要素に加え、EPAに含まれる幅広い分野での協力です。

つまり、FTAは貿易の自由化に特化し、EPAはより広範な経済連携を目的とし、TPPはさらに多国間での包括的な協定である点で違います。

日欧EPAガイド:初心者でもわかる制度の基礎から実務手続きまで

EPA、FTAとWTOの関係とは?

WTOの決議はコンセンサス方式!

WTO(世界貿易機関)では、世界各国の様々な貿易ルールが決められています。このルールは、経済力とは関係せず、コンセンサス方式で決まります。

=加盟国の中で反対の意思表示をしない限り、成立する方式です。

世界貿易機関の加盟国数は161です。これらの国は、経済の規模、発展具合、貧富の差があります。それぞれの国は、それぞれの思惑があるため、大多数が賛成でも少数の国の反対により否決されることが多くなりました。

=WTOの限界と言われる問題点

そして、この問題の解決策として「EPA(FTA)」が誕生しました。

少しずつ自由化の枠組みを大きくする戦略

EPAは、特定の加盟国内の経済的交流を活発にするための優遇措置です。2025年現在、日本は十数カ国との間でEPAを締結しています。もちろん、これは日本だけのお話ではなく、各国においてそれぞれ締結しています。

それぞれの国が先行して経済協定を締結をしていけば、結果として世界の国々の中で「自由貿易圏」が合わさり、最終的には、世界中で自由な貿易を実現するWTOの理念に沿うようになると考えられているのです。

関税ゼロ貿易のメリット

EPAのメリットは、関税がゼロまたは低くなることです。これによって、以下の効果が期待できます。

輸出者にとっての4つのメリット

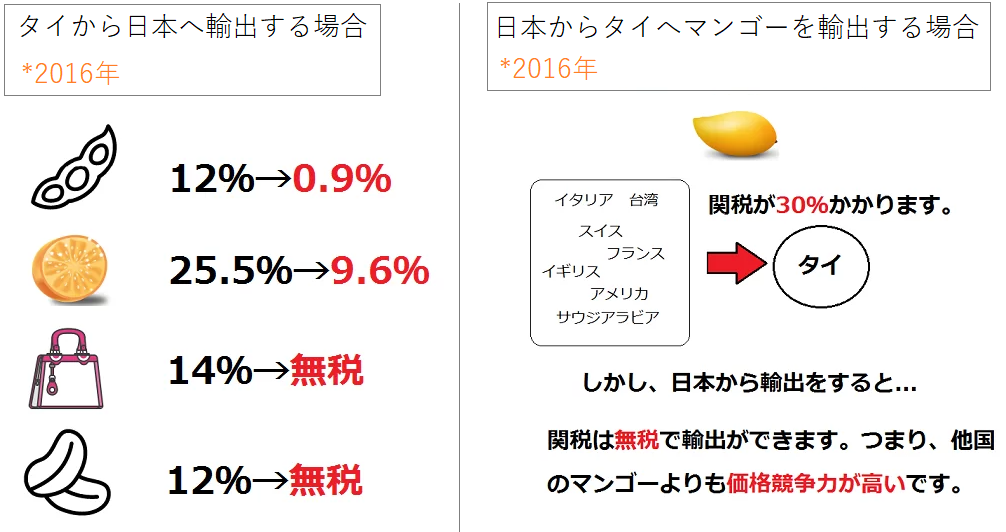

1. 価格競争力の向上

日本から輸出する商品に関税がかからないと、輸出先の市場での価格が抑えられ、競争力が高まります。

2. 第三国との競争に勝てる

例えば、ベトナムに温州みかんを輸出する場合、日本はEPAにより関税が8%に軽減されていますが、タイや中国など他国の温州みかんは関税ゼロです。EPAを活用しなければ他国との価格競争に負ける可能性があります。

3. 販路拡大が可能

関税の壁がなくなることで、海外市場へのアクセスが容易になり、販路拡大のチャンスが広がります。

4. 小規模事業者でも海外進出が可能

以前は、大企業だけが輸出ビジネスに参入しやすい環境でしたが、EPAにより小規模事業者でも海外市場に挑戦しやすくなりました。特に、オンライン販売を活用すれば、国境を越えたビジネス展開が容易になります。

輸入者にとっての4つのメリット

1. 仕入れコストの削減

海外の商品を輸入する際に関税が免除されれば、その分、仕入れ価格が下がり、利益率が向上します。

2. 価格の安定化

関税ゼロによる安定した輸入が可能になれば、価格の乱高下を抑え、安定したビジネス運営ができます。

3. 商品ラインナップの充実

輸入コストが下がることで、より多くの商品を仕入れやすくなり、ラインナップの拡充が可能になります。

4. 海外の高品質な商品を安価に仕入れられる

EPAの活用により、ヨーロッパ製の革製品やアメリカ産の食品など、高品質な商品を安価に輸入できるため、国内市場での競争力が高まります。

EPAの3つのデメリット

関税ゼロ貿易には、いくつかのデメリットもあります。

1. 競争の激化

海外の安価な商品が国内市場に流入するため、国内の小規模事業者が価格競争に巻き込まれ、経営が厳しくなることがあります。

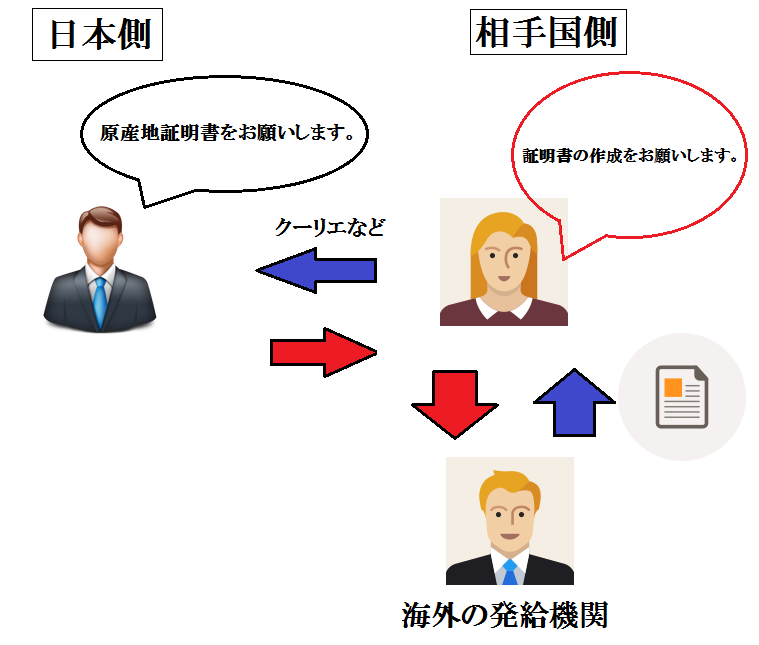

2. 書類の準備が必要

EPAを適用するためには「特定原産地証明書」などの書類が必要になる場合があります。適用条件を満たさないと、関税削減の恩恵を受けられません。

3. 関税撤廃が段階的な場合がある

一部の品目は即時関税ゼロにはならず、数年かけて段階的に撤廃されます。

具体的なEPAの活用方法(輸入の場合)

輸出での活用方法は原産地証明書の取得方法をお読みください。

- 適用できる国を確認する

- 産品のHSコードを特定する。

- 関税削減の効果を計算する。

- 特定原産地証明書の発行を依頼する

- 税関に申告する。

1.適用できる国の確認

輸出元の国が日本とEPAを締結しているかを確認します。EPAを適用した場合の日本側の関税率は「ウエブタリフ」で確認します。

2.商品のHSコードを特定する。

日本側の輸入HSコードを特定し、それを輸出者に伝えます。HSコードを確認する方法は、次の3つです。

- ウェブタリフ

- 取引がある通関業者に依頼

- 税関の事前教示制度を使う。

お勧めは、日本側の税関に対して行う事前教示制度です。これであれば、輸入時のHSコードと関税率を確定できます。

3.関税削減の効果を計算する

特定原産地証明書の取得は、輸出者にとって、手間がかかります。さらに、関税の削減効果は「輸入者側」にあるため、さらにやる気が出ません。輸入者は、削減効果を計算した上で検討する必要があります。

例えば、EPAを適用しても、たった「一万円程度」の効果であるなら、わざわざ輸出者側に依頼しなくても良いと判断できます。

かける時間と得られるリターン(この場合削減額)を計算して判断する。

4.特定原産地証明書の発行依頼

特定原産地証明書を取得すると、貨物とは別便で重要書類として届けられます。

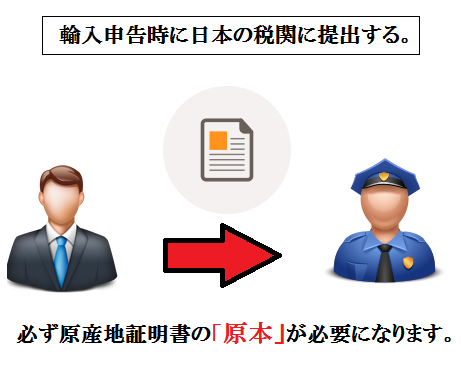

5.税関への申告

税関審査において、HSコードなど、EPAを締結している国の貨物であることが確認できたら、EPA税率による輸入が許可されます。

個人使用目的の輸入で活用(小包等での輸入)

EPAは法人向けだけでなく、個人使用目的の輸入にも適用されます。

例えば、海外通販で革製品や衣類などを購入する際に、適用条件を満たしていれば関税ゼロで輸入できます。

- 購入する商品と店舗がEPA締約国にあること

- 商品の合計価格が20万円以下であること

- インボイス等にEPAの締約済の原産国が記載されていること

1.購入するお店とその商品がEPA締約国であること

購入するお店や購入商品が「EPA締約国」に属していることです。これらの国に属するショップかつ商品であることが一つ目の条件です。

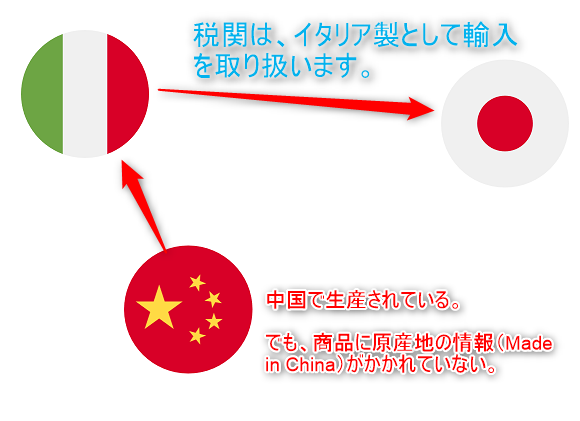

よくあるパターンは……

- アマゾンイタリアで商品が販売されている(イタリアから日本へ直送)

- 商品には「Made in china」と書かれている(商品の製造国が中国)

この場合、お店は、日欧EPAの締約国(イタリア)ですが、扱っている商品がヨーロッパ製ではありません。したがって、EPAを適用できません。逆に認められるのは、次のときです。

- お店は、イタリアのネットショップである。

- 商品の原産国は、同じヨーロッパのフランス産である。

EPA税率を適用するには、海外通販サイトがある場所。商品を製造した国が重要

2.商品の合計価格が20万円以下であること

EPAを適用するには「特定原産地証明書」が必要です。輸入時に、この証明書を日本の税関に提出することで、関税の免除を受けられます。この証明書は、輸入する貨物の合計課税価格が20万円以下のときは、免除されます

3.インボイスまたは税関告知書の原産国が締約国であること

原産国の確認で使用する書類は、次の2つです。

- インボイス

- 税関告知書

これらの条件を満たすことで、EPAの恩恵を受けられます。

EPAを活用する際の4つの注意点

関税ゼロ貿易には多くのメリットがありますが、いくつかの注意点もあります。

1. EPAを適用するための書類が必要

関税ゼロを適用するには「特定原産地証明書」が求められることがあります。事前に必要書類を確認しましょう。

2. すべての商品が関税ゼロになるわけではない

すべての品目がEPAの対象になるわけではなく、一部の商品には段階的な関税撤廃が適用されます。

3. 競争の激化

海外の安価な商品が国内市場に流入するため、国内事業者にとって競争が厳しくなることもあります。

4. EPAを適用しないと競争力が低下する可能性

競合他社がEPAを活用している場合、自社だけ関税を払っていると価格競争で不利になり、市場シェアを奪われる可能性があります。

まとめ

- EPA(経済連携協定)を活用すると関税をゼロまたは低く抑えられる

- 輸出者は価格競争力が向上し、輸入者は仕入れコストを削減できる

- 個人輸入でもEPAを利用すれば関税ゼロで海外通販ができる可能性がある

- 適用には「特定原産地証明書」などの書類が必要になることがある

- EPAを活用することで、小規模事業者でも海外市場に挑戦できる

お役立ちリンク

この記事を登録

この記事を登録

目次

目次