少額輸入貨物の簡易税率(一部・一般税率)

個人使用目的×20万円以下の関税計算ツールです。

計算ツール

計算ツールの使い方・注意点

- 課税価格の合計一万円以下:関税・消費税は免税(定率法第14条の無条件免税)

- 無条件免税に該当する品目は20万円の計算には含めない。

- 個人使用目的の輸入関税:海外小売り価格×0.6×簡易税率(送料・保険料は不要。)

- 為替レートは1USD=140円で固定

- PCに対応!スマホは非推奨

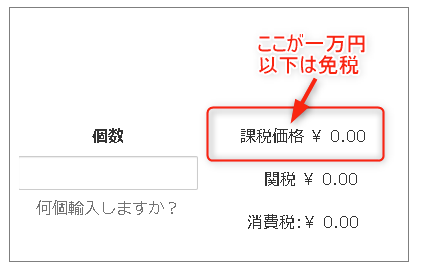

1.原則、一万円以下は免税

右側のこの部分が一万円以下の場合は免税です。但し、次の品目は除外されます。

除外品目例:酒、たばこ、革製品全般、パンスト、タイツ、手袋、履物、スキー靴、ニット製品

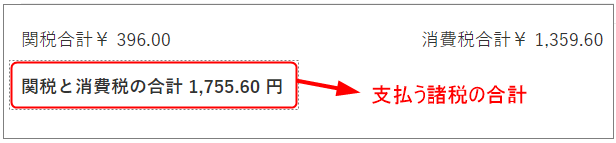

2.支払う諸税の表示箇所

ここの金額が支払うべき諸税の合計です。

関税はいくらからかかる?

関税は、いくらからかかる?

この疑問に対する答えは、すぐに答えるのは難しいです。なぜなら、関税や消費税は、その輸入目的や原産国により大きく変わるからです。

例えば、次の項目です。

- 輸入目的 → 商売? 個人?

- 品目 → 輸入する商品はなに?

- 原産国 → 商品の原産国はどこ?

- 輸入価格 → 合計は、20万円を超える? 1万円以下?

1.輸入目的

日本に輸入後、どうするのか?です。

- 個人使用目的=自分が自身のために使用すること

- 商売目的=規模の大小に関わらず、売るために輸入すること

- 家族や友人の代わりに輸入する。

- 輸入した物を有償、無償問わず、誰かにあげる。

- 不特定多数の人に無償で譲渡する。

- 会社で使う物を購入する

などは、全て個人使用目的の輸入ではありません。=商売目的の輸入

商売目的に該当する三つの条件

個人使用目的以外の輸入全てです。

例えば、輸入した原材料を使い新しい商品を開発する。金額の大小に関わらず、輸入した商品を国内に転売する等です。金額の大小に関わらず、売ることが商売目的です。メルカリ等で小さな転売をするときの輸入もこちらに該当します。

| 輸入量 | 通常の個人用に使う分は限られているはずです。一度の輸入でセーターを10着購入するのは違和感があります。また、同じダイエット器具を三個や四個も同時に買うのも同様です。 |

| 輸入価格 | 一般的な小売価格より明らかに安いことです。卸売価格になっていると不自然です。 |

| 反復性 | 同じような商品を一定期間ごとに繰り返し輸入していると違和感があります。 |

2.輸入品目

政府は、特定の品目に対して高い関税率を設定しています。例えば、革製品全般、バター、はちみつ、落花生などです。

- ウェブタリフ

- 税関への質問

- 税関の事前教示制度

最も簡単な方法は、ウェブタリフ(関税率表)です。ただし、この表は、課税価格が20万円をこえることを前提に作られているため、それ以下の方は「簡易税率表」を使います。もし、この簡易的な調べ方でわからないときは、各地にある税関の相談窓口(カスタムアンサー)や事前教示制度を利用しましょう!

3.原産国

日本は、EPA(経済連携協定)を結んでいるため、いくつかの国の製品(原産国)には、特別な関税率を設定しています。

商品の原産国とは、これらの特別な関税率を適用するのか?の判断材料です。

4.輸入価格/課税価格

輸入価格とは、商品の合計額です。但し、この場合の価格は課税価格です。

例えば、100円の10%は? の100円の部分が課税価格です。そして輸入の場合の課税価格=商品の価格ではなく必要な調整をしたものです。そして、この必要な調整が個人使用と商売目的で変わります。

- 個人使用目的の輸入価格

- 商売目的の輸入価格

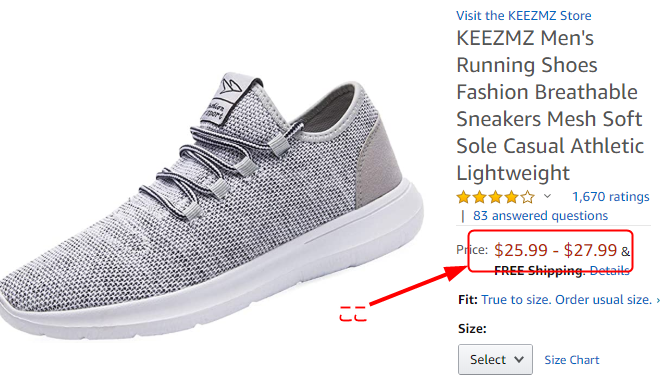

1.個人使用目的の輸入価格(課税価格)

個人使用目的の課税価格は、海外の小売価格の60%です。(0.6をかける)

例えば、海外のアマゾンならこの赤枠部分の価格を0.6倍すればOKです!

個人使用目的の関税の求め方(課税価格が一万円以下の場合)

商品代金(商品代や送料は含まず)×0.6倍の結果、課税価格が一万円以下の場合は、関税及び消費税はかかりません。2品以上を輸入する場合は、それらの合計額に対して0.6倍をします。ただし、輸入の合計額が一万円以下の場合でも免税にならない貨物もあります。

個人使用=商品代金の合計×0.6倍が1万円以下までは免税

個人使用目的の関税の求め方(課税価格が一万円を超える場合)

課税価格の合計が一万円を超える場合は、次のように求めます。

- 一回の課税価格の合計が20万円までは、簡易税率(簡易税率を調べるには?)

- 一回の課税価格の合計が20万円超えは、一般税率(一般税率を調べるには?)

例えば、ニューヨークから大型の家具(30万円相当)を個人使用目的で輸入するときは、40万円×0.6=24万円となり、一般税率が適用されます。

一方、これが20万円相当の家具の場合は、20万円×0.6=12万円となり、簡易税率が適用されます。最適な関税率を探して、課税価格に対してかけると、支払うべき関税額がわかります。なお、関税がゼロでも、消費税はかかるためご注意ください。

- 輸入の合計課税価格を計算する。

- 課税価格の合計は、20万をこえる?

- 超えるときは一般税率、超えないときは簡易税率

- 2つの関税率の中から適切な関税率を探す。

- 1の合計課税価格に関税率をかける=支払うべき関税額

もし、適切な関税率を探せないときは、税関に電話でききます。

合計の課税価格が20万円を超えるのか?が次の基準です。20万円以下は、簡易税率。20万円超えは一般税率が適用される。

2.商売目的の輸入価格(課税価格)の求め方

商売目的の課税価格は、商品の価格に、含まれていない限度額において運賃やその他の費用を加えた金額です。具体的には、次の費用を加えます。

- 運賃や保険料

- 買い手が負担している手数料

- 買い手により無償で提供された部材など

- 特殊な関係の有無を考慮

1.輸入港に到着するまでの運送費用、保険料、その他費用を加える。

日本までの輸送費を加えます。また、保険をかけている場合は、こちらも加算します。

最後にその他の費用です。これは、海外ネットショップで購入するときで言えば、インターナショナルシッピング費などが対象です。コンテナなどで輸入する場合であれば、アライバルノーティス(貨物到着通知)に記載されている様々な諸費用です。

2.買い手が負担している手数料やその他の費用

買い手が負担している費用も課税価格に加えます。

例えば、容器や包装などの費用を「買い手が負担」しているときは、それは「商品価格を構成する一部」とみなされて、課税価格に加えます。

- 仲介手数料(買い手手数料は除く)

- 輸入貨物の入れ物

- 包装に関する費用

3.買い手により無償または値引きをして、直接&間接的に提供された役務や物品、その他以下の費用

買い手が商品を生産するための金型を提供していたり、材料の一部を提供していたりするときも課税価格に含まれます。

例えば、衣類などを作るにあたり、ボタンなどの一部の商品を日本から送付して、完成品にすることがあります。このボタンなどもすべて課税価格に含まれます。

- 購入品に組み込まれている材料など

- 購入品の生産に使用するための工具・型など

- 購入品の生産で消費された物品

- 購入品を作るための役務の提供

4.輸入者と輸出者に特殊な関係があるか?を考慮

売り手と買い手が特殊な関係にあると、本来の価格よりも不当に安い価格でインボイスなどを作成する可能性がありますね。そのため、特殊な関係にある売買契約の場合は「同種又は類似の取引価格」「国内販売価格」などを参考にして価格を決めます。よくあるケースは、1番の輸入貨物につき制限があるときですね。いわゆる総代理店など、ある国の市場を独占販売するための契約を結んでいるときです。

- 買い手による輸入貨物に関する制限がつけられているとき(例:独占販売権など)

- 取引価格が、対象の取引以外の価格に依存して決められているとき(例:前回の輸入で不良だった分を今回の輸入で差し引くなど)

- 買い手の収益が直接・又は間接的に売り手に帰属するもので額が明らかでないとき

- 売り手と買い手との間の特殊な関係があるとき(買い手と売り手の会社役員が同じときなど)

特殊な関係にあるときの課税価格の決定原則

上記の1~4のいずれかの特殊な関係にあるときは、以下の2つの決め方によって課税価格を決定するようにしています。なお、この知識は、通関実務をされる方が覚えておくべきことです。もし、通関を通関業者などに任せているときは、参考程度にしてください。

1.同種または類似の貨物の取引価格

2.国内販売価格又は製造原価

商売目的の関税の求め方×一万円以下

商売目的の場合の関税も「課税価格の合計が1万円未満」までは、免税です。ただし、但し、商売目的の課税価格は、商品代金+送料+保険代金の合計になるため注意します。

例えば、先ほどと同じように商品AとBを購入したときは、商品AとBの商品代金の他、保険代金や運賃を合計します。

※一ドルは100円と仮定

- 例:商品代金60ドル、送料20ドル、保険代金10ドルの場合は免税

- 例2:商品代金80ドル、送料20ドル、保険代金10ドルの場合は課税

商売目的の関税の求め方×一万円を超える場合

商品代金+送料+保険代金の合計は、20万円を超えますか?

- 20万円をこえる→ 一般税率

- 20万円をこえない→ 簡易税率

なお、商売目的の関税は、按分計算(あんぶんけいさん)など、複雑です。参考情報として商売目的時の関税額の計算方法を説明します。

参考情報:商売目的の関税の計算例

この記事では、A~Dの商品を輸入するときの関税額を計算します。

| 商品 | 単価 | 数量 | 関税率 |

| A | 5ドル | 10 | 5% |

| B | 10ドル | 20 | 10% |

| C | 3ドル | 10 | 2% |

| D | 1ドル | 100 | 12% |

- フレイト(海上運賃)・500ドル

- 海上保険代金・30ドル

- 公示レート・1ドル=100円

計算するための手順

- 外国通貨を円に換算

- 加算する費用の合計額を計算

- 加算する費用を按分(あんぶん)

- 計算した金額を切り捨てる

- 課税価格に関税率をかける

1.外国通貨を円に換算

外国の通貨を円に換算します。税関の「公示レート」を使います。今回は、この公示レートを一ドルは100円とします。円に換算した後の金額は、次の通りです。

- 商品A 5ドル×10=50ドル×100円=5,000円

- 商品B 10ドル×20=200ドル×100円=20,000円

- 商品C 3ドル×10=30ドル×100円=3,000円

- 商品D 1ドル×100=100ドル×100円=10,000円

よって、商品A~Dまでを輸入するときの価格の合計は「38,000」です。次に、各商品A~Dは、商品合計額に対して、何パーセントを占めるのか?を計算します。

| 円換算後の価格 | 全体(38000円)の割合 | |

| 商品A | 5000円 | 5000/38000 |

| 商品B | 20000円 | 20000/38000 |

| 商品C | 3000円 | 3000/38000 |

| 商品D | 10000円 | 10000/38000 |

2.加算する費用の合計額を計算

税関に輸入するときの申告価格は、CIFです。CIFとは、商品の価格+海上運賃+海上保険など、日本港へ到着するまでの諸経費を足した価格です。

海上運賃は、輸入貨物が到着したときに発行されるアライバルノーティスに記載されています。また、海上保険は、保険を付保したときに発行される証書に記載されています。

- 海上運賃→50ドル×100円=50,000円

- 海上保険→30ドル×100円=3,000円

よって、商品価格に足す合計は、53,000円です。

3.加算する金額(53,000円)を商品A~Dに按分

加算金額は、53000円を商品の金額に応じて「按分(あんぶん)」します。

按分とは、加算すべき費用53000円を商品の商品価格割合(各商品の金額は、商品合計金額(38000円)に対して何パーセントなのか?)に応じて、振り分ることです。

| 商品 | 関税率 |

| A | 5% |

| B | 10% |

| C | 2% |

| D | 12% |

例えば、商品Aであれば、5000/38000となり、全体価格の約13%です。Aに対して加算するべき費用も53000円の13%です。計算式は、53000*5000/38000です。よって、商品Aに加える加算要素分は「6900円」程です。

| 商品代金(38000円) | 加算要素分 | 商品代金と加算分の合計 | |

| 商品A | 5000円 | 53000×5000/38000 | 5000円+6973円 |

| 商品B | 20000円 | 53000×20000/38000 | 20000円+27894円 |

| 商品C | 3000円 | 53000×3000/38000 | 3000円+4184円 |

| 商品D | 10000円 | 53000×10000/38000 | 10000円+13947円 |

4.算出した金額を切り捨てる

次に商品代金+加算要素を足した後、千円未満を切り捨てます。この千円を切り捨てた金額が課税母体です。(例:商品代金+加算要素(海上運賃など)が12560円のときは、12000円として扱うこと) 課税母体とは?→関税率をかける価格

| 商品 | 合計価格 | 切り捨て後の価格(課税母体) |

| A | 11973円 | →11000円 |

| B | 47894円 | →47000円 |

| C | 7184円 | →7000円 |

| D | 23947円 | →23000円 |

5.課税価格に関税率をかけて、関税額を計算する

この課税母体に規定の関税率をかけると、関税額を算出できます。

| 商品 | 関税をかける | 関税額 |

| A | 11000×5% | 550円 |

| B | 47000円×10% | 4700円 |

| C | 7000×2% | 140円 |

| D | 23000×12% | 2760円 |

最後に関税額A~Dを足した後、100円未満を切り捨てます。よって納めるべき関税は…..

550円+4700円+140円+2760円=8150円=8100円です。

以上で関税の計算方法は終わりです。この後、計算された関税額を使って、消費税などを計算していきます。今回は関税額の計算方法であるため省略します。

以上、4つの要素が複合的に組み合わさり、関税額が決まります。プロでない限り正確な関税額を計算するのは難しいため、大まかに把握する程度でいいと思います。当サイトでは、そのためのツールを用意しています。

よくある疑問

主な商品の関税率は?

代表的な関税率例は、次の通りです。

- ハンドバッグ 8~16%

- アクセサリー 5%前後

- 時計や家電:無税

アメリカからプロテインを輸入するときの関税率は?

これは、プロテインの主成分により変わります。一つの候補としては3502くらいに属するのではないか?と考えます。

例えば、アメリカからプロテインを輸入する場合は、日米貿易協定の適用で関税は無税。消費税のみが発生します。

日本から輸出したときの現地の関税率は?

日本から商品を送付したときの現地関税率は、各国の税関または、ワールドタリフで調べられます。

例えば、イタリアやフランスであれば、輸入時に次の関税率が適用されます。

- イタリア 0%~17%+VAT 22%

- フランス 0%~17%+VAT 20%

アメリカや中国から輸入される関税率は?

- アメリカ製品には、日米貿易協定の税率

- 中国製品には、WTO協定協定税率

- イタリア製品には、日欧EPA

その他の計算ツール

この記事を登録

この記事を登録

目次

目次