一ドル200円時代は、到来するのでしょうか? もはや一ドルは100円前後との認識は、過去の物として捨て去る方が良いのでしょうか?

海外取引に為替変動リスクは、常に付きまといます。ここでは、為替変動と貿易事業の収益の関係、為替予約とオプション取引の違い、為替リスク対策をご紹介していきます。

為替リスク対策

為替とは?

為替は、外国のお金同士を交換することです。必要とする人が多い通貨の価値は、高くなります。この逆が通貨の価値は低いと考えます。

- 通貨の価値が高い=円高やドル高

- 通貨の価値が低い=円安やドル安

ご存じの通り、2024年現在、日本は、一昔前よりも超円安状況です。これは、日本円以外を必要する人(ドルなど)が多く、円を必要する人が少ないことを意味します。

貿易における為替レートは、商品代金の他、国際輸送代金、税関への申告(課税価格を求めるときの実効為替レート)などに関係してきます。

通貨安や通貨高になる影響は様々!

通貨安や通貨高になる要因は、様々です。

- マネタリーベース

- 投機筋の動き

- 国力の差

- 政府間の思惑

いずれにせよ、為替レートを読むことは難しいため、一事業者としては、為替が変動することを前提とする対策を考えます。

通貨変動による貿易取引に与える影響

通貨安や通貨高は、貿易取引では、以下の影響を与えます。これら+と-をトータル的にリスクとして評価します。

- 通貨安(円安)=輸出が有利

- 通貨高(円高)=輸入が有利

貿易取引では、いずれか一つの通貨を使い取引をするため、必ず為替による影響を受けます。多くの貿易取引では、米ドル建てが一般的です。但し、状況によっては、ユーロ建て、日本円建てもあります。後述する為替リスク対策としては、自国通貨建て(日本企業なら日本円)で取引することが最適解です。

為替リスク対策、代表的な7つ

貿易取引は、常に為替の影響を受けます。また、この影響は、同じ円安や円高でもプラスの影響を受ける人、マイナスの影響を受ける人が混在するのが特徴です。どちらの立場でも為替変動によるリスクを軽減する為の対策を考えるようにした方が良いでしょう。

ここでは、為替リスク対策としては以下の7つをご紹介します。

- 長期的に円安になる前提のビジネスを設計をすること

- 円建て取引に持ち込むこと

- 為替予約や通貨オプションを活用すること

- 契約書の特約を付けておく。

- マルチカレンシー口座を利用し円転にこだわらない。

- 会社として株を購入する。

- その他の為替リスク対策(ネッティングなど)

1.長期的に円安になる前提のビジネスを設計すること

為替アナリストの見解によると、2024年現在の円安は、一種の国策、日本の地政学的な意味合いから、わざと円安方向に誘導していると言われています。2024年7月現在、一ドルは160円前後です。アナリストによると、日経平均株価は10万円に達する頃には、一ドルが200円前後になってもおかしくないとの見方をする方もいらっしゃいます。

*2024年からの新NISAによるドル買い圧力も円安に関係しているとの意見もあり!

実際、FXディーラーなども日銀の為替介入が入る度に一瞬円高になるもののすぐに円安方向に流れるとの意見も聞きます。日銀の円介入にも限界があります。

であるなら、一貿易事業者としては、短期的な円高を考えつつも、長期的には、円安方向に流れることを前提として貿易ビジネスを再構築する必要がありそうです。

例えば、現状、輸入販売のみをしている方は、価格設定をする際、予めある程度、円安に振れても利益が確保できるように設計をした方が良いです。あるいは、日本国内での競争をできるだけ避ける為、独占販売権の獲得も重要です。

もし、さらに為替リスクへの対策を考えるなら、輸入事業の他、輸出事業を始めることも重要です。

2.円建て取引に持ち込むこと

貿易取引をする際の通貨は自由です。何を採用するかは、売り手と買い手の合意です。

例えば、アメリカのバイヤーからオファーが来た場合に、必ずしも米ドルで取引をしなくても良いです。交渉時に自国通貨(円)で取引ができないかを聞いてみましょう!この条件は、特殊な商品であるほど、又は、あなたが相手よりも立場が強い程、有効です。

例:貴社しか製造していない商品など。企業サイズが圧倒的に違うなど。

ポイントは、相手企業と自社企業の立ち位置を正しく理解し、自社側の条件が良くなるよう貿易交渉をすることです。

アメリカ企業との貿易=米ドルでないとダメ

これは単なる思い込みです。こちらの立場が強ければ、円での取引も十分に可能です。

3.為替予約、通貨オプションを利用

為替予約

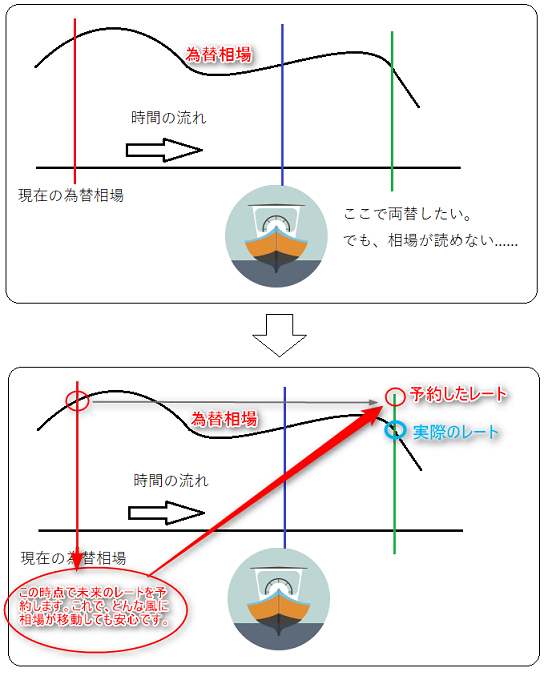

為替予約とは、未来の決められた時期に、あらかじめ決めたレートで外国通貨を交換するサービスです。=通貨交換を必ず実行することを前提とする取引です。

例えば、あなが輸出者だとしましょう。何だか外国相場の動きが激しいです。約2週間後には、10000ドルが入金される予定ですが、急激に円高(1ドルは100円から1ドルは80円などになること)が進んでいます。このままいくと、2週間後には、現在の1ドル100円が90円になっている可能性が高いです。

そこで、このリスクを避けるため、取引先の銀行で「為替予約」をしておきます。

為替予約をすれば「二週間後の〇〇月〇〇~〇〇月〇〇日の間であれば、1ドルは〇〇円で交換する」という約束をしてもらえます。この予約さえしておけば、万が一、1ドルは90円どころか80円や70円になっても安心です。

メリット

- 将来の為替レートを現時点で固定できる

- プレミアムの支払いが不要

- 円安が進んでも予約時点以降は損失を計上しなくて済む

デメリット

- 一度予約すると原則取消不可で、期日に受け渡しの義務が生じる

- 為替が有利に動いた場合でもそのメリットを享受できない

実務例:売り手における為替予約とは?

では、実務上、為替予約は、どのように利用するのでしょうか?

まずは、銀行に対して「先物外国為替取引の約定書」を差し入れます。その後は、予約するたびに、為替予約表などを差し入れます。最近では、ネット上から簡単に申し込みなどもできます。いずれにしろ、普段から取引をしている銀行と相談します。

例えば、売り手として為替予約するとしましょう。今回は、決済を安全にするために「L/C決済」をします。この場合、輸出者が船積みと貿易書類を用意します。

輸出者は、この2つが用意できた時点で、取引先の銀行に船積み書類の買取をお願いします。つまり、輸出者は、この船積みを終えてから銀行へ持ち込むまでの期間を指定して為替予約をしておきます。仮に船積み後、一週間後であれば、その期間に決めた為替レートで交換ができいます。

為替予約 2つのレート

為替レートには、TTBとTTSというレートがあります。TTBは、銀行が外国通貨を買って円を売るときのレートです。TTSは、銀行が円を買って外国通貨を売るときのレートです。つまり、輸出者であれば「TTB」、輸入者であれば「TTS」が大切です。

通貨オプション

通貨オプションとは、ある特定の時期に通貨交換をするかも!?の権利を購入するサービスです。為替予約との決定的な違いは、確実に取引を実行する。しないの部分です。

- 為替予約=決められた期日で必ず実行する

- オプション=決められた期日に実行しなくても良い。

通貨オプションは、ある未来日で為替取引を実行する、しないを選ぶ権利に過ぎないため、為替の変動によっては、実行しない=権利を放棄できることが最大の特徴です。

例えば、あなたは輸入者です。一ドルが160円前後の際、将来は、165円になると考えて通貨オプションを購入したとしましょう。

しかし、思惑が外れて期日が訪れた際、一ドルが160円になったとします。この場合、オプションを実行すると一ドルは165円で入手することになります。つまり、損をすることなります。よって、この場合は、オプションを放棄して、160円でドルを調達するのですね!

この逆で期日の到来の際、ドルが170円になっていた場合は、オプションを行使して、一ドルは165円でドルを入手することもできます。為替予約は、この選択はできません。必ず実行する義務があります。対して、オプションは、行使する、しないに選択権があります。

メリット

- 権利を行使するか放棄するかの選択ができる

- 為替が有利に動いた場合にそのメリットを享受できる

- 損失を最小限に抑えつつ、利益を得るチャンスも残せる

デメリット

- オプション料(プレミアム)の支払いが必要

- 為替予約に比べて複雑な仕組みで理解が必要

為替予約と通貨オプションの主な違い

- 為替予約は固定契約。通貨オプションは選択権がある

- 為替予約はプレミアム不要。通貨オプションはプレミアムが必要

- 為替予約は確実性が高い。通貨オプションは柔軟性が高い

4.契約書に特約を付けておく

長期的な貿易契約を結ぶ際は、必ず契約書に為替相場に関する特約を設けます。

例えば、この価格での取引は、一ドルは、○○円~○○円の為替レートの場合に限り適用するなどです。取引価格と適用する為替レートのレンジを定めておくことで、長期的な契約をする際のリスクを軽減できます。

5.マルチカレンシー口座を活用し円転にこだわらない。

貿易取引は、必ず最後は円への変換にこだわる方が多いです。しかし、この部分をもう少し柔軟に考えて、外国通貨のまま預け入れておくことも一つの方法です。

例えば、A社に向けて輸出したときに稼いだドルをドルのまま保管しておきます。その後、B社との輸入取引において、預けているドルを使えば、円を介在させずに決済ができます。

輸出でドルを手に入れて、輸入でドルを手放す

このようにすれば、円相場の影響を小さくできるはずです。そして、このように複数の通貨を一つの口座で管理する仕組みをマルチカレンシー口座といいます。小規模貿易で便利なワイズやみずほ銀行には、このマルチカレンシーの仕組みがあります。

例えば、ワイズのマルチカレンシー口座の場合は、AUD、NZD、GBP、USD、EUR、SGDの6つの外貨を保管できます。この複数の外貨をうまくプールし、必要な外貨を必要な時に出金又は受け取りをすれば、銀行等に無駄な手数料を取られなくなります。

6.会社として株などを購入する

法人として株・投信などを購入し、間接的に為替リスクを小さくする方法もあります。

例えば、会社四季報には、海外売上高比率という項目があります。この比率が高い企業の株式又は低い企業の株式を購入することで、円安、円高のどちらに振れた際も、何かしらの恩恵を受けられる可能性があります。=間接的に為替リスクの対策

7.その他の為替リスク対策

その他の為替リスク対策には、次の方法があります。

- ネッティング

- 居住者間外貨決済

- リーズ・アンド・ラグズ

裏技:海外現地法人と日本法人との国際取引スキーム

一般的な見解ですと、円高は輸入に有利。円安は輸出に有利とされています。しかし、ある程度、大きな法人は、この為替の影響をあまり受けないような仕組みを整えています。それが海外現地法人と日本法人との国際取引をうまく使う方法です。

例えば、日本側の法人は、現地の外国法人(子会社の扱い)の持ち株会社となります。そして、現地への販売及び国際輸送等を全てこの法人を経由させます。日本側の法人は、現地法人の収益を「外国株式の配当金」として受け取ります。これにより配当金の95%が非課税の扱いを受けます。

また、日本側の法人と現地の法人(子会社)とのやり取りになるので、為替変動対策のネッティング等もしやすいです。つまり、日本側の親会社は、輸出免税の特典を享受しつつ、外国の法人(現地持ち株会社)に商品を輸出。その商品の現地販売における利益部分を配当金として受け取ることで、無税で受け取れます。

よって、このような仕組みを考えると、為替変動リスクは、外国法人の仕組みをうまく活用している企業にとっては、あまり関係がないのかもしれませんね!….汗

まとめ

- 為替と貿易取引は密接に関係している。

- 円高=輸入、円安=輸出

- 為替は常に変動することを前提とする。

- 長期的には円安の可能性が高い。

- ビジネスの再構築も必要

基幹記事

輸出入と国際輸送の手引き

1.取引先を探す。

3.船積み準備

4.法規制

5.国際輸送

関連記事

◆スポンサード広告

目次

目次