外国との貿易は、安全に代金を回収するのがポイントです。安全な決済を実現するための仕組みが「L/C決済」です。輸出者と輸入者の間に、2つの銀行が入ることで「代金の決済」と「商品の受け取り」を安全に行えます。貿易実務においては、輸出者と輸入者の双方にとって、安全な決済方法として有効です。

以前「L/C決済って何?」の記事で、L/Cの役割やメリット、デメリットなどをご紹介しました。今回は、L/Cの具体的な流れについて説明していきます。貿易初心者の方で、はじめてL/Cという言葉を聞く方であっても理解できる内容にしています。また、このページからもL/C関連の説明ページにリンクされています。必要なところを読むようにしてください。

安全決済・L/Cの流れを理解しましょう。

L/Cという言葉を初めて聞かれる方も多いでしょう。輸出者と輸入者の間に銀行が入り…..と言われても、よくわかりませんよね。そこでまずは、次の3つの点を解説していきます。

- L/C決済って誰が関わるの?

- 全体的な流れはどうなってる?

- 3.L/C決済に登場する言葉

1.L/C決済には、誰が関わるの?

貿易は、輸出者と輸入者の二者の間で、取引の打ち合わせをして、お金や物のやり取りをします。この場合の登場人物は、輸出者と輸入者の二人だけです。しかし、LC決済は、この2人に加えて「輸入者側の銀行」と「輸出者側の銀行」の2者が加わります。これによって、L/C決済は、合計で4者の間で取引をします。=通常よりも複雑な手続きです。

L/C決済は、輸入者側の銀行を「開設銀行」と言います。一方、輸出者側の銀行を「通知銀行(コルレス銀行)」と言います。このように呼ぶ理由は、後ほど説明させていただきます。ここでは、L/C決済は、4者が関係することを覚えてください。基本的には、これらの4者以外がL/C決済に関係することはありません。(例:運送会社や税関などは無関係です。)

L/C決済の全体的な流れ

L/C決済は、たくさんの関係者がいるため、一体、どこからやりとりが始めるのかが不明です。そこで、ここでは、L/C決済の全体的な流れをご紹介していきます。

L/C決済のスタート地点は「輸入者」です。輸入者が自社で取引している銀行に対して「L/Cを開設したい!」と伝えます。銀行は輸入者の与信情報からL/C開設の可否を判断します。もちろん誰でも開設できるわけではないため注意しましょう。特に法人格がない個人事業主は、取引銀行の中に、一定の資金が入っていない限り、開設は不可能だと考えましょう!

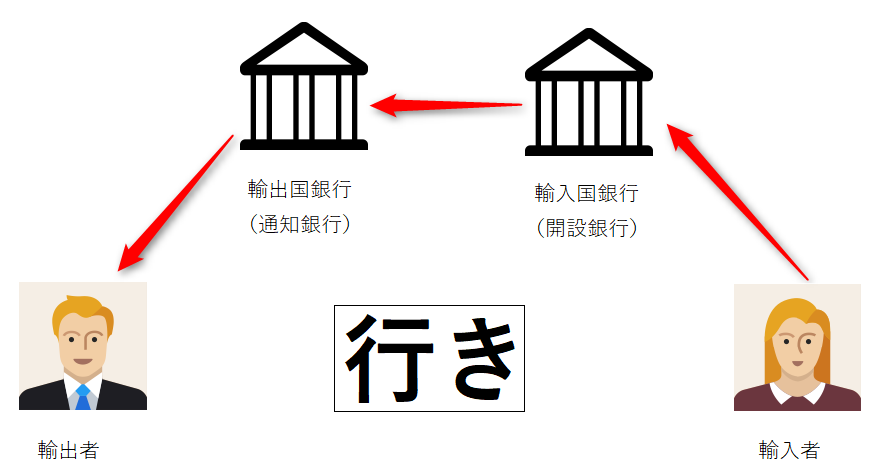

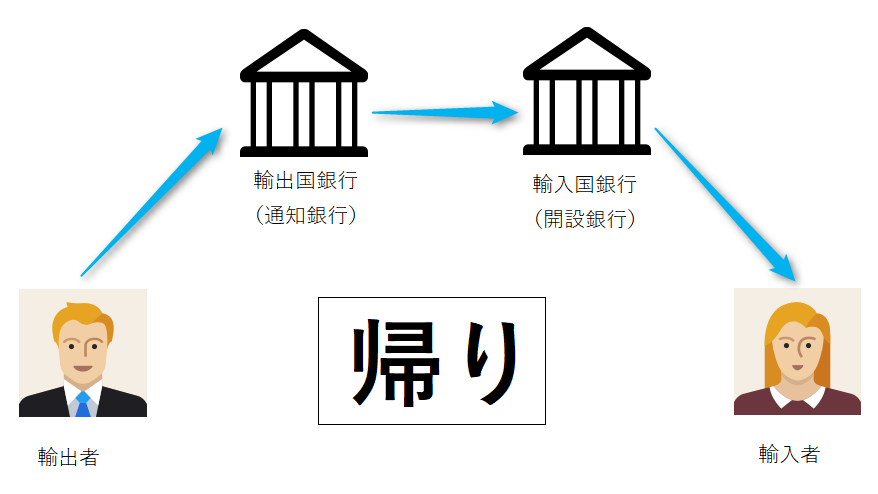

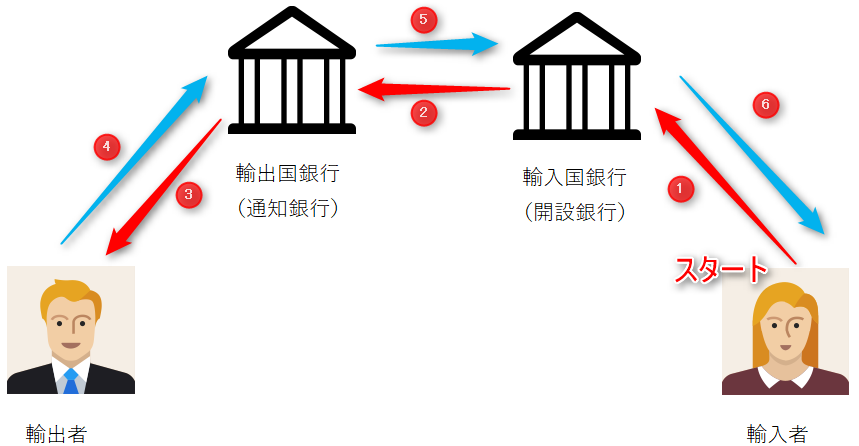

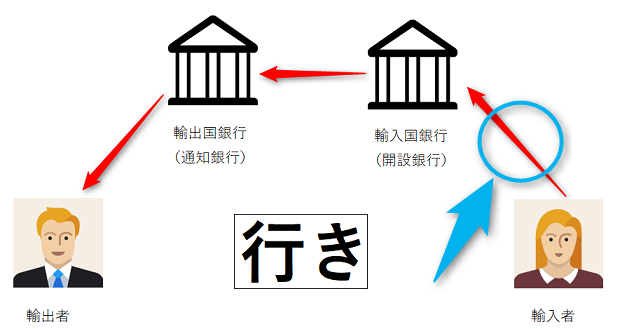

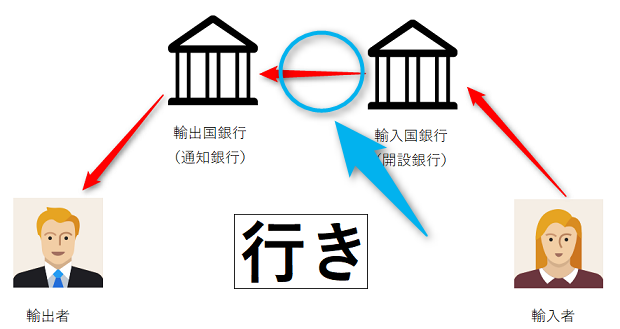

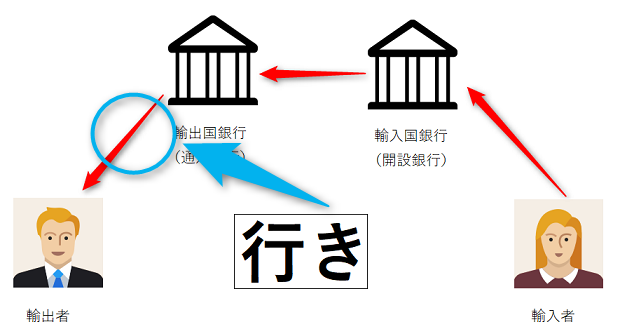

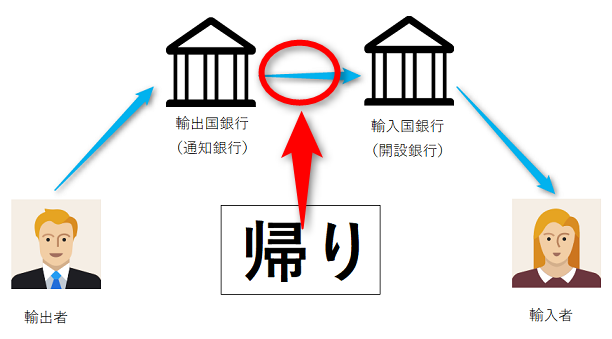

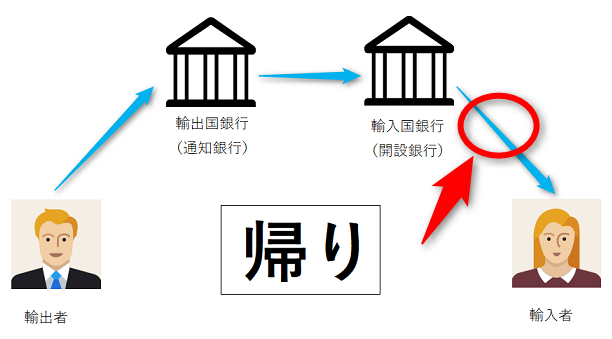

無事に輸入者側でL/Cの開設がされると「信用状=LC=書類」が発行されます。この書類が輸入国銀行→輸出国銀行→輸出者と流れていきます。その様子が以下の図です。

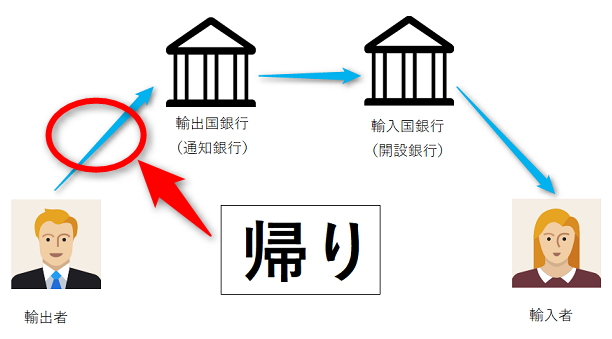

輸出者までL/C(信用状)が流れてきたら、書類通りに船積みをして、今度は逆の方向に「L/Cと貿易書類」が流れます。この行きと帰りの往復によって、貿易代金を決済する仕組みです。

L/C決済は、上記の「行き」と「帰り」の往復です。複雑な流れがあると考えがちですが、実はけっこうシンプルです。ポイントは、L/Cのスタートは、輸入者。輸入者がL/Cを開設したら、はじめて輸出者の方へL/C(信用状)が流れていくと覚えおきましょう!

L/C決済に関係する言葉

次にL/C決済をする上で関係する言葉をご紹介しておきます。いきなりすべて覚える必要もないため、ここではざっくりとご覧ください。

- 船積み書類

- Irrevocable(取り消し不能LC)

- アメンド

- ディスクレ

1.船積み書類とは?

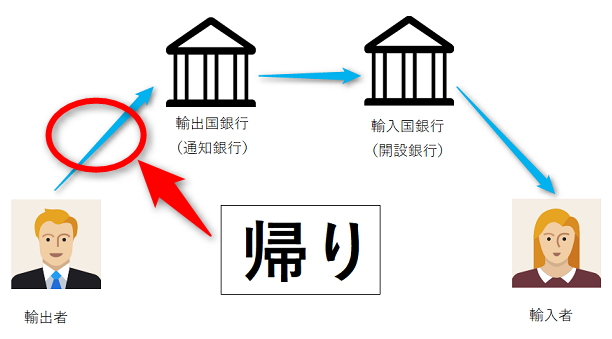

以下の図をご覧下さい。左側にいる輸出者が銀行へ書類を持ち込む所に注目します。実は、このとき、信用状に加えて貿易書類も一緒に提出します。信用状+船積み書類を一式にして銀行へ提出することで、輸出者は代金を受け取れます。このときの船積み書類は、次の5つです。

- コマーシャルインボイス(商品の価格と数量が記載された書類:作成者・輸出者)

- パッキングリスト(数量、梱包方法などを記載した書類:作成者・輸出者)

- 船荷証券(船に載せたときに発行される書類:作成者・船会社)

- 検査証明書(輸出商品に問題がないかを証明する書類:作成者・輸出者が多い)

- 原産地証明書(貨物の原産地を証明する書類:作成者・商工会議所など)

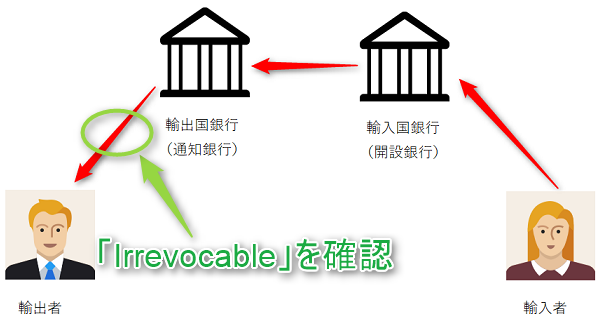

2.Irrevocable(取り消し不能LC)とは?

L/Cには、いくつかの種類(Revolving LCなど)があります。Irrevocableとは、取り消し不能という意味です。Irrevocable LCとは一度、開設したら期間内は、取り消し等が一切不可です。これは、出荷準備をする輸出者の保護につながります。もし、あなたが輸出者としてL/C決済を利用するときは、必ず「Irrevocable LCであるのか?」を確認しましょう!

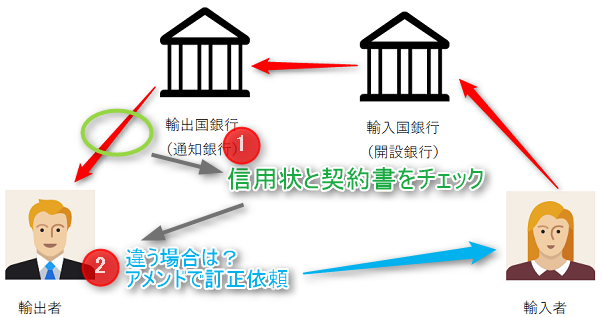

3.アメンド(修正依頼)

輸出者は、輸入者側で発行された信用状が届いたときに、契約書と信用状の内容を確認します。書類の中で違う点がある場合は、輸入者にL/Cの修正をお願いします。この修正依頼のことを「アメンド」と言います。

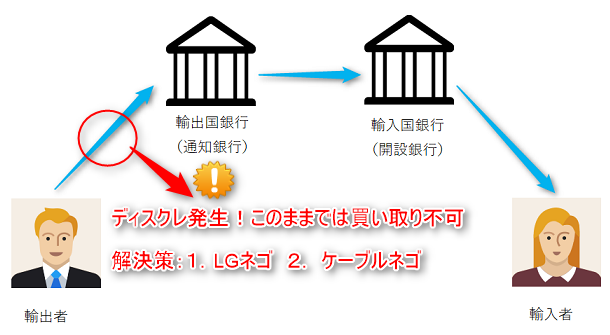

4.ディスクレ(情報不一致による買取拒否)

輸出者が貿易書類の作成と船積みを終えたら、輸出国側の銀行へ「信用状と船積み書類」を一式にして提出します。この作業を終えると、輸出者は貨物の代金を受け取れます。しかし、書類の提出と言っても気をつけなければいけません。実は、輸出国側の銀行は、信用状の内容と輸出者から提出された船積み書類の記載に違う点がないかをチェックします。違う点があると「ディスクレ」状態です。

ディスクレとは、信用状の内容と、船積み書類の内容が合わないため、銀行が書類の買取を拒否することです。つまり、このままでは、輸出者に対して、貿易代金が支払われないです。ディスクレの解決方法は、次の2つです。

- LGネゴ

- ケーブルネゴ

1.LGネゴとは?

ディスクレの内容が些細な間違いであれば、何かあったら売り手が責任を取る意味で「売り手の信用状」を提出します。これをLGネゴ(Letter of Gurantee)と言います。要は「一応、書類は買い取るけど、何かあったらご自分で責任をとってね」ということを確約させる書類です。これを輸出者から輸出国銀行へ提出します。

2.ケーブルネゴとは?

同じく軽微な間違いなどで、輸出国側の銀行では買い取りの判断ができないときに、輸入国側の銀行を経由して輸入者に問題がないかを確認することです。もし、問題がないとの確認がとれたら輸出国側の銀行は、貿易書類の買取をします。

以上がL/C決済における基本的なポイントです。最初からすべてを理解するのは大変だと思います。少しずつわかる範囲で学習を進めていきましょう!それでは、ここまでの内容をふまえて、L/Cの最初から最後までの一連の流れを説明していきます。ざっと1~10までのステップがあります。

L/C決済の1~10までの流れ(おさらい)

1~10のステップを説明する前に、今一度、こちらの図をご確認下さい。これがL/C決済の全体図です。赤矢印が「行き」、青矢印が「帰り」を表しています。なお、図中の番号と下の項目のリスト番号は無関係です。

- 貿易交渉にて「L/C決済すること」を決める。

- 輸入者側銀行への発行依頼

- 輸出国側の銀行へ発送

- 輸出国側の銀行から輸出者へ通知

- 輸出者は信用状の内容をチェック

- 信用状の内容通りに船積み&書類を整えます。

- 輸出国側の銀行は、輸出者へ代金を支払います。

- 輸出国銀行から輸入国銀行へ書類を買い取ってもらいます。

- 輸入国銀行は、輸入者へ通知&貿易書類の買取をさせます。

- 輸入者は、9で取得した貿易書類を使って、貨物を受け取ります。

1.貿易交渉にて「L/C決済」を決める。

輸入者(輸出者)との間で貿易交渉の中で決済方法をどうするのか決めます。主な決済方法は「L/C決済」の他、「T/T決済」やその他の決済方法があります。決済する金額や相手の信用によって、どの決済方法が最も良いのかを考えます。このとき、L/C決済と決めた場合、今回のL/Cの流れが参考になります。

2.輸入者側銀行への発行依頼

輸入者が輸入国銀行に対して「L/C(信用状)の発行」をお願いします。銀行は、輸入者の与信などを審査して合格であればL/C(信用状)を開設します。

3.輸出国の銀行へ発送

輸入国側の銀行が輸出国側の銀行へL/C(信用状)を送付します。

4.輸出国側の銀行から輸出者へ通知

輸出国側の銀行から輸出者へ信用状が届いた旨を伝えます。

5.輸出者は契約書と信用状の内容をチェック

輸出者は、契約書の通りに信用状が作られているのかをチェックします。このとき、何かしらの間違いがあれば「アメンド」します。

6.信用状の内容通りに船積み&書類を整えます。

輸出者は、信用状通りに船積み書類などを作成します。必要であれば、関係機関に申請をして原産地証明書なども取得します。信用状で指定されているすべての書類を用意した上で、輸出国側銀行へ書類を持ち込みます。輸出国側銀行へ持ち込まれた書類は、信用状と違う点がないのかをチェックされます。このとき、何かしらの間違いがあると「ディスクレ=買取拒否」です。この状況になったら「LGネゴ」か「ケーブルネゴ」のどちらかによって、問題の解決にあたります。

7・輸出国側の銀行は、輸出者へ代金を支払う。

すべての問題が解決すれば、輸出国銀行は、輸出者から書類を買い取ります。これで輸出者は、貿易代金を手に入れたことになります。

8.輸出国銀行から輸入国銀行へ書類を買い取ってもらう。

今度は輸出国側から輸入国側へ売却します。これで輸出国側銀行は決済が完了です。

9.輸入国銀行は、輸入者へ通知&貿易書類を売却

今度は、輸入国銀行と輸入者とのやり取りです。輸出国側から届いた貿易書類一式を輸入者へ売却します。これで輸入国側の銀行は決済が完了します。ここで、輸入者は、貨物引取りに必要な貿易書類を手に入れられます。(船荷証券:輸入国側で必要な貨物受取証)

10.輸入者は、9で取得した貿易書類を使って、貨物を受け取る。

輸入者は、税関への申告をして輸入許可をもらうと、船荷証券を使って貨物を引き取れます。

その他、信用状の種類

- Back-to-Back Letters of Credit

- Red Clause Letter Of Credit

- Revolving Import Letter of Credit

- Transferable Letter of Credit

まとめ

初心者向けL/C決済の流れをご紹介してきました。一見すると、L/C決済はとても複雑な動きをしているように思います。しかし、行きと帰りという2つに分解した上で、それぞれをパーツごとに見ていけば、そこまで複雑に感じないはずです。L/C決済は「信用状と貿易書類が一致していること」が重要です。書類が一致しているからこそ、そこに信用が担保されます。

ちなみに、貿易実務の現場では、必ずしもL/Cが歓迎されるわけでないです。なぜなら、L/Cを開くには、輸入者側にもある程度の与信がいるため、L/Cを開けない方も多いです。また、その他、L/C決済の場合は銀行手数料が高いこと、貨物の引取りまでに時間がかかることなどが問題です。特に日本と近距離の国の場合、貨物は到着しているのに船積み書類が手に入らない状況もあります。これは、貿易の決済が銀行経由であるが故の弊害でもあります。

このようなことを考えた場合、貿易金額と相手の信用などを考えて、あえてL/C決裁ではなく「T/T決済」などを選択することも一つの手です。また、T/T決済の場合は、輸入者と輸出のリスクが半分ずつになるように決済する場合が多いです。

この記事を登録

この記事を登録

おすすめのサービス

基幹記事

貿易学習コースの一覧

分野別記事

関連記事

◆スポンサード広告

目次

目次