海運市況を理解する上で、信頼できる指標の存在は不可欠です。特に中国貿易をする上では、中国発のコンテナ運賃指数(CCFIとSCFI)が重要です。中国から日本の輸送コストがどのような状況にあるのかを確認できます。

中国以外の国との貿易なら、バルチック海運指数(BDI)があります。BDIは、世界中の海上輸送価格の推移を示す「羅針盤」として広く活用されています。これらの指標は荷主の物流戦略、投資家の判断まで、様々な場面で重要な役割を果たします。

海運指数・CCFI・SCFI・BDIの特徴

CCFI (中国輸出コンテナ運賃指数)の概要

CCFIは、上海航運交易所が1998年から公表している中国の主要港からの輸出コンテナ運賃の指数です。中国の主要14港(上海、深セン、寧波、大連など)から世界の主要地域への運賃を対象とし、週次で公表しています。

CCFIの最大の特徴は、実際の成約運賃を基に算出される点です。具体的には、船会社と荷主間で締結される長期契約運賃(85%)とスポット運賃(15%)を加重平均して算出します。このため、市場の実態をより正確に反映する指標として評価されています。

各航路の重要度に応じて重み付けがなされており、欧州航路、米国航路、日本航路などの主要航路が高いウェイトを占めています。この重み付けにより、世界の海上貿易の実態により即した指数であるのが特徴です。

SCFI (上海輸出コンテナ運賃指数)の概要

SCFIは2009年から公表が開始された比較的新しい指数です。上海港発のコンテナ運賃に特化した指標であり、CCFIよりも狭い範囲を対象とします。15の主要航路のスポット運賃を対象とし、毎週金曜日に公表されています。

SCFIの特徴は、スポット運賃のみを対象とする点です。このため、市況の変動をより敏感に反映する傾向があり、短期的な市場動向を把握するのに適しています。特に、欧州航路、米国航路などの運賃動向を把握できます。

算出方法は、各航路の運賃情報提供者から収集したデータを基に、異常値を除外した上で加重平均で求めます。

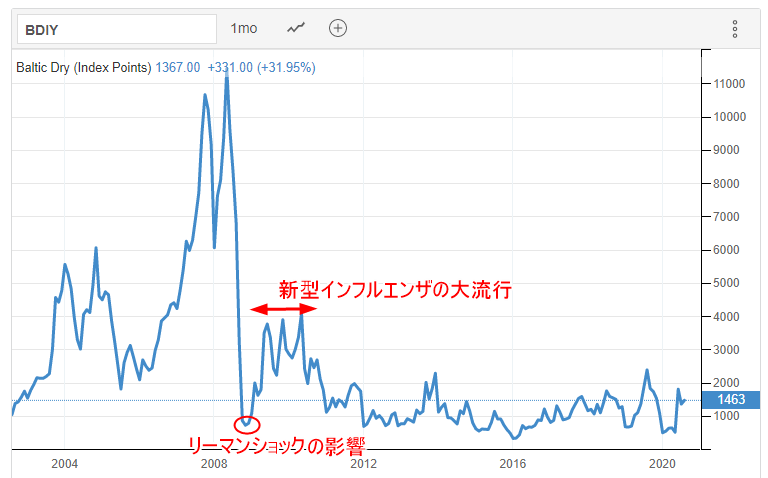

BDI (バルチック海運指数)/Baltic Dry Indexの概要

BDIは、1985年にロンドンのバルチック海運取引所が開発した、ばら積み船市況の指標です。主に鉄鉱石、石炭、穀物など、ドライバルク貨物の海上運賃の動向を示します。

この指数は、世界の主要なばら積み航路における、主にケープサイズ(約10万トン以上)、パナマックス(6-8万トン)、スープラマックス(5-6万トン)の3つの船型の運賃を加重平均して算出されます。

BDIは、世界の実物経済の動向を反映する「経済のバロメーター」としても注目されているます。特に、製造業に必要な原材料の輸送需要を示すことから、世界経済の先行指標としても重宝されています。

例えば、2008年前後には、指数発表以降、最高の11000前後を記録。これは、1985年と比べて、運賃が11倍になったことを意味します。その後、同じく2008年に発生したリーマンブラザーズの破産により、指数は一気に下落します。

2009年の春ごろから2010年頃は、新型インフルエンザが世界中に蔓延。2011年からは、日本では、東日本大震災、タイでは大洪水が発生するなど、世界各地で自然災害が発生しました。

グラフからもわかる通り、BDIは世界の経済状況と連動していることがわかります。よって、BDIの動きを確認すると、世界の荷動きの活発さをある程度、把握できます。

※以下の画像は「TRADING ECONOMICS」様で掲載されている物を加工しています。

画像:TRADING ECONOMICS(https://tradingeconomics.com/commodity/baltic)を加工

2020年の3月くらいから上昇が続き、7月で山を迎え下降、その後、7月下旬で再び反転しています。

画像:TRADING ECONOMICS(https://tradingeconomics.com/commodity/baltic)を加工

3指標の違い

3つの指標は、以下の特徴と違いがあります。

CCFI

- 1998年1月1日を1000ポイントとする。(指数の基準日)

- 中国全土の主要港の輸出コンテナ運賃が対象

- 長期契約運賃を含むため、市場の実態をより正確に反映

- 変動が比較的緩やか。中国の中長期的な動きを把握しやすい。

- スポット運賃と契約運賃の2つがある。

SCFI

- 2009年10月16日を1000ポイントとする。(指数の基準日)

- 上海港発の輸出コンテナ運賃が対象

- 個別航路の動向を把握しやすい

- スポット運賃のみを対象とする。

- CCFIよりもより短期の市場動向を把握しやすい。

BDI

- ばら積み船市況全般を反映する。

- 世界経済の動向との相関性が高い

- 日々の変動が大きく、投機的な性格もある。

実務での活用方法

海運・物流業界において、CCFI、SCFI、BDIは様々な場面で活用されています。業態別に具体的な活用例を見ていきましょう。

船会社での活用

船会社は、収益管理と事業計画に活用しています。

例えば、アジア~欧州航路を運航する船会社は、CCFIとSCFIの推移を分析することで、スポット運賃と長期契約運賃のバランスを調整します。特に年間契約の更改時期(通常10-12月)には、これらの指数の動向が契約運賃の交渉における重要な指標です。

コンテナ船社の場合、SCFIの変動を注視することで、スペースの需給バランスに応じた柔軟な運賃設定を可能にしています。

例えば、SCFIが急上昇している場合は、スポット貨物の比率を一時的に増やすなどの戦略的な対応を取ることができます。

一方、ばら積み船の会社はBDIを基に配船計画を立案します。

例えば、BDIが上昇傾向にある場合は、用船料も上昇する可能性が高いため、自社船の活用を優先するといった判断に活用されます。

荷主企業での活用

製造業や商社などの荷主企業は、主に物流コストの管理とリスクヘッジに活用しています。

例えば、中国から定期的に部品を輸入している製造業者は、CCFIの動向を参考に年間の物流費を予算化します。

また、荷主企業は運賃の変動リスクに備えるためにもこれらの指標を活用します。具体例として、SCFIが継続的に上昇している場合、長期契約への切り替えを検討したり、代替輸送手段(航空輸送など)の利用を増やしたりする判断材料とします。

大手荷主の場合、複数の指標を組み合わせた独自の分析もしています。

例えば、BDIの動向から原材料価格の変動を予測し、CCFIやSCFIの動向と合わせて、最適な在庫水準や発注タイミングを判断します。

フォワーダーでの活用

フォワーダーは、顧客へのサービス提供とリスク管理にこれらの指標を活用します。

例えば、中国発貨物を取り扱うフォワーダーは、SCFIの動向を基に顧客への見積もり価格を設定します。また、CCFIの推移を分析することで、長期的な運賃トレンドを予測し、顧客との長期契約条件に反映させます。

特に、複数の船会社と取引のあるフォワーダーは、これらの指標を船会社との交渉材料として活用します。

例えば、特定航路のSCFIが下落傾向にある場合、それを根拠に運賃の引き下げ交渉を行うなどです。

まとめ

これらの指標は、単独で使用するよりも、複数の指標を組み合わせて活用することでより効果的です。

例えば、CCFIとSCFIの乖離幅を分析することで市場の構造的変化を把握したり、BDIの動向と合わせることで海運市況全体の方向性を予測したりすることが可能です。

重要なのは、これらの指標の特性と限界を理解した上で、自社の事業特性に合わせて適切に活用することです。また、定期的なモニタリングと分析を通じて、市況の変化に迅速に対応できる体制を整えることをお勧めします。

この記事を登録

この記事を登録

目次

目次