「日本とヨーロッパとの間でEPAが発効!ワインが安くなる!」など、関税に関するニュースを聞くことは多いです。ただ、実際のところ、関税の役割や仕組みを知らないでしょう。 一体、関税とは何か? どのような役割があるのでしょうか?

そこで、この記事では、関税の基礎知識から、具体的な計算方法までを説明していきます。なお、記事の文章末には「関税目的別記事」「関税の計算ツール」も用意しています。ぜひ、ご利用下さい。

■このような方に便利な記事です。

- 関税をゼロから体系的に理解したい。

- 海外通販で購入をして関税がかかった。なぜ?

- 海外から○○を購入しようとしている関税がかかるか心

関税の基本知識

関税の8つのポイント

1.関税の目的と意味は?

2.関税は、誰が誰に対して支払う?

3.関税はいくらから払うの?

4.関税の種類と関税率

5.関税率の調べ方 関税率表とは?

6.関税額の計算方法と申告価格

7.関税の計算例から納付までの手順

8.よくある疑問

1.関税の目的と意味

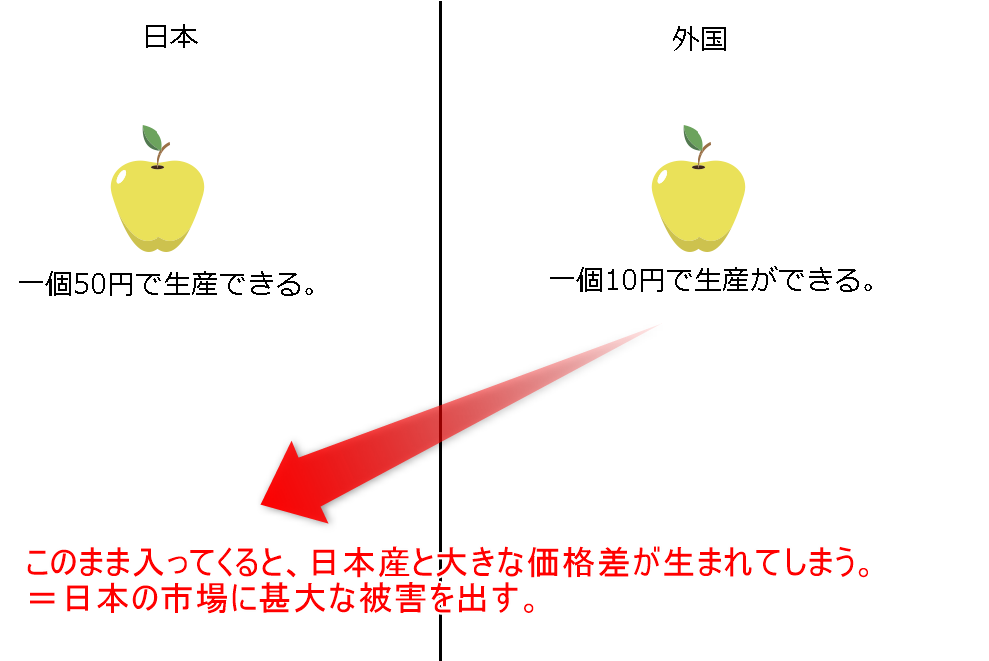

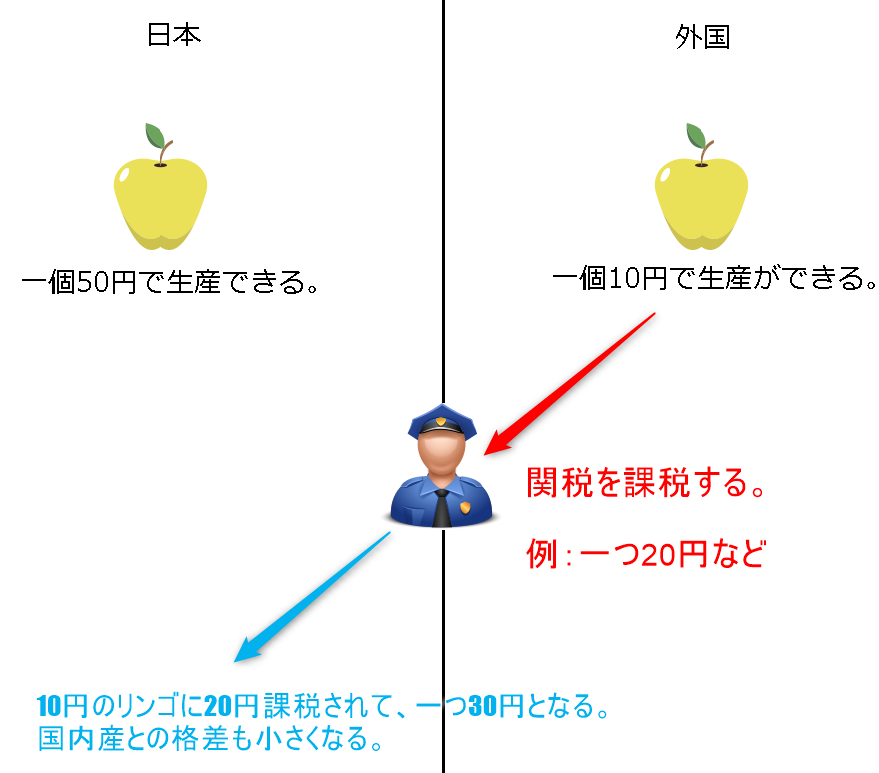

関税は、外国の商品が日本に輸入されるときに課される税金(国税)です。関税の目的は「日本国内の産業の保護」です。ご存じの通り、日本と外国は物価差があります。同じリンゴでも、海外は10円、日本では、100円と価格差がありますね。関税は、この価格差を縮める役割があります。

「図解」関税が国内産業するとは?

関税の役割と国内産業を具体例で確認していきましょう!

例えば、日本国内で生産されたリンゴが一つ50円。日本よりも人件費等が安い国で同じリンゴが一つ10円で生産できるとしましょう。この場合、日本産リンゴと海外産のリンゴには、約40円の価格差があります。もし、この一つ10円のリンゴがそのまま日本に入ってくるとどうなりますか?

日本のりんご農家さんが破産する可能性がありますね!そのため、この価格差を小さくするために、海外産のりんごに関税をかし、日本の国内産との差を小さくしています。

海外産のリンゴに関税を課せば…..

2.輸入者は、輸入した商品の代金+関税+消費税+自分のマージンをのせて国内に流通

3.外国産の産品と日本国内産の価格差が小さくなる。

2.関税は、誰が誰に対して支払う?

関税は、誰が誰に対して支払うのでしょうか?

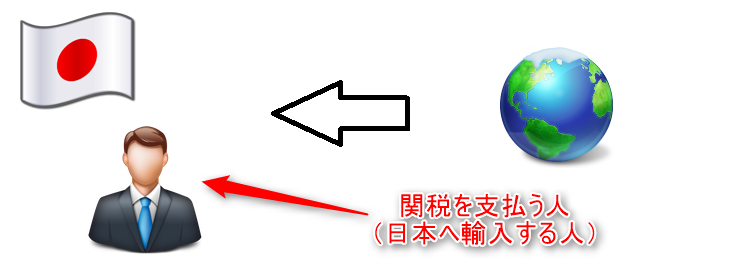

よく関税は、輸出されるときにかかる等の情報を目にします。たしかに、一部の国では、鉱物資源の輸出関税をかしている所もあります。しかし、これは非常に稀なことであり、基本的には、輸入国側の税関が輸入者に関税をかします。

- 関税を支払う人:日本に商品を輸入する人

- 関税を支払う先:日本の税関(財務省)

関税を支払う人:日本に商品を輸入する人

関税は、日本に商品を輸入する人が支払います。外国で商品を購入するときに支払うわけでもなく、外国の輸出者が支払うわけではありません。=どちらも間違い!

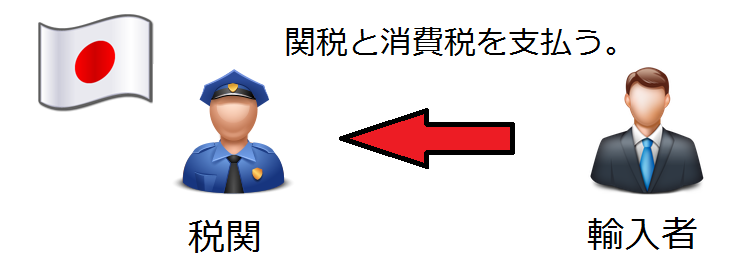

関税を支払う先:日本税関(日本に輸入するとき)

関税を支払う先は、輸入する国の税関です。もし、日本に輸入するときは、日本税関に支払います。

- 関税を支払う人:基本は輸入者

- 関税を支払う先:輸入国側の税関

- 関税の行方:日本に輸入する場合は、国税扱い

3.関税はいくらから払うの?

関税額は複雑な要素により決定するため、すぐに計算することは難しいです。

関税率の決定には、次の4つ以上の項目が関係します。

- 輸入の目的

- 原産国

- 輸入価額

- 輸入品目(物)

1.輸入の目的

- 商売目的の輸入?

- 個人使用の輸入?

この違いにより、課税価格の計算、減免税等の適用が変わります。一般的に商売目的の方が関税を支払うことが多いです。

2.原産国

商品の国籍(原産国)は、どこなのか?

中国製品であれば、原産国は中国です。この原産国が日本とEPA(経済協定)を結んでいると、関税がかからない。又は減額される可能性が高いです。

3.輸入価額

一回の輸入総額(課税価格)が20万円をこえるのか?

- 超える場合→ 一般税率

- 超えない場合→ 簡易税率

例えば、非常に限られた条件の下、限定的なお話をすると…..

海外商品の価格が日本円相当で16666円(課税価格換算で1万円)以下であれば、商売・個人使用と会わず、関税と消費税は、どちらも免税です。(根拠:関税定率法14条の無条件免税)

関連記事:関税はいくらかかる? 商売と個人使用の違い。計算方法

4.輸入品目(物)の違い

輸入する商品は何か?

例えば、農産物の輸入と機械製品の輸入の場合を比較すると、農産物の方が関税率が高いです。もちろん、農産物の中でも、バナナだったら●●%、リンゴだったら××%と様々な税率があります。

関税はいくつかの要素によって、複雑に決められているため、●●だったら●●%と覚えるのは難しいです。

4.関税の種類

関税には、次の2つの区分があります。

- 日本の法律により設定する関税

- 他国との協定により設定する関税

日本の法律による設定する関税一覧

- 基本税率

- 暫定税率

- 特恵関税、特別特恵関税

- 入国者向けの関税

- 少額輸入関税

他国との協定により設定する関税一覧

- WTO税率

- EPA税率

1. 基本税率(関税)

関税の基本税率は、最もベースとなる関税率です。他のどの税率にも当てはまらないときに適用します。(例:北朝鮮など)

2. 暫定税率(関税)

暫定税率は、日本国内の需給バランスなどを考えて、ある一定の期間だけ設定する税率です。暫定のため、期限がくる度に延長を審議しています。現在の設定品目は、関税暫定措置法の別表に記載されています。

魚類および水産物(HSコード 03類)

- 生鮮、冷蔵、冷凍の魚(サバ、ニシン、ブリ、イワシ、アジ、サンマなど)

- 魚の卵(タラの卵など)

- 乾燥、塩蔵、燻製の魚

- イカ(モンゴウイカ以外)

- 貝柱

穀物および穀物加工品(HSコード 10類、11類)

- とうもろこし(HSコード 1005.90)

- 米(HSコード 1006.10~1006.40)

- 穀物の粉、ミール、ペレット(HSコード 1102、1103)

- でん粉(HSコード 1108)

海藻類(HSコード 1212)

ヒジキ、ワカメ以外の海藻

糖類(HSコード 17類)

- 砂糖(HSコード 1701)

- ブドウ糖、果糖(HSコード 1702)

調製食料品(HSコード 19類、20類、21類)

- 米を含む調製品(HSコード 1901、1904)

- 海藻調製品(ヒジキ以外)(HSコード 2008.99)

- 糖類を含む調製品(HSコード 2106)

その他

- ゼラチン(HSコード 3503.00)

- 革製品(HSコード 42.03)

- 毛皮製品(羊、やぎ、うさぎ)(HSコード 4302、4303)

- 履物(HSコード 64.01、64.02、64.06)

- 時計用バンド(HSコード 9113.90)

3. 特恵関税、特別特恵特恵(関税)

特恵関税と特別特恵関税は、どちらも発展途上国の経済支援を目的とする税率です。特恵国又は特別特恵国に指定されている国を原産地とする商品には、他国産品よりも有利な税率が適用されます。

特恵国と特別特恵国は、外務省のページに記載されています。経済発展を目的にしているため、その国の成長に合わせて「卒業」します。なお、特別特恵を別称、LDCとも言います。LDCの産品は、原則無税です。高額な関税率で有名な革靴等も無税で輸入ができます。ぜひ、検討してみましょう!

4.入国者の輸入貨物に対する簡易税率(関税+輸入消費税)

海外から帰国した際の手荷物、又は別送品に適用される関税率です。他の関税制度との違いは、一定の免税枠(20万円)が設けられていることです。(個人消費目的のみ) 詳しくは、以下の記事を参照してください。

5. 少額輸入貨物の簡易税率(関税+輸入消費税)

日本にいながら商品を購入(海外通販)をした場合に適用される関税制度です。

例えば、アマゾンアメリカで購入をしたり、アリババで購入したりしたときにかけられる関税率です。主に一回の輸入が20万円以下の場合に適用されます。詳しくは、以下の記事をご覧ください。

6. WTO税率、EPA税率

WTO税率、EPA税率は、どちらも他国との協定による特別な税率です。

WTO税率は、世界貿易機関(WTO)に加盟する国に適用する税率です。国際社会のほとんどの国が加盟しています。

EPA税率は、日本といくつかの国との間で締結されている特別な優遇税率です。詳細は、関税ゼロ貿易の仕組みの解説記事をご覧ください。

関税率の適用順位は?

上記の関税率は、より有利な物から適用する決まりです。

例:1番適用できる→不可→2番は?→ OK!など。

- 特別特恵税率・経済連携協定(EPA)税率

- 特恵税率

- 暫定税率

- 協定税率

- 基本税率

5.輸入関税率の調べ方(関税率表)

輸入関税率の調べ方について説明します。検討基準は、一回の輸入額が20万円を超えるのか? 超えないのか?です。

- 20万円を超える場合(一般輸入)

- 20万円以下(海外通販など)

1.20万円を超える一般輸入

実行関税率表又はウェブタリフで確認します。調べるときは「HSコード」を使います。HSコードとは、9桁の数字と品目を紐づけた情報です。この情報に関税率を設定しています。HSコードがわからない場合は、通関業者に聞いたり、税関の事前教示制度で特定したりします。

もし、外国側の関税率を調べたいときはワールドタリフを使いましょう!

2.海外通販等の関税率(20万円以下)

小さな輸入は「少額輸入貨物の簡易税率」が適用されます。なお、海外通販と海外旅行で帰国したときの関税は違います。帰国したときの物品は「入国者の簡易税率」が適用されます。

6.関税額の計算方法と申告価格

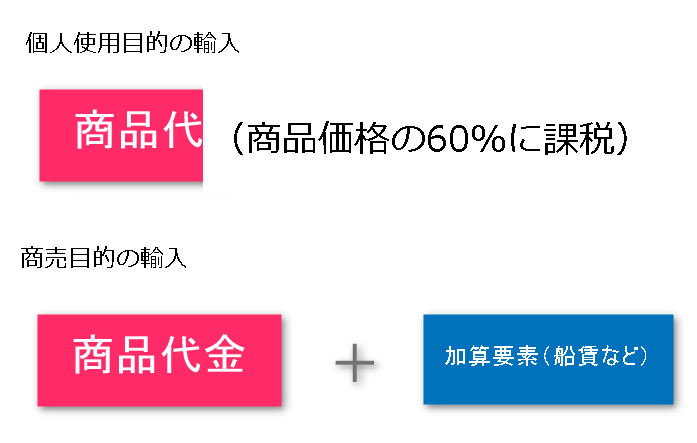

関税の計算方法は、個人使用目的と商売目的で変わります。(商売目的と個人使用目的の違い)

よって、関税計算の結論は、正確な関税の計算をするのは難しいです。そこまで輸入額が大きくない場合は、輸入総額の20%くらい税金(関税+消費税)がかかると考えておけばいいと思います。ちなみに、HUNADEでは、簡易的な関税計算ツールも提供しています。

1.個人使用目的の輸入×20万円以下の計算式

関税の計算式:

- 商品価格×0.6×関税率=関税額

- (商品価格+関税額)×0.1=消費税

20万円以下の輸入は「簡易税率(少額輸入の簡易税率)」が適用されます。関税率をかける対象の価格=課税価格は「海外販売価格×0.6」で算出します。20万円以下の場合は、日本側の輸入通関は自動で行われて、自宅で貨物を受け取るときに関税等を支払う仕組みを取っていることが多いです。

または、海外アマゾン等、一部のネットショップでは、商品購入時に「日本側の関税や諸税等」を徴収している所もあります。その場合は、日本側で追加の諸税を支払うことはないです。

2.商売目的の輸入×20万円超えの計算式

関税の計算式

- (商品価格+送料+保険代金)×関税率=関税額

- (商品価格+送料+保険代金+関税額)×0.1=消費税額

一回の輸入で20万円を超える場合は「一般商業輸入」に該当します。関税率をかける対象の価格=課税価格は、日本の港(空港)に到着するまでのすべての諸経費を足した物です。一般税率は、実行関税率表又は、ウェブタリフを使い特定します。

一般商業輸入の関税等は、通関業者を通した立替払いの他、延納制度、リアルタイム口座を使い支払うことが多いです。新規で取引を始める場合は、リアルタイム口座での支払いをお勧めします。

無料関税計算ツール

HUNADEは、関税計算ができる各種ツールを揃えています。よろしければ、ご利用ください。

7.関税の計算例から納付までの手順

関税の決定から納付までの流れを確認してみましょう!

- 課税価格を決める(関税率をかける母体価格)

- 適切な関税率を見つける

- 関税の支払い。

1.課税価格を決める。

輸入する商品の価格(課税価格=CIF)を計算します。すでに述べた通り、課税価格は、個人使用目的と商売目的で違います。個人使用目的は、海外販売価格の0.6倍。商売目的は、商品価格+日本までの送料、保険代金、その他の加算要素の合計です。

課税価格の計算例

商売目的と個人使用目的における課税価格の計算例は次の通りです。商品代金は、インボイス、送料は、アライバルノーティスなどを使います。

- 掃除機の本体価格=50ドル

- 日本へ送料=20ドル

- 海上保険=10ドル

| 商売目的 | 個人使用目的 | |

| 課税価格 | 80ドル=50+20+10 | 30ドル=50×0.6 |

2.課税価格にかける関税率を特定する。

次に課税価格に対する「関税率」を特定します。既述の通り、関税率は、次の要素で決まります。20万円を超えるときは「一般税率」、超えないときは「簡易税率」を適用します。

- 輸入の目的

- 輸入国(原産国)

- 輸入品目

- 輸入価格の合計

一般税率を調べる場合は、ウェブタリフの使い方、事前教示制度の記事をご覧ください。一方、簡易税率を調べる場合は「少額輸入貨物の簡易税率」の記事が便利です。なお、簡易税率は、個人・商用問わず、課税価格が一万円以下は免税です。また、簡易税率を適用できない貨物もあります。

3.関税の支払い方法とタイミング

関税を支払うタイミングは、輸入方法(配送方法)により変わります。

- 国際郵便、国際宅配便

- 一般商業貨物

1.国際郵便物や宅配便の場合

国際郵便物と国際宅配便(DHL等のインテグレーターによる配送)は、正確にいうと違います。しかし、ここでは、直接、自宅に商品と届けてもらう点で同じ扱いとします。国際郵便等で関税等がかかった場合は、次のいずれかの方法で納税をします。

- 自宅で配達員に対して荷物と交換で支払う。

- 事後的に請求書が届く。

2.一般輸入貨物の場合

通常、一般的な商業輸入の通関は「通関業者」に代行をお願いします。通関業者に依頼している場合は、次の3つの内、いずれかの方法で関税や消費税を納税します。

- 通関業者の立替払い

- リアルタイム口座

- 延納税度

8.よくある疑問

最後に関税に関するよくある疑問をご紹介します。

関税を課税する方式は?

関税には、有税と無税の2種類があり、無税品は、品目全体の35%程に設定されていると言われています。または、関税の課税方法には、次のタイプがあります。

- 従価税 価格に対して関税率をかける方式

- 従量税 量に対して関税額を設定する方式

- 混合税 価格と量の両方で関税をかす方式

- 関税割当 一定量まで低率で輸入

- 差額関税 例:豚肉など

- スライド関税 例:玉ねぎなど

- 季節関税 例:バナナ、オレンジなど

- 特殊関税 例:アンチダンピングなど、報復的な関税

5つの特殊関税は?

特殊関税は、通常では適用しない「特殊な状況」に陥ったときに、日本が被る不利益をカバーするために設定する特別な関税です。特殊関税には、次の5つがあります。

| 種類 | 意味 |

| 不当廉売関税 | 輸出国で流通する価格よりも輸入国側に安く輸出されている場合に適用します。 |

| 相殺関税 | 輸出国の政府が輸出者に対し、何らかの補助金を交付。輸出者は、この補助金により、正常な価格よりも不当に安い価格で日本に輸出しているときに発動するものです。 |

| 報復関税 | 報復関税は、WTO協定上の利益を守るために必要な場合(日本の産品に対して不当な扱いをした場合)に、加害国に対して報復的なかすものです。 |

| 緊急関税(セーフガード) | 外国において予想できない幅で価格が下落し、その商品が日本に輸入された結果、日本国内の産業に深刻な影響を及ぼしているときに発動します。 |

| 対抗関税 | WTO加盟国がセーフガードを発動したことにより、日本が不利益を被ったときに発動します。 |

関税が高い物は?

- チーズ

- 革製品(カバン・ハンドバッグ、手袋など)

- 革靴

- 砂糖系のお菓子

- 農産品

- 編み物系

国際郵便などを受け取るときのポイントは?

国際郵便・宅配便を受け取ったときに、関税や消費税が予想よりも高いと感じたときは「受け取り拒否」をして、納税額について問い合わせもできます。

減免税の一覧を教えてほしい

関税の減免税は、次の2つの法律の中に規定されています。

- 関税定率法

- 関税暫定措置法

そして、これら2つの中には、次のような減免税や戻し税があります。なお、各減免税の詳しい解説は「輸入するときの免税・減税制度のまとめ」をご覧ください。

関税に関する面白い本はある?

関税協会が出版する「貿易と関税」がとても便利です。ぜひ、お読みください。

関税関連の目的別記事

商売目的の関税を削減

海外通販の関税を削減

まとめ

- 関税とは、輸入商品価格と国内価格との価格差を縮める目的がある。

- 関税は、日本政府が決めている関税率表に基づく。

- 関税を支払う人は、日本に商品を輸入する人、支払う先は日本税関

- 関税を支払いタイミングは、配送手段位より異なる。

この記事を登録

この記事を登録

基幹記事

貿易学習コースの一覧

分野別記事

カテゴリの一覧

関連記事

◆スポンサード広告

目次

目次