関税割当(Tariff Quota)と輸入割当(Import Quota)は、どちらも輸入数量を制御または調整する貿易管理制度です。これらは一見似た制度に見えますが、その制度設計、政策目的、適用条件、実務上の影響などは大きく違います。

本記事では、両制度の違いを制度的な視点と貿易現場での実務経験を踏まえて丁寧に解説します。特に中小企業の輸入担当者にとって、制度の正しい理解と活用はコスト削減・法令遵守・事業継続に関係してきます。

- 関税割当は、国内産業を保護する目的がある。

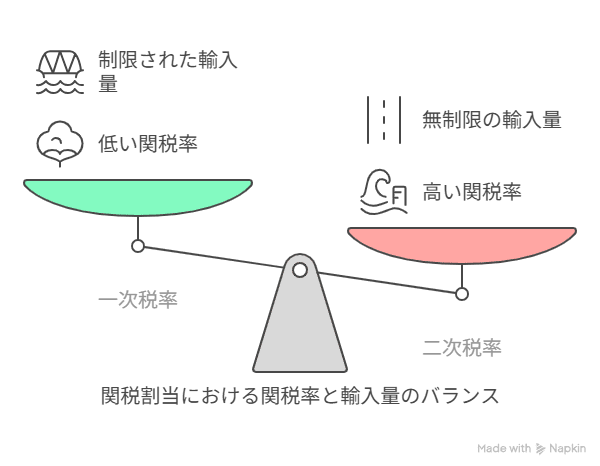

- 関税割当は、一次と二次の税率がある。日本全国で「枠」として設定されている。

- 枠の量は、輸入品目等で細かく規定されている。

- 関税割当の管轄は農林水産省及び経済産業省

- 関税割当の枠で輸入を希望する業者は、毎年3月頃に発行される「枠」を確認

- 各社は、自社で輸入ができるように枠を申請する。

- 関税割当は、EPAの中にも存在する。

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

関税割当と輸入割当の違い|制度の仕組みと実務での活用ポイント

関税割当とは何か?

関税割当とは、ある特定の輸入品目に対して設定された輸入数量の枠内で、通常よりも低い関税率(一次税率)を適用し、それを超える輸入には高い関税率(二次税率)を適用する制度です。制度の目的は、国内産業の過保護を避けながら、一定の輸入を促進し、物価の安定と供給の多様化を両立させることにあります。

例えば、一般関税では30%または一足あたり4,300円のどちらか高い方の高率がかけられる革靴についても、関税割当の枠内であれば数%程度の低率で輸入が可能です。実際、毎年発表される輸入割当枠は、経済産業省および農林水産省によって所管され、品目ごとに輸入可能数量が明示されます。

関税割当の枠は、次の3種類に分類されます。

- 年度枠(全体の約98%):毎年4月上旬に受付。最も一般的な申請枠です。

- 保留枠:6月および10月に追加で募集される枠。年度枠の残余を使用。

- 再割当枠:保留枠でも使い切れなかった数量や返納分を再配分します。

2023年度の例では、革靴の関税割当数量は年間1,201万足。そのうち実際に使用されたのは約66%にとどまりました(財務省貿易統計より)。

この制度は、特定品目に対する需給バランスの調整と価格安定、そして国内生産者保護という多面的な政策目的を効率的に実現するツールとして機能しています。

輸入割当とは何か?

輸入割当は、対象品目の年間輸入量などに対して上限を設定し、それを超える輸入を原則として認めない数量制限制度です。WTO体制下では非関税障壁と見なされるため、輸入割当の適用は例外的な措置として扱われ、食料安全保障や緊急的な国内産業保護など特定の条件に限られます。

代表的な輸入割当対象品

- 米や小麦、乳製品などの基幹的な農産物

- 国際協定に基づく輸入制限品目

この制度は輸入の絶対量を規制するため、自由貿易の原則との整合性が問われやすく、運用には高い透明性と正当性が求められます。

関税割当と輸入割当の違い

| 比較項目 | 関税割当 | 輸入割当 |

|---|---|---|

| 制度目的 | 税率を調整し輸入量を調節 | 輸入量を制限 |

| 超過時の取扱い | 高関税で輸入可能 | 輸入できない。 |

| WTO協定との整合性 | 原則容認(適正運用が前提) | 原則禁止(限定的容認) |

| 実務プロセス | 枠申請→証明書→税関提出 | 輸入認可取得→証明付き申告 |

実務現場での活用ポイント

関税割当制度を活用するには、まず対象品目を把握することが必要です。対象品目は限られており、経済産業省や農林水産省のホームページで毎年公開されるリストで確認可能です。対象であることが確認できれば、申請時期(通常3月ごろ公表)を逃さないようにし、必要書類を準備します。

証明書の取得後は、税関への輸入申告時にその証明書を提出します。輸入量が証明書の数量を下回る場合は、証明書の裏面に残数が記載され、次回申告時にその残数を活用する「裏落とし」制度が運用されます。

注意点としては以下が挙げられます

- 書類不備があると即時却下されるため、事前のチェックが必須です。

- 申請は原則として郵送不可であり、直接窓口に出向く必要があります。

- 関税割当の名義貸しや貸与は明確に禁止されています。

EPA(経済連携協定)においても割当制度が導入されている場合があります。

たとえば日EU EPAや日メキシコEPAなどでは、農産品を中心にEPA特有の割当枠が設定されています。これらは「ウェブタリフ」や協定本文の付属書から条件を確認できます。

関連法令・ガイドラインと信頼できる情報源

まとめと実務チェックリスト

- 関税割当は輸入促進と産業保護の両立を目的とした制度で、一定数量までは低関税で輸入可能

- 輸入割当は数量自体を制限する制度であり、輸入可能枠を超えると輸入できない

- 関税割当証明書は通関時に必要で、裏落としによる残数管理が可能

- 年度枠の申請が中心となるが、保留枠や再割当枠も戦略的に利用すべき

- 適用対象か否かは毎年確認が必要。対象でなければ制度は使えない

- 書類のミス・名義貸し・不正利用はすべて違法であり摘発対象

- EPAにおける特別割当枠も活用すれば関税削減のチャンスあり

この記事を登録

この記事を登録

目次

目次