「TPPを活用して輸出したい!」または「輸入したい!」と考える方も多いのでないでしょうか? ただし、思いとは裏腹に、TPPを理解できず、思うように活用ができていない方も多いかと思います。

この記事では、TPPの基本知識から実際の活用方法までをご解説していきます。

「CTRL」+「D」を押すと、HUNADEをブックマークできます!

TPPをビジネスに活用する方法

TPP(CPTPP)は、太平洋をぐるりと囲む国々との間で作られている自由貿易圏です。加盟国は、日本を含めて、以下の11カ国(米国以外)です。これらの国の内、TPPを通して新しく自由貿易を結んだ国は、カナダとニュージーランドの二か国です。その他の国は、すでに日本との間で二国間や多国間EPAを結んでいます。

| 日本 | カナダ | ニュージーランド | メキシコ |

| ペルー | チリ | オーストラリア | ブルネイ |

| シンガポール | マレーシア | ベトナム |

外務省(CPTPP)

TPPがもたらす2つの自由化

TPPは、次の2つの自由化を推し進めて、お互いの経済発展を目指しています。

- 関税の撤廃

- 非関税障壁の撤廃

1.関税の撤廃

関税とは、何らかの商品を輸入するときに、輸入者が輸入する国の税関に対して支払う税金です。税率は、物によって異なり、高いものでは、30%にも及びます。100円のものを購入したら30円の税金を支払う必要がある。これが関税です。そして、自由貿易圏に入ると、原則的に、この関税がなくなります。関税がなくなれば、輸入品の価格が下がり、今よりも安い価格で世界中の商品を楽しめます。

一方、輸出者として関税の削減を考えると、相手先の国で関税が撤廃されることで、輸出チャンスが広がります。

例えば、日本からオーストラリアに商品を輸出するとしましょう! 輸出する商品は、一つ100円です。そして、この商品は、オーストラリアで20%の関税がかかります。この場合、オーストラリアに商品を輸入する人は、オーストラリア税関に対して、20円の関税を支払う義務があります。そして輸入者が商品を売却するときには、少なくても120円で売る必要があります。

では、この20%の関税が撤廃されたとしましょう!

オーストラリアの輸入者は、日本から購入した100円の商品に何も課税されずに輸入できます。つまり、これは、日本側の輸出者にとってもオーストラリア市場に自社の商品を流通しやすい環境を整えていることになります。

2.非関税障壁の自由化

TPPでは、物品の関税の削減の他、次の障害も取り払うとされています。関税以外の為、これらを「非関税障壁」とも言います。

- サービス分野の壁

- 人的交流分野の壁

- 様々な政策や規制の壁

- 投資分野の壁

例えば、人的交流の壁とは、いわゆるビザ発行要件の緩和や海外駐在員の取り扱いに関する制度の見直しなどです。自由貿易圏では、経済的な交流を活発にすることが目的です。そのため、この経済活動に寄与する人(ビジネスマンなど)には、自由に渡航ができるように仕組みを整えています。

知識ゼロからのTPP活用講座

それでは、実際にTPPを活用するための知識をご紹介していきます。以降の記事を上から順番に読み進めるだけで、TPPの基礎的な知識は十分に得られます。

- HSコードの特定方法(調べ方)

- 関税はいつ下がる?関税率の調べ方

- 原産地規則を理解する

- 各種救済ルール

- その他の基礎知識

- 証明方法を理解

1.HSコードの特定方法

TPPを活用して輸出入するときは、商品の「HSコード」を使います。HSコードとは、様々な品目と数字を一対にして管理している物です。輸出と輸入で使います。

- 輸出時=原産地証明書を取得するために使う。

- 輸入時=関税率の削減ができるかを調べる時に使うなど。

TPPに関する関税率、適用条件等は、全てHSコードで管理されています。つまり、TPPの活用する場合は、まずはHSコードの特定からスタートします。

TPP輸出×HSコードの活用例

例:TPPの原産品になるのか?を判断する。

- 輸出品目のHSコードを特定する

- HSコードに定められている原産地規則調べる

- 全ての条件を満たせる

- よって、これはTPPの原産品と判断できる

このようなプロセスでHSコードを活用しTPP適用の可否を判断します。

TPP輸入×HSコードの活用例

例:輸入予定の商品が原産品であるのか?関税率は何パーセントになるのかを判断する。

- 輸入品目のHSコードを調べる。

- HSコードから日本側の法令と関税率を調べる

- 原産品と認められる見込み

- 関税と削減又は減額して輸入ができると判断

関連知識

- TPPを輸出で活用するときは「輸出統計品目表」

- 輸入で活用するときは「実行関税率表(ウェブタリフ)」でHSコードを確認

- 便利アイテム:HS商品インデックス(日本関税協定が出版)

- 日本の事前教示制度

- ウェブタリフの活用方法

- HSコードの説明書

- HSコードのバージョンとは?

重要なトピックス

- TPPにおけるHSコードは6桁(輸出)、9桁(輸入)で考える。

- TPPで使うHSコードは「バージョン2012」

- 6桁のHSコードに原産地規則が紐づけられている

- TPP輸出は、輸出統計品目表、TPP輸入は、実行関税率表を使う。

- HSコードが不明な場合は事前教示制度を活用する

2.関税はいつ下がる?どうやって調べる?

TPPの第一の効果は、関税率の引き下げです。関税率の引き下げに関しては、2つの視点があります。

- 現在の関税率は何パーセントなのか?

- 将来、どの地点で何パーセントになるのか?

現在と未来の2つです。この調べ方をご紹介します。

1.現在の関税率の調べ方

現在の関税率には、さらに2つの観点があります。

- 日本側の関税率なのか?

- 相手国の関税率なのか?

日本側の関税率を調べたいとき(あなたが輸入者である前提)は、日本税関、日本関税協会が設置する関税率検索ツールを使います。

- 日本税関=実行関税率表

- 日本関税協会=WEBタリフ

内容はどちらも同じです。使いやすい方を選びましょう。

相手国側の関税率を調べたいとき(あなたが輸出者である前提)は、フェデックスが提供する「ワールドタリフ」を使います。

例えば、ベトナムに○○を輸出したいとききは、ベトナム側の関税率を調べます。

2.将来の関税率の引き下げ予定を調べたいとき

関税を引き下げることを「譲許」と言います。そして、これが表になったものが「譲許表」や「ステージング表」です。この譲許表は、日本側の譲許表、相手側の譲許方の2つがあります。

例えば、日本側の譲許表を確認したい場合は、税関の「TPP譲許表」を確認します。関税率の調査は….

- あなたが輸入者であるのか?

- 輸出者であるのか?

によって、その目的が変わります。

当然、関税は、輸入国側、つまり輸入者側が支払う税金であることは忘れないようにしておきましょう!

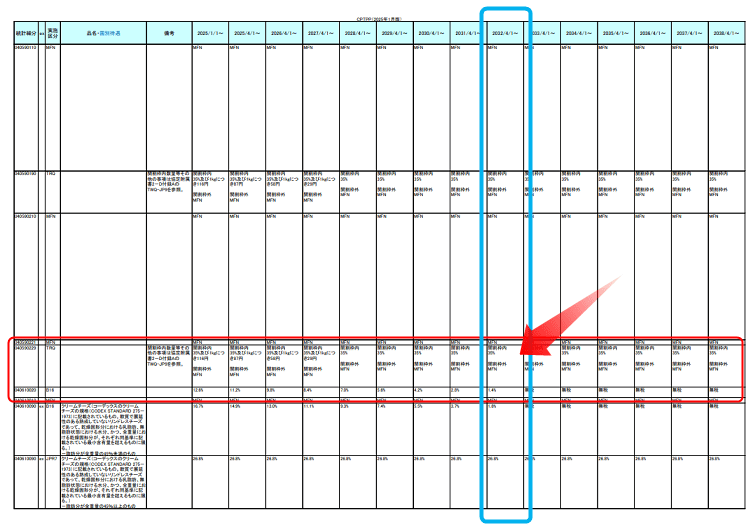

バターとチーズの関税率の削減予定を調べてみよう

それでは、実際に「将来の関税率の引き下げ予定」を調べてみましょう。今回は、バターとチーズを調べます。

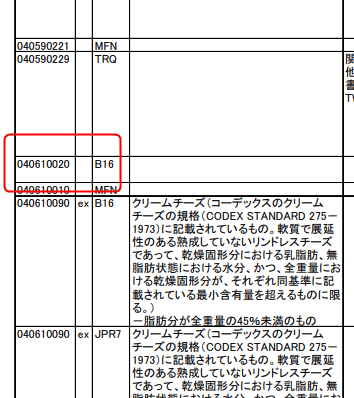

日本側の譲許表を見ると、左側の「0406…」などの数字がありますね!これがHSコードです。

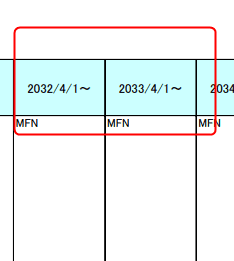

そして、書類の上には年代がありますね。これが実施開始日=関税が引き下げる基準日(輸入申告日がこの日以降で適用)です。TPPは、毎年、4月1日に引き下げが行われます。

赤枠と青枠の交点が将来、適用される関税率です。

バターとチーズの関税率の引き下げ予定(2025年2月調査)

| 品目 | HSコード | 日程 | 実施内容 |

| バター | 0405.10-110 | MFN | 引き下げ無し |

| 0405.10-129 | 2028/4/1~ | TRQ 関割枠内 35% 関割枠外MFN | |

| 0405.10-121 | MFN | 引き下げ無し | |

| 0405.10-229 | 2028/4/1~ | TRQ 関割枠内 35% 関割枠外 MFN | |

| フレッシュチーズ | 0406.10-010 | MFN | 引き下げ無し |

| 0406.10-020 | 2033年4月1日~ | 無税 | |

| 0406.10-090 クリームチーズ×脂肪分45%未満 | 2033年4月1日~ | 無税 | |

| 0406.10-090 (クリームチーズ×脂肪分45%以上) | 26.80% | 引き下げ無し | |

| 0406.10-090 その他の物 | 関税枠内 無税 関税枠外 MFN | 引き下げ無し | |

| おろしチーズ | 0406.20-100 | 2033年4月1日~ | 無税 |

| 0406.20-200 | 2033年4月1日~ | 無税 | |

| プロセスチーズ | 0406.30-000 オーストラリア&ニュージーランド産 | 2028/4/1~ | 関割枠内 無税 枠外mfn |

| 0406.30-000 その他の締約国産 | MFN | 引き下げ無し | |

| ブルーチーズ | 0406.40-090 | 2028年4月1日 | 14.9%で関税引き下げ完了 |

| その他のチーズ | 0406.90-010 | MFN | 引き下げ無し |

| 0406.90-090 | MFN | 引き下げ無し |

覚えておきたいワンポイント

- 関税は、即時、数年後など、品目ごとに下がり方が違う。

- 関税を下げることを「譲許(じょうきょ)」と言う。

- TPP=最も有利な税率だと考えない。

- すべての関税率(MFN税率)、EPA税率を比較検討する

- ワールドタリフを使いMFN税率、EPA税率などを比較しよう!

3.原産地規則を理解する

TPPは、それがどこの産地なのか?がとても大切です。産地のことを「原産地」、そして、この原産性の基準を定めているのが「原産地規則」です。

TPPでは…..

原産地基準を満たせば締約国の原産品とみなす=有利な関税率適用する

と、決めています。逆にいうと、日本の工場で生産しても原産地規則を満たさない限り、外国の商品=関税ゼロの恩恵を受けられない貨物とも言えます。

- 原産地規則

- 手続き規定

原産地規則には、さらに3つのルールがあります。

- 完全生産品

- 原産材料のみから生産される産品

- PSR(品目別規則)を満たす産品

また、手続き規定には、原産地であることを証明する「原産地証明書の作成方法」や保管義務などあります。以降の記事で混乱を避けるためにも原産地規則と手続き規定の全体図をご確認ください。

ワンポイント

- TPP協定で決められている「原産ルール」満たす必要がある。

- 原産ルールには、原産地規則と手続き規定の2つがある。

- 上記2つのルールを満たす物が「TPPの原産品」となる。

- 原産地規則を満たさない限り、日本の工場で生産されても外国製品となる。

- 原産地規則には、CTCルール、VAルール、SPルールの三つがある。

4.各種救済ルール

TPPの原産品は…

- 完全生産品

- 原産材料から構成される産品

- PSRを満たす産品

です。いずれにも当てはまらない物は原産品ではないです。しかし、ここには、救済規定があります。それが「デミニマスルール」です。

例えば……

一般的な工業製品は、3つ目のPSRを満たす産品に該当します。そして、このPSRは、以下3つのルールをいずれを使い原産性を判断します。

- CTCルール

- VAルール

- SPルール

CTCルールとは、関税品と原材料の間に「規定のHSコードの変化」ある物を原産品するルールです。

VAルールは、完成品に占める原産材料の価格を基準とするルール。

SPルールは、規定の加工をすることで原産品とするルールです。

輸出者または製造者は、これら3つの内から最適なルールを選び、TPPの原産性を判断及び証明します。しかし、商品によっては、これらのルールを「ほんの少しだけ」クリアできないことがあります。

CTCルール×デミニマスの例

例えば、CTCルールの場合は、完成品のHSコードと含まれる原材料のHSコードを比較して、必要な変化をしているのか?を確認します。ポイントは、完成品と含まれる原材料のすべてにHSコードの変化が必要であることです。つまり、たった1つの原材料が条件をクリアしないだけで原産品とはならないのです。

仮に完成品が1kg、その中に含まれる5gの材料がHSコードの変更を満たさないからといって「1kgの製品全体を原産品ではない」と判断するのは厳しいですね!そこで、デミニマスルールを適用して救済できるようにしています。

VAルール×デミニマスの例

VAルールは、付加価値がある一定のレベルを超えないと原産品とはならなりません。もし、一定レベルを超えないときは「ロールアップ」や「トレーシング」を使い救済するルールがあります。

| ルール | 救済規定 | 関連するトピックス |

| 関税分類変更基準(CTC) | デミニマス | デミニマスの例外規定 |

| 付加価値基準(VA) | ロールアップ | 積み上げ |

| トレーシング |

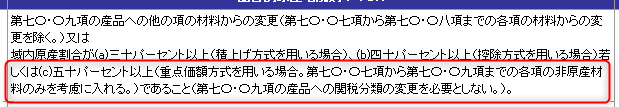

付加価値基準(域内原産割合)を求める4つの計算式

TPPにおける付加価値基準は、次の4つの計算式により、域内原産割合を求めて原産性を判断します。

- 重点価格方式

- 控除方式

- 積み上げ方式

- 純費用方式

1.重点価格方式

産品の最終価格から特定の非原産材料(FVNM)の価格を引いた後、域内原産割合の値を確認する方法です。このルールの大きな特徴は、非原産材料として扱う貨物が「特定の範囲のみ」である点です。つまり、完成品の中にある「FVNMに指定されていない非原産材料」は、日本の付加価値として扱えます。

品目別規則の例示:重点価額方式を用いる場合。第・・・・・・材料のみを考慮に入れる。

2.控除方式

控除方式は、完成品に占める価格の内、非原産部材の価格を引いていき、その残り(域内原産割合)が一定以上であれば、原産品とする考え方です。

3.積み上げ方式

積み上げ方式は、控除方式の逆です。日本の付加価値(原産部材、生産費、利益など)を積み上げていき、域内原産割合が一定以上であれば、原産品とします。

4.純費用方式

自動車関連費用や農業用トラックなど、一部の産品に適用される方式です。商品価格の中には、長期に渡るアフターケア費などが含まれている物が多いです。最終価格から非原産材料と純費用(NC)の合計額を差し引いた後(域内原産割合)を基準にします。ちなみに、純費用とは、マーケティング費用やアフターサービス費、輸送費や梱包費などを差し引いた価格です。

| 用語 | 意味 |

| RVC | 域内原産割合 |

| VNM | 生産に使用する非原産材料 |

| NC | 三章9条の純費用の規定に従う費用 |

| FNVM | 付属書三-Dの品目別規則で特定できる。かつ非原産であること |

| VOM | 原産部材や原産費用の合計価格(原産部材、人件費、生産費、利益などの合計) |

■重要なトピックス

- CTCルールの条件を満たさない→デミニマスを検討

- VAルールの条件を満たさない→ロールアップ、トレーシングを検討

- 域外=TPP11以外の国 域内=TPP11国内を指す。

- 域内原産割合(RVC)=VAルールで証明するときの締約国内で価値を与えた部分

- 非原産=TPP域外で生産されたすべての産品

- FOB価格=本船甲板価格を指す。つまり、日本の港出しの価格

- VOM=原産材料 VNM=非原産材料

5.その他の基礎知識

その他、TPP11を利用する上での3つのポイントをご紹介していきます。

- 輸送時の注意点

- 産品のセット品の取り扱い

- 小売用の包装、付属品の取り扱い

1.輸送時の注意点

TPPでは、原産性がある商品を輸送するときに、TPP域外国へ輸送するときは「直送」が原則であり、積み下ろしや保管以外の作業は行ってはならない(積み替え船はOK)とされています。

例えば、積み替え船につき、貨物を下す作業は認められる一方、第三国で何らかの作業は一切できません。作業した時点で「TPPの原産性」は失われて、通常通りの関税率がかかるため十分に注意が必要です。

ただし、TPP域外の積み替えであっても、それが第三国の税関の管理下におかれている場合は、原産性を失うことなく輸送できます。

2.産品のセット品の取り扱い。

輸出する産品が単品ではなく、何かと何かのセット品の可能性もありますね。この場合は、以下の2つの条件を満たすと、セット品として原産性が認められます。

- 統一システムの通則3(a)または(b)により分類される原産地規則を満たす。

- 統一システムの通則3(c)の適用により分類される原産地規則を満たす

3.小売用の包装、付属品の取り扱い。

- 完成品にラッピングをしている。

- 化粧箱にいれている。

- 説明書などを付けている。

- 組み立て工具を付けている。

などは、次の3つの条件を満たす場合、原産品として証明する必要はありません。

- 関税分類変更基準や加工工程基準で証明していること

- 本体と一緒に納品され、インボイスが別立てになっていないこと

- 付属品の数量や価格が、完成品に対して慣習的な範囲に収まっていること

■重要なトピックス

- 商品は直送が原則!余計なことをしない。

- セット品も原産品となる。ただし、関税分類の通則に従う必要がある。

- 梱包資材、マニュアル、工具などの付属品は原産性の証明は不要

6.証明方法を理解

TPPによる関税ゼロ貿易をするときは、産品が原産品の条件を満たす他、原産品であることを証明する「証明手続き」が必要です。ここでは、この証明手続きについて詳しくご紹介していきます。以下、5つの観点で順番に解説していきます!

- 原産地証明書の用意

- 原産地証明書のフォーム

- 原産地証明書の記載ミス

- 書類の保存義務

- 根拠書類

1.原産地証明書の用意

関税の免税を要求するのは、輸入者です。証明方法は、原産であることを証する「原産地証明書」を作成し、それを輸入国側の税関に提出します。この原産地証明書の作成は、輸入者の他、輸出または製造者のいずれの立場も可能です。また、原産地証明書のフォームは、決まっておらず、協定で定められている項目を一枚の紙に記載すれば足ります。(フォームは後述)

- TPP免税の要求者:輸入者がTPP11の輸入申告をする。

- 原産地証明書を作成できる人:輸入者、輸出者、製造者

どの立場であっても、原産地証明書を作成するときは、商品が原産品であることを示す根拠資料をそろえた上で行います。よって、基本的には、輸出者側が根拠書類をそろえて、原産地証明書を作成。それを輸入者へ送付する方がスムーズです。(根拠書類は送付する必要はないです。輸出者側で適切に保管します)

もし、何らかの理由で証明書の提出が間に合わなかった場合は、輸入を行った日から1年以内であれば、事後申告をして、EPA税率との差額の還付を受けられます。また、輸入総額が1000米ドル以下であれば、原産地証明書の提出は不要で関税の免税を受けられます。(越境ECをしている方は要チェック)

2.原産地証明書のフォーム

TPPで使う原産地証明書のフォームは、決まっていません。原産地証明書のフォームとろはジェトロさんが公開する「TPPの原産地証明書のサンプルフォーム」を参考にします。

フォーム:ジェトロ(日本貿易振興機構)が公開

3.産地証明書の記載ミス

TPPは、表現の誤り、軽いスペルミスなど、小さな記載ミスをもって「原産性を否認してはならない」と規定しています。原産地証明書には、一文字一句正確な情報を記載することが大原則ですが、万が一、間違いがあったとしても軽微な誤りであれば、そのまま認めてもらえます。

例えば、輸入側の税関に「原産地証明書の○○の部分が一文字違う!だから、原産は認めない!」といわれたら、それは「協定違反」だと反論すればいいです。(根拠法:TPP第三章.22条)

4.書類の保存義務

TPP11における書類の保管義務は、各立場ごとに次のように決められています。

- 輸入者:輸入申告時に原産地証明書を所持&保管、求められたら提出。

- 輸出者や生産者:原産地証明書を作成したときは、原産地証明書の写しと根拠資料を保管する。

- 保管期間:原産地証明書の作成から5年間

- 保存方法:紙、電子媒体など問わない。すぐに取り出せることが条件

5.根拠書類

TPPを活用する場合において、商品を「原産」とした申請した物は、原産と判断した根拠資料を用意します。「何の書類が根拠になるのか?」は、利用する原産ルール、証明する商品などによって、大きく違います。主な物は、次の通りです。必要とする書類は、非常にケースバイケースです。しかし、少なくても対比表と製造工程フロー図または、ワークシートと製造工程フロー図の用意はしましょう!

| CTCルール | 付加価値基準 | 完全生産品 |

| 対比表、製造工程フロー図、輸入インボイス、他社からの請求書、委託生産者証明、サプライヤー証明書、総部品表 | ワークシート、製造工程フロー図、各種価格の根拠を示す書類、輸入インボイス、サプライヤー証明書、生産経費の計算書、人件費計算書など | 生産者証明、漁業証明書、水道局からの請求書など(水を使っ生産する商品など) |

根拠書類を判断するコツは「○○はAだ」「○○はいくらになる」と、記載するときに「じゃぁ、その数字はどっから出てきたの?」と、自問自答することにあります。

例えば、この原料Aを10kg1000円仕入れた。この原料を使い、商品Cを作ったとします。商品Cには、Aの原材料が1kgしか使われていません。この場合であれば…..

「原料Aの請求書を根拠として、そこから1KG単価を算出、これを商品Cに利用している。よって商品Cにおける原料Aは、○○円である」と証明します。

○○と言い切る→その根拠は?

この大原則を頭に入れておくと、用意するべき資料が明確になります。

重要なトピックス

- 免税の要求は輸入者が行う。

- 免税要求をするときは、原産地証明書を作成する。

- 原産地証明書は、輸入者、輸出者、生産者のいずれも作成可能

- 根拠書類を適切に保管する必要がある。

- 事後であっても、一年以内であれば、還付申請が可能

- 輸入価格が1000米ドル以内であれば、原産地証明書は不要。(日本に輸入する場合は20万円)

- 原産地証明書の軽微なミスは気にする必要なし。

- 保管するべき資料と期間を覚えましょう!

- 用意するべき根拠書類=何かに言及→その根拠は?にと自問自答するわかる。

以上、TPPをビジネスで活用するための基本的な知識です。こちらの記事を上から下まで理解すれば、問題なく活用できるはずです。

この記事を登録

この記事を登録

目次

目次